来源:浙商基金微视界

科技驱动价值

关注我们 了解更多

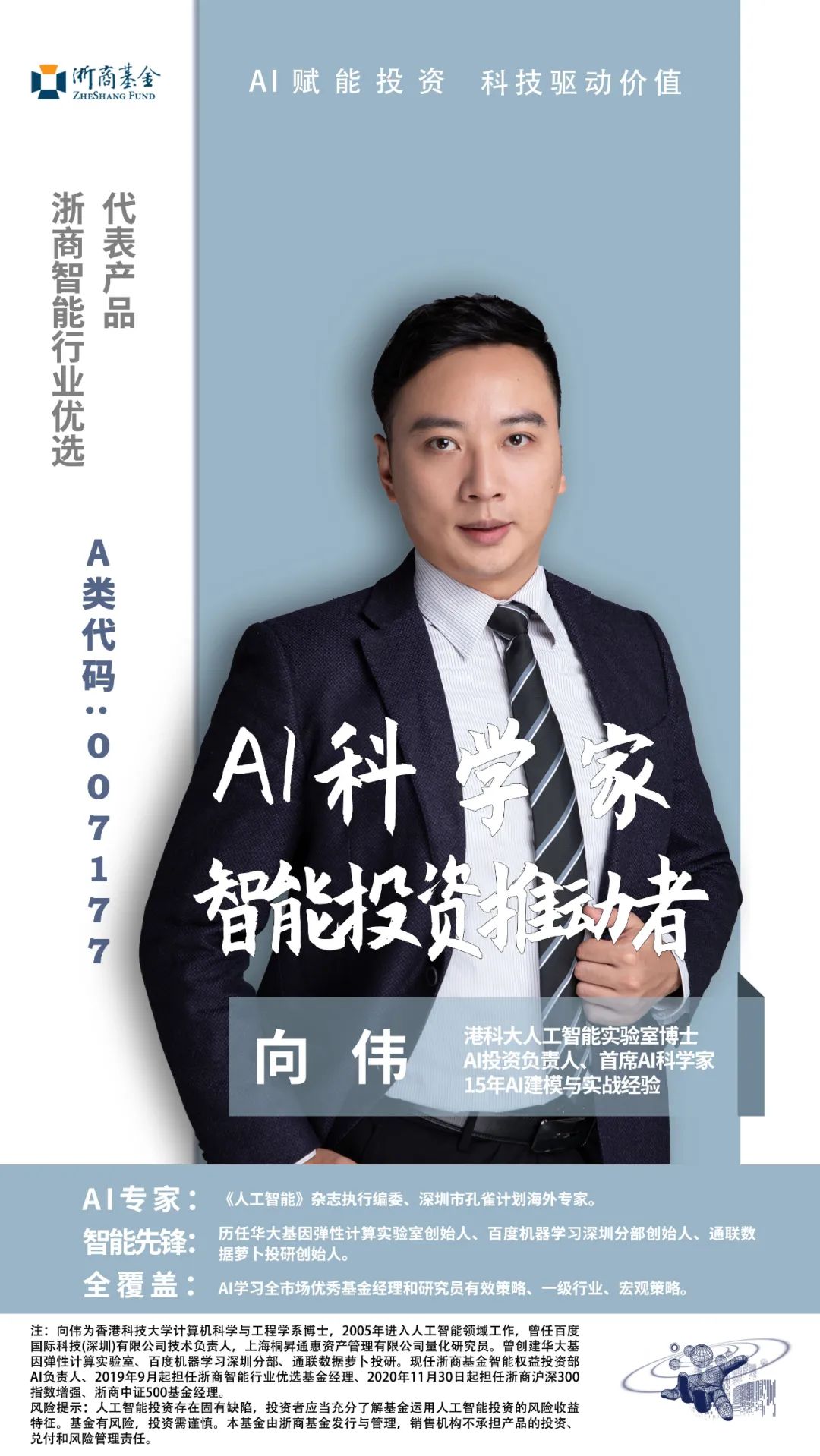

近期市场剧烈震荡,在此,浙商智能行业优选基金经理向伟与大家分享下市场宏观和微观层面的情况。

01

宏观层面

全球疫情进入复苏期。一方面,中国本土企业受益于政治体制优势,各个行业的龙头企业在本轮全球化竞争格局变化过程中,大幅拓展了市场份额,增厚了企业内含价值;另一方面,欧美国家推出疫情后的巨额经济刺激计划,大幅增加后续全球大宗商品的通胀预期,而中国上游资源品龙头企业在本轮经济周期中也占据了较好的战略地位。综合上述两方面来看,在后疫情复苏的时代,中国核心资产在全球资产横向比较而言,具备较强性价比,投资方向上值得看多。

02

微观层面,分板块而言

科技板块内的各个行业已经历3-5个月的回调或横盘震荡,前期由于流动性溢价带来的高估值风险已经通过时间消化过半,在这些子行业中,我们比较看好电子行业中的半导体、安防和光学产业链,以及处于业绩底部反转的军工龙头企业。

消费板块中的食品饮料行业因春节前的短期事件驱动,导致当期估值被拉升较高,但由于龙头企业的ROE和业绩增速较高,所以仍然值得关注短期估值回调到合理区间;可选消费品类中,随着经济周期的复苏,我们建议在低估值板块,例如纺服、汽车零部件、家电中选择性关注筹码。

周期板块中,一方面,我们较为看好低估值的建材和交运板块在后疫情时代的估值修复行情;另一方面,我们也看好受益于全球通胀预期的有色和化工品种,但是由于这些品类波动性较大,所以短期暴涨时反而不宜追高,可耐心等待情绪回落。

医药板块中,由于节前疫情反复的短期事件导致整个板块估值透支预期较多,最近正在发生较大幅度回调,我们建议重点关注CXO和医疗器械可能存在的被错杀机会。

大金融板块中,我们较为看好后经济复苏受益的保险行业,同时低估值的券商和地产行业也存在短期的交易性机会,但需要控制合理回报预期。

综上所述,2021年以来,经济复苏逐步兑现叠加市场风格较快切换,导致盘面剧烈波动的频次较高,会对我们在本轮经济周期中力求获取的“中国核心资产的核心竞争力红利”带来一定困难。但正是在这种复杂多变的市场环境下,盲目看多或者看空都不是最佳的方案,从反面思考来看,风险与机遇其实是共生体。如果,我们能够静下心来,仔细去分析由于市场波动带来的核心资产错误定价的机会,结合对于核心资产合理回报的精细化测算,来动态分配各个行业和个股的合理头寸,反而会比我们去纠结要不要抱团、压大盘还是小盘风格这种赌博类行为,胜算可能更大。

风险提示

风险提示:本材料不构成任何投资建议,投资者在投资前请参阅本公司在中国证监会指定信息披露媒体发布的正式公告和有关信息。投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。人工智能投资存在固有缺陷,投资者应当充分了解基金运用人工智能投资的风险收益特征。本材料不构成投资建议,基金有风险,投资需谨慎。本产品由浙商基金发行与管理,销售机构不承担产品的投资、兑付和风险管理责任。