来源:交银施罗德

对一个成年人最高的评价是什么?

聪明?不见得!

如果要找一个词,当属“靠谱”二字,毕竟聪明的人很多,靠谱的人却很少。

“靠谱”二字也适用于基金投资。先明确一点:投资基金不是为了“一夜暴富”,而是为了对财富进行管理。本质上说,投资其实是对个人生活的经营规划,一时胜负都是短暂的,重在长期坚持。

有的基金初识“惊艳”,但净值起伏大,持有体验相当“刺激”。而有的基金乍一看不起眼,但长期收益较为稳健,波动较小,持有体验极佳。

由此看来,买基不求收益最高,但求“靠谱”,尤其选到一种能让自己“睡个好觉”的策略是非常难得的。

比如2020年风靡基金市场的“固收+”策略。这种策略风格相对稳健、波动较小,具备两大优势:

1、用固收类资产作为底仓,力求打造收益安全垫,锚定绝对收益。

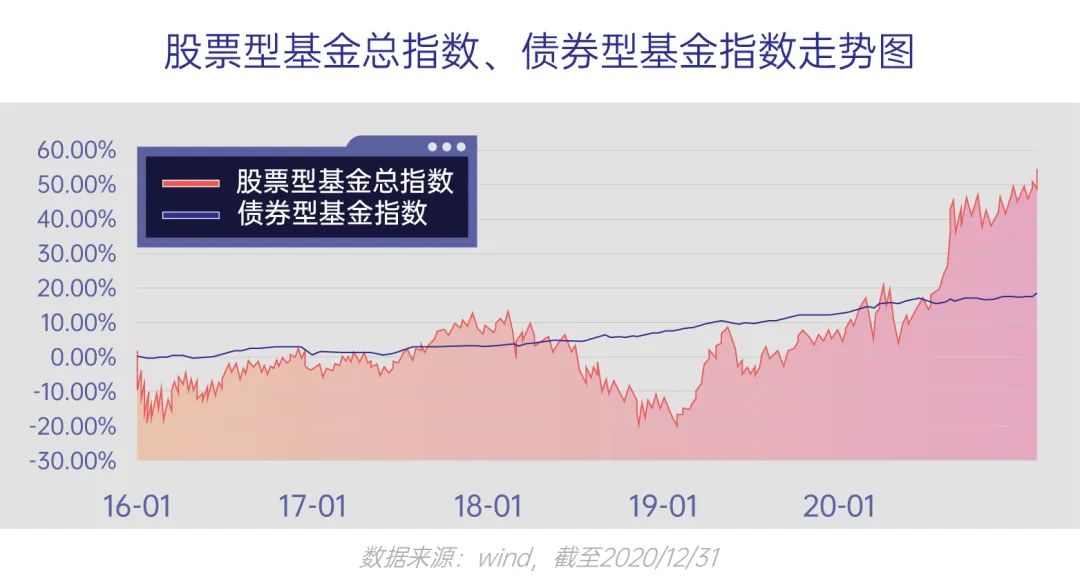

2、股票市场和债券市场走势分化、波动性、回撤等特点均有很大区别,跨品种投资既可以分散投资风险,又可以将两者的收益特征进行优势互补,有望增厚产品收益,并且有利于平滑波动,控回撤。

资管新规打破刚兑后,居民储蓄向投资转化已是大势所趋,对于很多习惯了传统理财产品的投资者来说,“固收+”是一个非常不错的过渡策略。

交银“鸿”固收+

在控制波动的前提下,追求长期绝对收益,打造较好的持有体验。

交银施罗德基金认为,“固收+”产品并不是简单的资产相加就能获得稳定收益,此类产品尤为考验基金管理人的大类资产配置能力。大类资产配置的重要性好比船长手中的“舵”,正确的方向才可以保证目标的准确性。所以,交银“鸿”固收+

二人各有所长,“基础收益+增厚收益”强强联手。权益部分由陈俊华负责,具备16年证券基金行业从业经验,她的投资体系成熟,特点鲜明,善于从全球比较视角出发,寻找具备“稀缺性”、“信价比”和“成长力”的公司,对风险控制、绝对收益策略有独到理解。固收投资部分由具备15年证券基金行业从业经验的于海颖负责,历经多轮牛熊转换,她擅长行业研判与个券信用分析,挖掘具有投资价值的优质信用债。

首先会根据负债端需求,确定基金的风险收益目标,然后根据风险收益目标制定合理的资产配置比例范围,接着通过各阶段市场判断,对权益中枢仓位做适度偏离,灵活把握各类资产投资机会,控制组合波动。

跨团队的资产配置小组将风险平价量化择时模型与经济周期宏观策略相结合,分别从定量和定性两个角度提出权益仓位建议,基金经理根据双方意见,综合组合运作情况进行决策。

大方向有了,要想在“航行”中有舒适的体验,波动的控制就显得尤其重要。交银“固收+”产品的一大特色就是非常重视风险控制能力,力求降低波动、打造较高收益性价比,提升投资人持基体验。

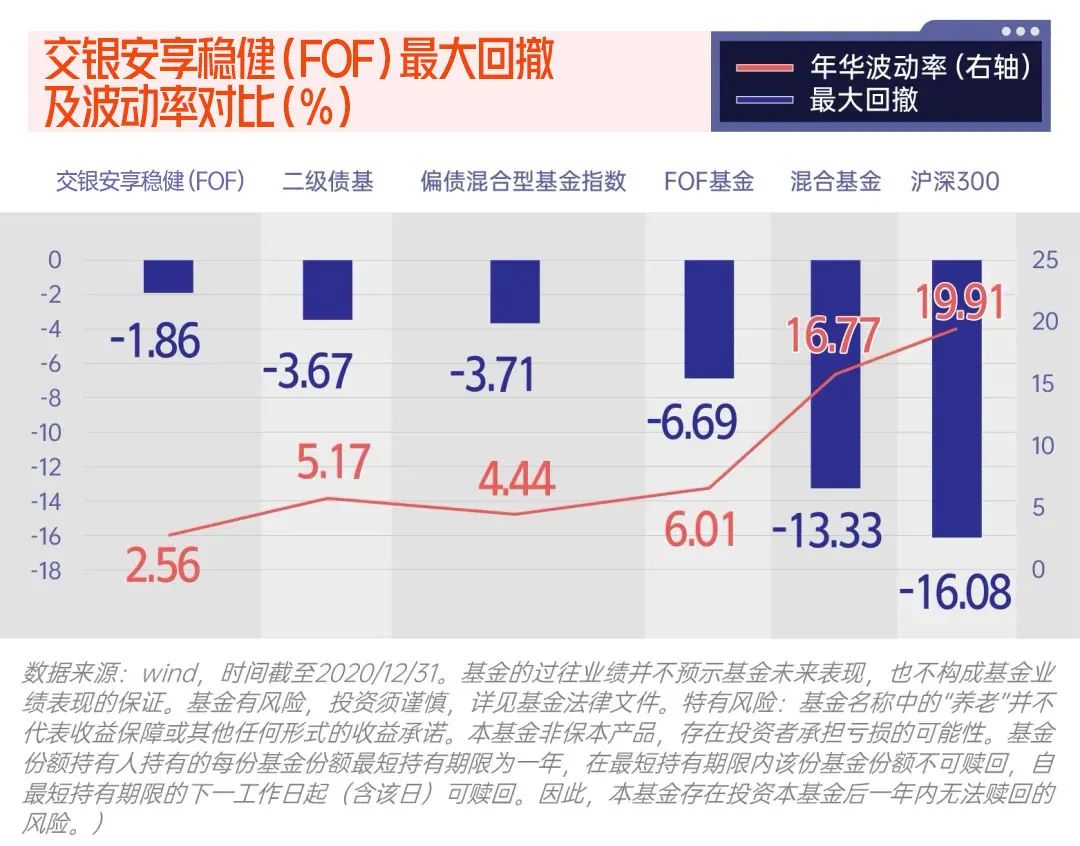

以交银施罗德基金类“固收+”策略产品——交银安享稳健FOF为例,截至2020年12月31日,对比各类基金指数及沪深300指数,其回撤控制和波动率都可圈可点。

业内人士都知道,“固收+”产品 中“+”的部分非常考验基金管理人的权益投资能力,而这部分恰恰是产品起航的“帆”,更为有效地推动船前进。海通证券显示,截至2020年12月31日,交银施罗德基金最近一年、三年、五年的权益类基金收益排名均比较亮眼,在市场行情波动的“浪花”中,追求长期优秀的管理业绩。

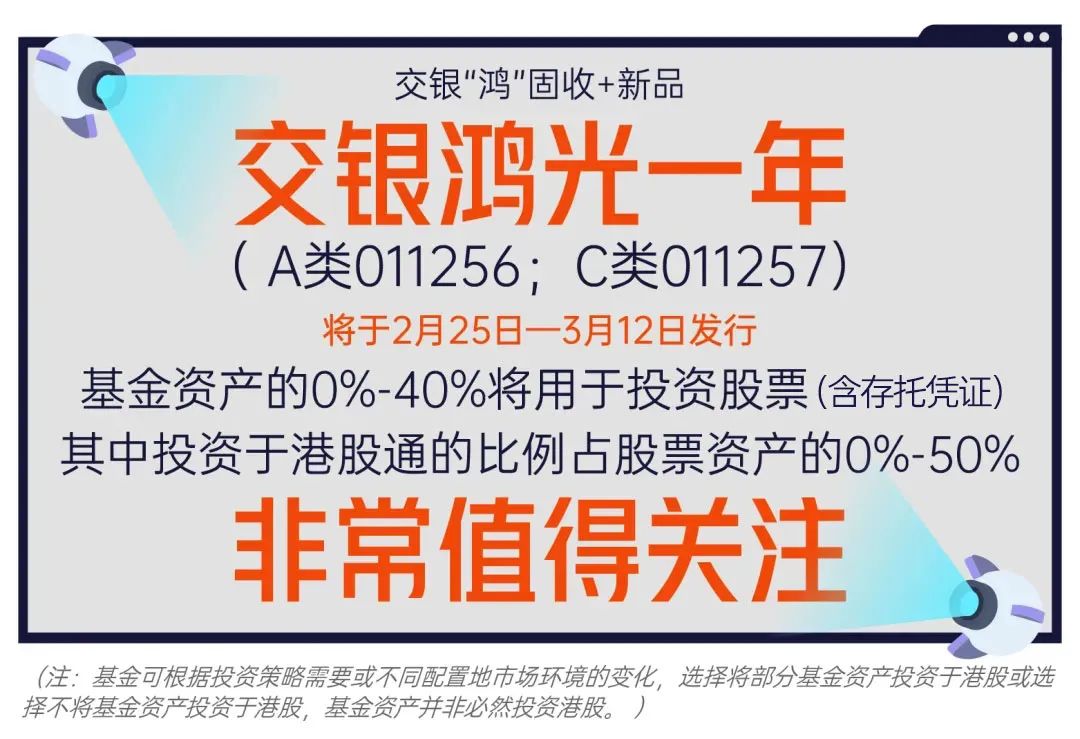

还有一个亮点在于,交银鸿光一年采取一年持有期的设计,可以起到从制度上引导投资者,避免频繁操作的作用,让基金收益更贴近投资者的真实收益,真正发挥交银“鸿”固收+掌舵、锚定、扬帆的效果。