来源:中证指数

A股证券市场分红概况

中国A股市场上市公司现金分红概况

2020年,中国A股市场(基于中证全指,下同)共有2662家上市公司进行现金分红[1],占全部上市公司数量的75.45%,分红总额[2]为11444.05亿元。相比2019年,无论是分红家数占比还是分红总额,2020年中国A股市场都有稳步提升。

中国A股上市公司分红与中国宏观经济发展及自身经营状况密切相关。但随着中国宏观经济的发展已由高速切换为中高速增长、宏观经济下行压力持续增大,上市公司的经营环境也会受到影响,并进而影响其分红能力和分红意愿。在此宏观环境下,上市公司经营业绩将出现分化,那些基本面优良、未来现金流量持续向好并契合中国经济结构转型发展的上市公司将会受到投资者的持续青睐。

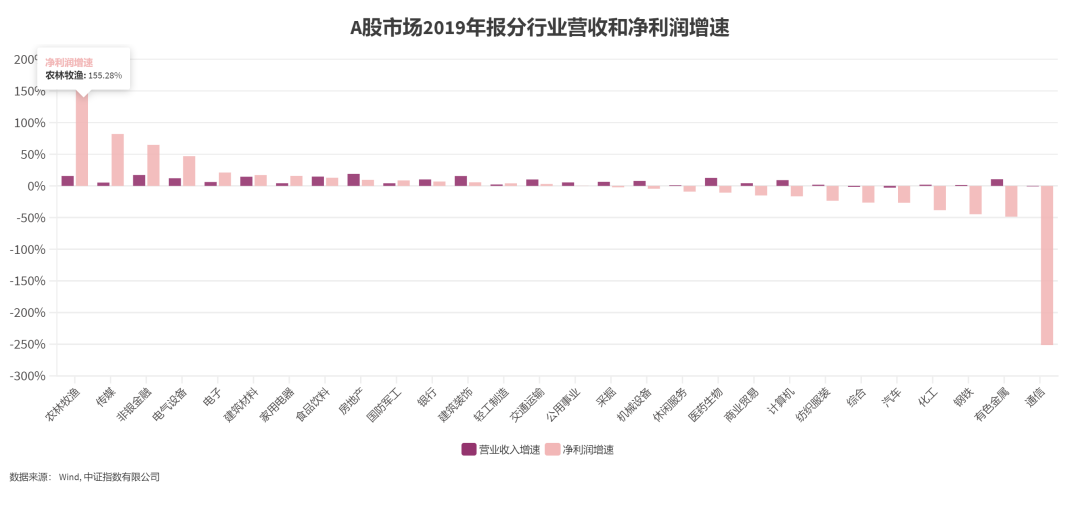

上市公司营收增速放缓,行业分化明显

从上市公司经营绩效看,上市公司2019年报整体营收增速为8.61%,净利润增速为6.07%;扣除金融行业后的营收增速为7.74%,净利润增速为-2.73%,相对2018年报整体收入增速显著放缓且扣除金融行业的净利润更是变为负增长。从2020年前三季度的经营业绩来看,A股上市公司整体财务状况下滑明显,扣除金融行业的营收和净利润增速皆为负。一方面受年初以来疫情影响,另一方面也反映出中国经济的下行压力和增速放缓的现状。

从行业分类看,相比2018年,大部分行业2019年报的营业收入都有所增加,其中排名前五的行业分别为房地产、非银金融、农林牧渔、建筑装饰以及食品饮料行业;排名最后的五个行业分别为钢铁(1.51%)、休闲服务(1.08%)、通信(-0.82%)、综合(-1.59%)以及汽车(-2.79%)行业。

从净利润增速看,近一半行业2019年报的净利润增速为负,其中排名前五的行业分别为农林牧渔、传媒、非银金融、电气设备以及电子行业;排名最后的五个行业分别为汽车、化工、钢铁、有色金属以及通信行业。整体来看,农林牧渔以及非银金融行业2019年报的财务经营状况尤其亮眼。

上市公司分红之行业及板块分布

01 / 分红家数

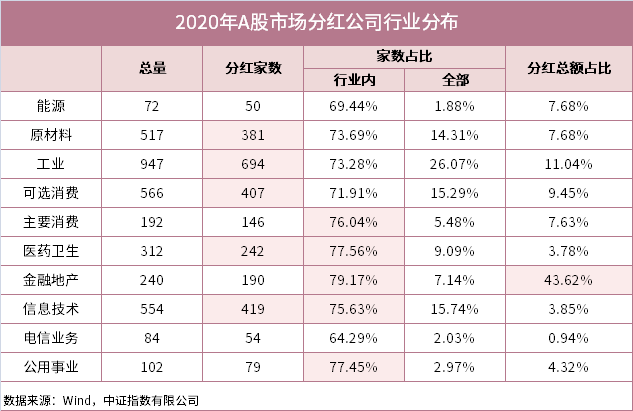

行业分布

从2020年实施现金分红的上市公司行业分布来看,行业内进行现金分红的上市公司占比最高的五个行业分别为金融地产(79.17%)、医药卫生(77.56%)、公用事业(77.45%)、主要消费(76.04%)和信息技术(75.63%)行业。从现金分红总额的占比来看,金融地产行业占有绝对主导地位(43.62%),其次为工业(11.04%)和可选消费(9.45%)行业。

虽然医药卫生行业内实施现金分红的上市公司数量占比位居第二,但其分红总额占比仅为3.78%。信息技术行业实施现金分红的上市公司数量行业内占比高居第五位,但现金分红总额占比仅为3.85%。

01 / 分红家数

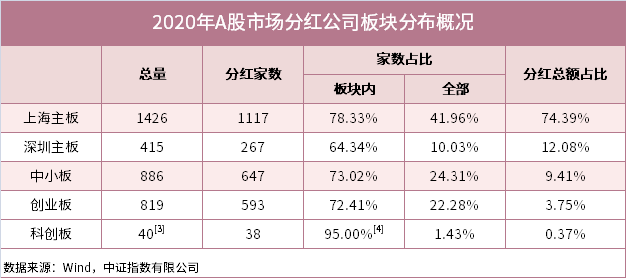

板块分布

从实施现金分红的上市公司板块分布来看,无论从分红家数总量、分红家数占比还是现金分红总额占比,上海主板都显著超越其他板块,占绝对主导地位,现金分红总额占比高达74.39%。其次,虽然中小板的分红家数占比位居第二(73.02%),但其现金分红总额占全市场的比例仅为9.41%。

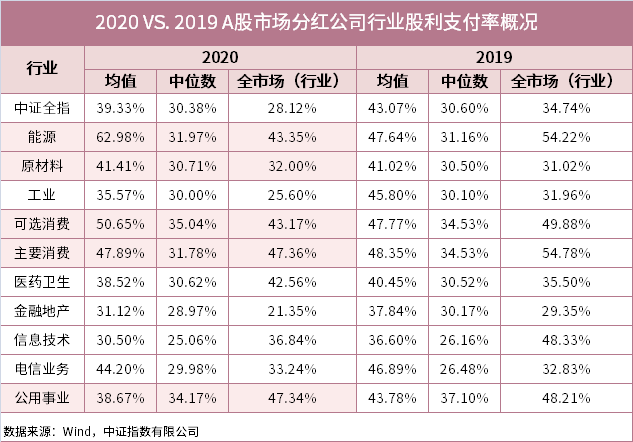

02 / 股利支付率

行业分布

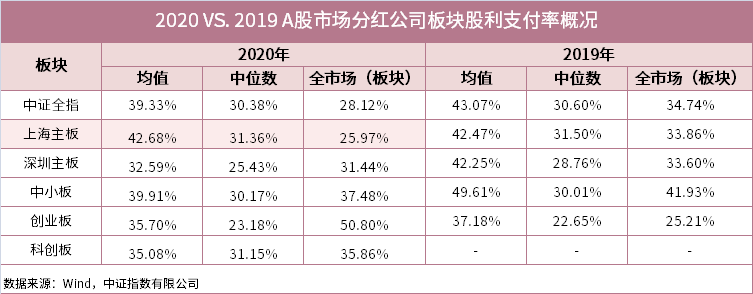

全市场2019年年报股利支付率的中位数为30.38%,均值为39.33%,市场整体股利支付率为28.12%,仍维持在30%左右的门槛股利。

从行业分布来看,各行业股利支付率中位数有细微差异,波动区间为25.06%~35.04%;行业整体股利支付率的波动区间为21.35%~47.36%,波动范围较大。其中股利支付率最高的五个行业由高到低依次为可选消费(35.04%)、公用事业(34.17%)、能源(31.97%)、主要消费(31.78%)以及原材料(30.71%)行业。

02 / 股利支付率

板块分布

从板块股利支付率来看,各个板块2019年年报股利支付率中位数由高到低依次为上海主板、科创板、中小板、深圳主板以及创业板。无论从均值、中位数还是整体来看,创业板的股利支付率都排名靠后。

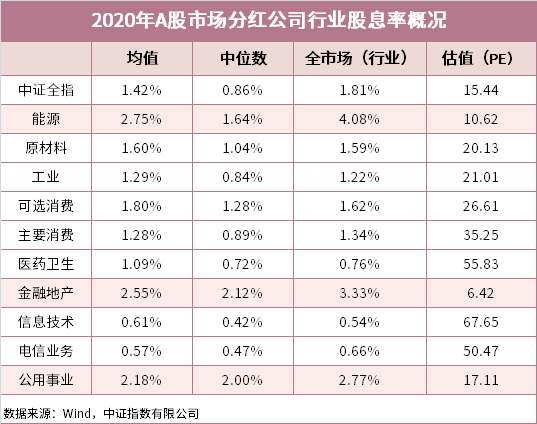

03 / 股息率

行业分布

全市场整体的股息率水平为1.81%,估值水平为15.44。从各行业具体股息率来看,金融地产、公用事业以及能源行业相对较高,且同时该三个行业的估值水平在所有行业里面排名最低,分别为6.42、17.11以及10.62;信息技术、电信业务以及医药卫生行业股息率相对较低,且该三个行业的估值水平在所有行业里排名最高,分别为67.65、50.47以及55.83。

03 / 股息率

板块分布

从板块股息率来看,无论是均值、中位数还是整体的比较,股息率整体上由高到低的顺序依次为上海主板、深圳主板、中小板和创业板;而从各个板块的估值水平来看,则顺序相反。

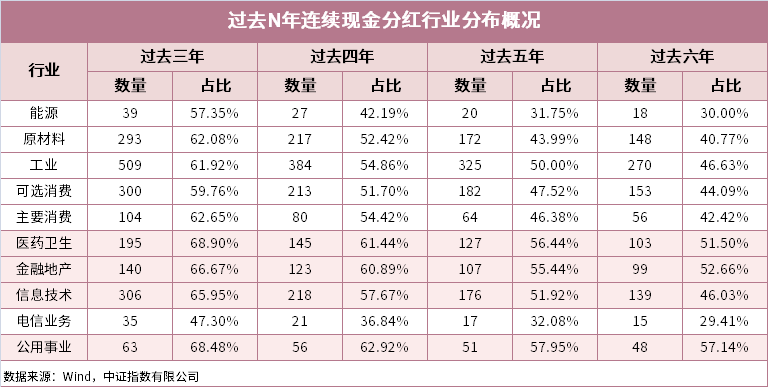

分红持续性

01/ 持续分红公司概况

过去N年(N指三到六年,下同)连续进行现金分红的上市公司家数分别为2073家、1665家、1286家以及1123家。

从行业内占比来看,过去N年连续进行现金分红的上市公司主要分布在金融地产、医药卫生、公用事业、信息技术以及工业等行业,且相对比较稳定;而一些传统行业连续现金分红上市公司占比较为低下,如能源和电信业务行业。

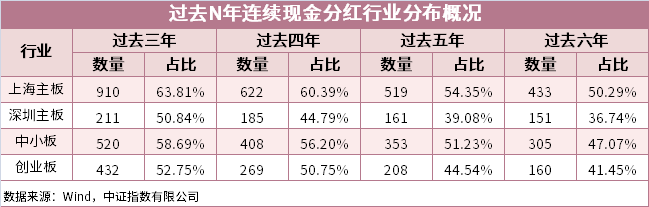

其次,过去N年连续进行现金分红的上市公司主要分布在上海主板与中小板;从持续分红上市公司占该板块上市公司总量比例来看,上海主板和中小板仍占绝对优势;深圳主板过去N年连续现金分红上市公司数量和占比都排名垫底。

02/ 持续未分红公司(“铁公鸡”)概况

过去N年未分红的上市公司家数分别为396家、319家、285家以及257家,占整个市场上市公司数量的比例在10%左右,属于少数情况。

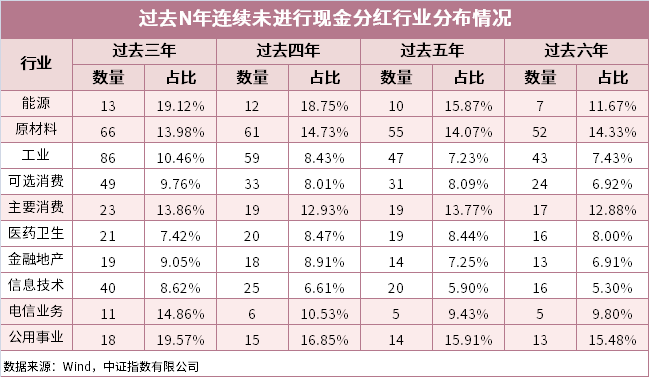

从行业分布来看(数量的行业内占比),过去N年连续不分红上市公司主要分布在公用事业、能源、电信业务、原材料以及主要消费等传统行业;过去N年连续不分红上市公司占比最低的为信息技术行业,其次为金融地产和医药卫生行业。

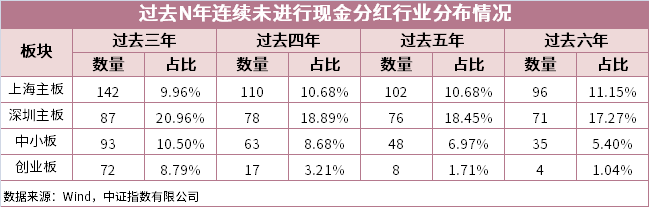

从板块分布来看,过去N年持续不分红上市公司主要分布在上海主板和深圳主板,占比显著高于中小板和创业板。

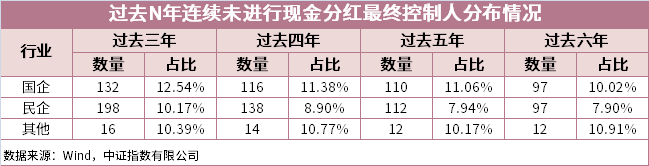

整体来看,因中小企业在我国的融资渠道受限,间接融资比例相对较低,直接融资需求较高(与我国的“半强制”分红政策有较强的关联)。从最终控制人特征来看,国企过去N年连续不分红占比显著高于民企。

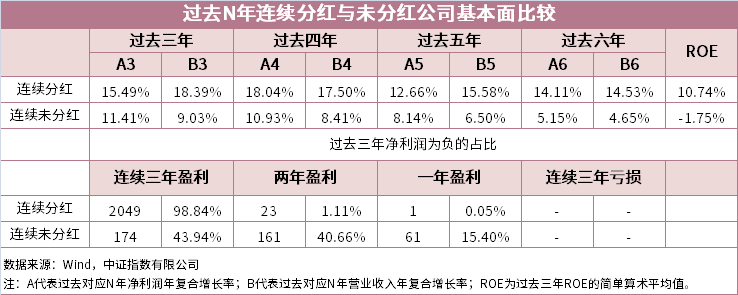

03/ 持续分红公司与持续未分红公司基本面比较

上市公司是否分红与其基本面(成长能力和盈利能力)密切相关,盈利能力较高的公司分红的概率更大。如下表所示,过去三年连续分红的上市公司过去N年对应的净利润复合增长率和营业收入复合增长率都要显著高于过去三年连续未分红上市公司;连续分红上市公司的ROE水平(10.74%)显著高于连续未分红上市公司的ROE水平(-1.75%)。

此外,过去三年连续现金分红公司三年连续盈利占比达到98.84%,远高于过去三年连续未分红上市公司该指标的占比43.94%;而过去三年连续未分红上市公司过去三年中两年盈利占比为40.66%,仅一年盈利占比为15.40%。

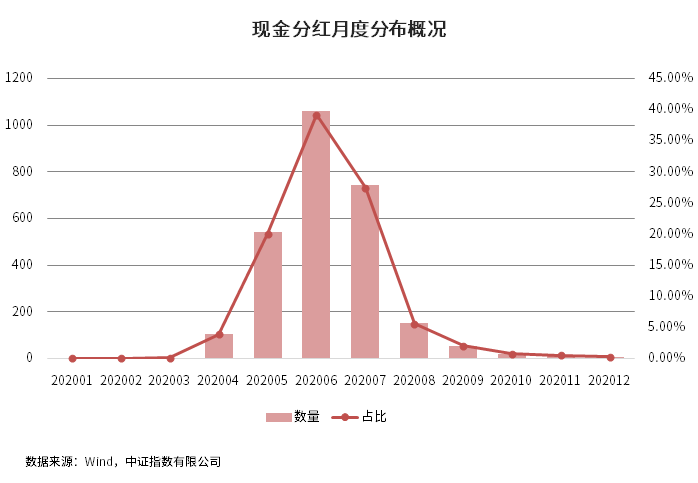

04/ 分红时间及分红概率分布

自2020年1月1日~2020年12月31日,A股上市公司(中证全指)总共进行了2710次现金分红(不包括股票分红),其中2019年年报分红2606次、2020年半年报分红94次、2020年三季报分红7次、2020年一季报分红2次以及2019年三季报分红1次。从实施现金分红的月度分布来看,分红实施主要分布在5月~7月,其中6月份占绝对主导,为1061次,占比为39.15%;其次为7月和5月,占比分别为27.45%和20.07%。此外,在12个月份当中,虽然分红集中度较高,但是几乎每个月都有上市公司进行现金分红。

我国上市公司主要进行年报分红,家数为2606家,占比为96.16%;半年报分红家数为94家,占比为3.47%;季报分红极少,占比分别为0.26%和0.07%。经过统计发现,年报分红主要集中在5、6、7三个月;半年报分红主要集中在9月和10月。

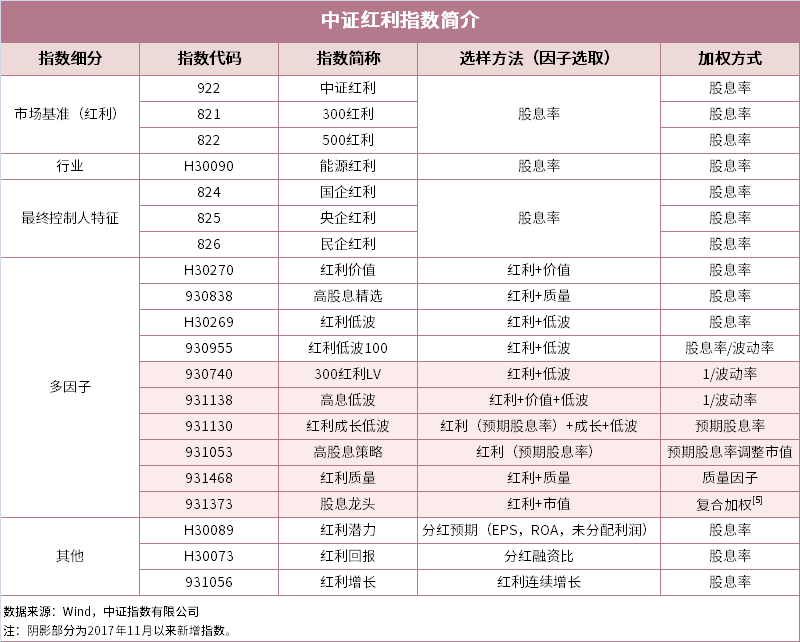

中证红利指数体系概览

目前中证红利指数体系布局已经相当全面,包括市场基准红利指数、行业红利指数、国企&民企(最终控制人特征)红利指数以及多多因子策略指数,加权方式主要包括股息率加权、波动率倒数加权以及预期股息率加权等。

从近几年新增的红利指数来看,市场的需求仍集中在多因子指数(主要集中在“红利+质量”,“红利+低波动”多因子),如沪深300红利低波动指数、中证红利质量指数、中证高股息低波动指数、中证红利成长低波动指数以及中证高股息策略指数等。从指数的编制要素来看,部分新增的红利指数在选样指标(如纳入预期股息率指标)和加权方式(如采用预期股息率加权、预期股息率调整市值加权等)上都有所创新。

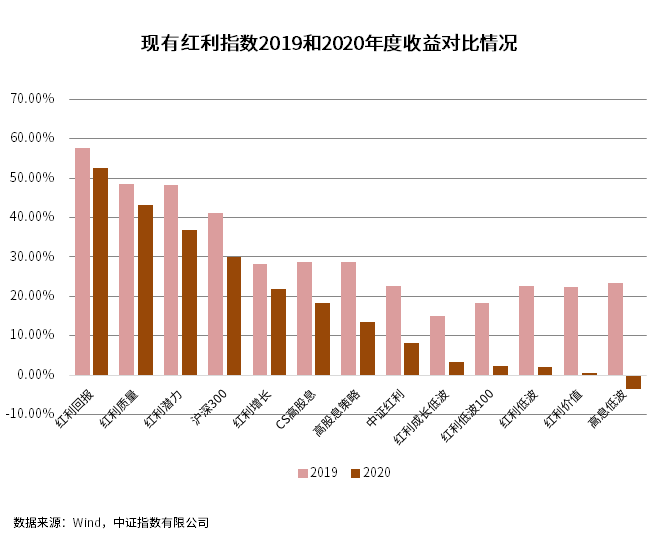

从2019年和2020年的红利相关指数(全收益指数)的收益来看,大都跑输沪深300指数,而相对沪深300具有持续超额收益的指数仅有三条,分别为红利回报、红利质量以及红利潜力指数,2020年的收益分别为52.63%、43.28%以及36.78%。过去两年低波动因子的收益表现皆不理想,所有“红利+低波动”指数的收益排名都较为靠后,如红利成长低波、红利低波100、红利低波、高息低波,显著弱于沪深300指数,说明低波动因子的收益主要来自于市场下跌时的“防御”作用,降低指数的回撤,但是在市场上涨时,其“抓涨”能力明显不足。

截至2020年9月30日[6],国内市场共有42只红利(高股息)指数产品,净值总额为249.95亿元。相比2019年,数量增加了8只,净值增加了36.64亿元;从单只产品净值规模来看,排名前五的产品净值由高到低分别为华泰柏瑞上证红利ETF(51.63亿)、富国中证红利指数增强(40.54亿)、工银瑞信深证红利ETF(34.74亿)、大成中证红利指数基金(23.31亿)、工银瑞信深证红利ETF联接(19.42亿)。从标的类型来看,包括主题和Smart Beta策略指数,其中Smart Beta策略指数主要集中在“红利+低波动”因子指数,其次为“红利+质量”因子指数;从标的指数覆盖的市场来看,包括A股、港股以及沪港深三地市场等。

注释:

[1]主要来自于2019年的年报分红。

[2]分红的统计区间为2020年1月1日~2020年12月31日。

[3] 科创板股票需要上市满一年才可纳入中证全指。

[4] 不太具有参考意义。

[5] 采用股息率与自由流通市值复合加权。

[6] 基于最新的产品净值数据。