大摩投资的海普润冲刺IPO!“好基友”金达莱连续4年贡献营收超50%

来源 |风云资本界

随着近年工业、生活、农业废水排放增多,大量富含氮、磷元素的水进入河流,导致部分水中植物快速增长,瓜分水中氧气,促使部分鱼虾因缺氧死亡,并最终导致水质恶化。

近日,一家主要生产对污水进行净化处理产品的公司,迎来了上市新进展。

2月2日,盐城海普润科技股份有限公司(以下简称“海普润”)更新了计划在主板上市的招股书。公司拟募集3亿元资金,扩大主营业务的生产。

金达莱贡献近半营收

海普润成立于2016年5月,是一家从事水处理分离膜研发、生产和销售的公司。

分离膜是一种具有选择性分离功能的材料,通过分离膜的选择性分离功能对水进行过滤,可以实现水与其他物质的分离,从而达到净化水源的目的。公司主要产品包括水处理分离膜膜丝和膜组件。

海普润所在的水处理分离膜行业在我国属于新兴行业。由于水处理分离膜技术难度较大,行业壁垒较高,国际大型膜制造企业占据较高的市场份额。

近年,随着国内行业领先企业工艺逐渐成熟,生产能力不断扩大,已经开始打破国际厂商占据市场的局面,但部分中小型企业尚未形成核心竞争力,难与国内外领先企业竞争。

中国膜工业协会数据显示,2017年-2018年微滤膜应用和制造行业产值分别约为180亿元、243.8亿元。海普润主营收入占细分行业产值比重为0.36%、0.52%。

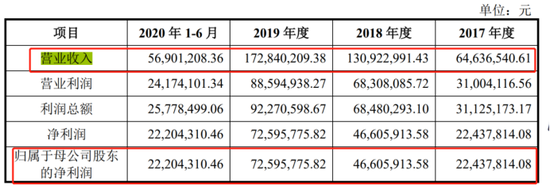

营收方面,海普润由2017年营收0.65亿元,归母净利润0.22亿元,增长至2018年营收1.31亿元,归母净利润0.47亿元,进一步增长至2019年营收1.73亿元,归母净利润0.73亿元。截至2020年6月30日,海普润营收0.57亿元,归母净利润0.22亿元。报告期内,海普润营业收入和净利润保持稳步增长态势。

值得注意的是,海普润前五大客户销售收入分别占当期营收80.22%、83.08%、73.65%、81.7%,客户集中度较高。其中,金达莱(688057.SH)及其全资子公司新余金达莱环保有限公司销售收入占海普润当期营收53.71%、71.26%、58.64%、54.63%。海普润存在依赖单一客户的风险。

海普润在风险提示中表示,若公司不能与主要客户保持良好合作,公司主营业务及经营业绩将面临增速放缓甚至下滑的风险。

对此,风云资本界(微信公号:sxkcg666)联系海普润询问如何应对依赖单一客户存在的风险。截至发稿未收到对方回复。

大客户成主要欠款对象,存坏账风险

金达莱是一家水处理综合服务商,为客户提供水污染治理技术装备、水环境整体解决方案及水污染治理项目运营服务。

2016年,海普润在膜工业协会结识了金达莱。金达莱通过试用海普润产品,开始采购海普润膜组件,并与海普润进行长期合作。

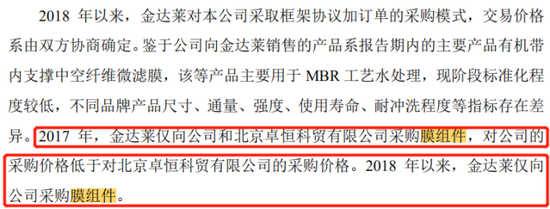

2016年、2017年金达莱向海普润采购的膜组件金额占其膜组件采购总额的24.23%、80.85%。2017年,金达莱仅向海普润和北京卓恒科贸有限公司采购膜组件。海普润的采购价格低于北京卓恒科贸有限公司的采购价格。2018年以后,金达莱开始向海普润采购所有的膜组件。

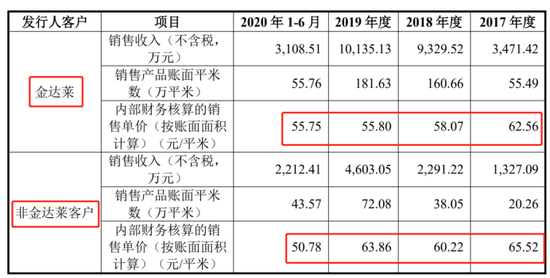

风云资本界(微信公号:sxkcg666)对比海普润向金达莱和其他客户销售的膜组件产品单价发现,海普润向金达莱的销售膜组件价格略低于其他客户价格。

对此,海普润表示,公司向金达莱销售的膜组件价格低于其他客户,主要源于公司处于发展初期,适当给予信誉良好的大客户优惠,具备合理的商业逻辑。

2019年,金达莱承接水环境整体解决方案项目体量逐步放大,海普润为保持合作,适当放宽了对金达莱的信用期。(信用期即企业在销售商品时给予客户付清全部款项的期限)。2019年5月,海普润将金达莱信用期由货物验收合格后90日内支付总货款95%,调整为货物验收合格3个月支付30%、6个月支付30%、9个月支付35%。

也正因如此,海普润应收账款不断增加。2017年海普润应收账款余额为0.23亿元,2018年应收账款虽有所减小为0.2亿元,但减小幅度不大。2019年海普润应收账款增加至0.8亿元。截至2020年6月30日,海普润应收账款余额为0.79亿元。而相较之下,海普润2020年上半年营收不过0.57亿元。

值得注意的是,海普润连续4年近80%应收帐款来自金达莱。具体来看,海普润应收账款中来自金达莱的账款,由2017年的0.17亿元,占当期应收账款总额73.91%;下降至2018年的0.16亿元,占当期应收账款总额80%;然后增加至2019年的0.64亿元,占当期应收账款总额80%。截至2020年6月30日,来自金达莱的应收账款余额为0.68亿元,占当期应收账款总额86.08%。

海普润在招股书中表示,若金达莱财务状况发生恶化,公司可能发生坏账风险。

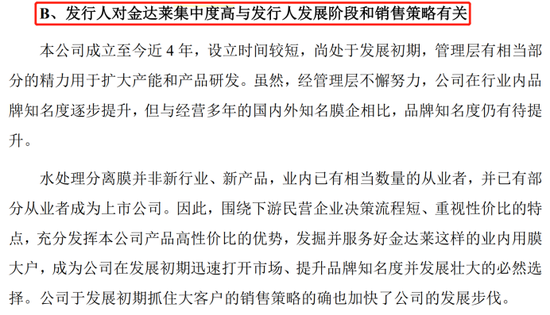

海普润还指出,公司对金达莱依赖度较高与当前发展阶段和销售策略有关。公司成立时间较短,且处于发展初期。为了快速打开市场,提升品牌知名度,公司以抓住大客户的销售战略加速发展。

与大摩等多位股东签订对赌协议

除此之外,海普润曾与摩根士丹利等多位股东签订对赌协议。

2018年,成立刚刚2年的海普润进行第三次融资。摩根士丹利旗下全资控股的NHPEA与海普润所有股东签订增资协议。NHPEA以1.63亿元自有资金认购海普润新增注册资本0.2亿元即25%股权,而超出法定资本的1.43亿元被计入资本公积。(资本公积为投入金额超过法定资本的部分资本)。

与此同时,NHPEA与海普润所有股东签订带有对赌性质的《合资合同(2018年)》(以下简称“合同”)。

合同内容显示,海普润在申请IPO之前,NHPEA享有优先购买权、共同出售权、优先认购权、反摊薄保护、拖售权、业绩承诺及估值调整等权利。如果海普润未能通过IPO或IPO合格之后,NHPEA重新享有上述权利。

关于业绩承诺及估值调整等内容具体来看,当海普润未能上市时,海普润2017年-2020年净利润没能达到0.23亿元、0.7亿元、1.2亿元、2亿元业绩承诺,或海普润2017年-2020年四年的净利润之和低于四年累计目标净利润的90%即3.717亿元时,NHPEA享有退出权,同时海普润股东需要按照相关内容对NHPEA持有的所有股权进行回购。

2019年上半年,海普润进行两次增资,新增多位股东。彼时,NHPEA与海普润及其他新增全部股东在“合同”的基础上,重新签订《合资合同(2019年)》(简称“2019版合同”)。

2019年底,摩根士丹利旗下的杭州长潘向海普润增资0.25亿元。其中,包括海普润1.97%股权。截至2020年6月30日,摩根士丹利通过NHPEA、杭州长潘合计持有海普润23.91%,为海普润第二大股东。

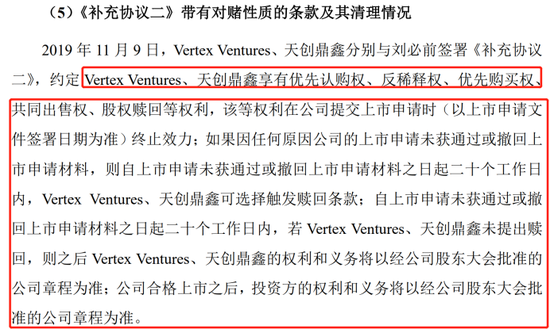

除此之外,海普润分别与深圳福银、Vertex Ventures、天创鼎鑫等股东签订对赌协议。

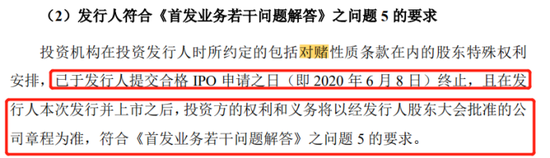

投资机构在投资发行人约定的对赌协议等内容,原则上申请上市的公司主体应在申请上市前进行清理,或同时满足发行人不作为对赌协议当事人、对赌协议不导致公司控制权发生变化、对赌协议不与市值挂钩、对赌协议不严重影响发行人经营或其他投资者权益等规定不进行清理。

对此,海普润在招股书风险提示中表示,公司在提交合格IPO申请日终止。

海普润多次出现过度依赖大客户、应收账款不断增加等风险。如今公司加速冲刺IPO是否会受到影响?欢迎留言,发表你的意见。