《投资时报》研究员齐文健

作为银行系基金公司,兴业基金旗下权益类产品、固收类产品规模分别为154.52亿元、2231.99亿元,占比分别为6.47%、93.53%。

过去一年,公募基金整体规模突破20万亿元关口,刷新历史纪录,而权益基金无疑是带动规模增长的主要动力。

作为银行系公募基金公司,兴业基金管理有限公司(下称兴业基金)管理规模虽然突破2000亿元大关,不过重债轻股的问题仍未解决。

Wind数据显示,截至2020年四季度末,兴业基金管理规模为2386.51亿元,较去年同期的1930.66亿元增长了455.86亿元;从公司排名来看,在151家基金公司中排第25名。

值得注意的是,该公司旗下权益类基金、固收类基金规模分别为154.52亿元、2231.99亿元,占比分别为6.47%、93.53%,产品结构不太均衡。

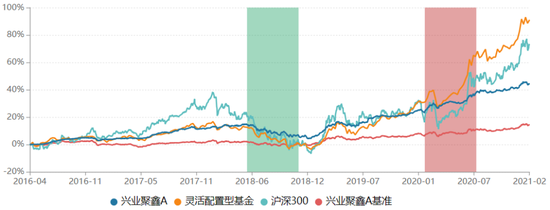

兴业基金旗下权益类产品规模占比较低或与业绩表现有关。以兴业聚宝为例,截至今年2月3日,该基金今年以来、近一年、近两年、近三年的净值增长率分别为0.5%、29.22%、64.53%、53.28%,同类基金排名均在后1/2。

《投资时报》研究员梳理发现,有的权益类基金还出现“叫好不叫座”的情况。以兴业国企改革为例,截至2月3日,该基金今年以来、近一年、近两年、近三年的净值增长率分别为9.76%、114.06%、166.3%、111.12%,同类排名分别为265/1997、82/1888、229/1805、254/1579。然而,截至2020年四季度末,该基金规模仅为5.13亿元。

就股债发展不均、产品业绩等问题,《投资时报》向兴业基金发送沟通函,但截至发稿未收到回复。

重债轻股问题凸显

兴业基金成立至今已近8年,作为银行系基金公司的一员,该公司成立之后短短4年内管理规模就跻身千亿梯队,不过直至2020年一季度末,该公司规模才正式突破2000亿元“门槛”,且规模稳步增长,但股债发展不均的问题却日渐凸显。

Wind数据显示,截至2020年四季度末,兴业基金管理规模为2386.51亿元,在151家基金公司中排第25名,非货币基金以1289.73亿元规模,在143家基金公司中排在27名,但若剔除债券型基金规模的1135.21亿元,权益类基金规模仅有154.52亿元。

从新发基金角度来看,《投资时报》研究员注意到,兴业基金2020年先后成立19只基金(各类份额合并计算),其中债券型基金、混合型基金、指数型基金各有8只、6只、5只,而截至2020年四季度末,混合型基金和指数型基金规模合计仅为71.89亿元。

2020年,兴业基金陆续成立了兴业睿进A/C、兴业优势产业A/C、兴业研究精选、兴业消费精选A/C四只主动权益类基金,截至2020年四季度末,上述四只基金规模分别为28.11亿元、6.41亿元、4.8亿元、4.68亿元。

兴业基金旗下债券型新基金曾有“爆款”出现,譬如2020年7月17日成立的兴业稳泰66个月定开,最新管理规模已有79.4亿元。

相比之下,存量的权益产品规模却不甚理想,仅有兴业聚鑫A/C、兴业聚盈、兴业睿进A/C规模超过10亿元。规模暂居首位的是成立于去年7月27日的兴业睿进A/C,规模为28.11亿元。

同时,主动权益基金中也有规模缩水的情况。譬如,兴业成长动力管理规模在2020年二季度末飙升至20.95亿元后,同年三季度末下滑至8.37亿元,四季度末仅为5.63亿元。

截至2020年四季度末,兴业基金旗下有兴业聚利、兴业安保优选、兴业中证500ETF、兴业中证福建50ETF、兴业沪深300ETF等10只基金规模不足2亿元,其中权益类基金、债券型基金各有六只和四只。

兴业基金旗下存量的债券型产品规模基本维持在10亿元以上,其中兴业稳固收益一年最新管理规模高达150.23亿元,暂居首位,而兴业安润A/C、兴业鑫天盈A/C、兴业稳天盈货币A/C规模均超过300亿元,分别为443.69亿元、309.83亿元、301.79亿元,几乎撑起了该公司管理规模的半壁江山。

部分权益类基金业绩欠佳

权益类基金规模不振与业绩表现不无关系。以兴业聚宝为例,截至2月3日,该基金今年以来、近一年、近两年、近三年的净值增长率分别为0.5%、29.22%、64.53%、53.28%,同类排名分别为1750/1997、1285/1888、1017/1805、760/1579。

除了兴业聚宝外,《投资时报》研究员注意到,权益投资总监、基金经理冯烜管理着兴业多策略、兴业聚利、兴业产业优势A/C、兴业消费精选A/C,截至2020年四季度,上述基金规模合计仅为20.25亿元。

单只管理规模超过10亿元的兴业聚鑫A,截至2月3日,今年以来、近一年、近两年、近三年的净值增长率分别为0.65%、16.97%、33.11%、27.53%,同类排名分别为1720/1997、1632/1888、1438/1805、1234/1579。

从股票持仓来看,《投资时报》研究员注意到,该基金2020年四个季度股票持仓比例分别为19.13%、19.73%、22.03%、18.59%,而重仓股占基金净值比例合计分别为14.11%、10.44%、13.29%、12.86%。

另外,与兴业聚鑫A同样由基金经理腊博管理的兴业聚盈业绩表现亦欠佳。截至2月3日,该基金今年以来、近一年、近两年、近三年的净值增长率分别为0.86%、18.45%、29.47%、29.82%、同类排名分别为1691/1997、1576/1888、1505/1805、1173/1579。

或是受同一基金经理管理的影响,与兴业聚鑫A/C情况类似,兴业聚盈同样是低仓位运行,2020年四个季度股票持仓比例分别为19.82%、19.76%、22.59%、18.37%,且重仓股基本相同。

针对上述情况,基金经理在基金季报中解释称:“2020年第四季度国内和国外经济仍然保持恢复状态,国内货币政策维持中性,股票市场和大宗商品表现较好。股票市场头部集中的趋势和估值分化越发明显,市场对于公司业绩增长的稳定性和确定性更加关注,但部分行业和个股估值也明显偏高,估值分化严重可能会加大未来的波动风险。我们将继续根据宏观政策环境、以及各细分资产的风险和收益率预期变化,主动调整持仓的结构和仓位,持续优化组合的资产配置,力争实现较为稳健的净值增长。”

兴业聚鑫A业绩表现

数据来源:Wind

数据来源:Wind