这是白酒股的集体逆袭?还是基金扎堆抱团、集体“逼空”?难道贵州茅台已成为了A股市场的“逆向”风向标?

在A股市场“战无不胜”的白酒股,确实是风光无限。在A股十大市值股中,贵州茅台(白酒股)名列榜首,遥遥领先,排列第二位的工商银行甘拜下风,其A股市值尚不及贵州茅台的一半;屈居第三位的五粮液(白酒股),其市值竟然超过了招商银行、农业银行的A股市值。这是否代表了中国产业结构的现状?还是中国股市的格局?

截至2020年第三季报,贵州茅台共有1400多只公募基金集中扎堆,此外,还有许多神秘的私募基金重仓其中;同样,五粮液也有1100多只公募基金集中扎堆,当然也少不了大量的私募基金重仓其中。公募基金投资组合高度同质化,许多基金同时重仓多只白酒股,它们相互抱团取暖,不断扎堆并推高股价,进而大幅提升了公募和私募基金的业绩,这显然不同于过去单个基金的孤军奋战、单打独斗,但集中扎堆的后果一定是高风险的。

2月4日,贵州茅台收于2320.85元,较上日收盘价大涨5.98%,并创出历史新高,盘中最高价为2330元。然而,当天A股三大指数却全线下跌。这是白酒股的集体逆袭?还是基金扎堆抱团、集体“逼空”?难道贵州茅台已成为了A股市场的“逆向”风向标?

贵州茅台虽然只是一家传统酿酒企业,但它却成为了A股市场的第一高价股和第一大市值股。贵州茅台的股价是否严重泡沫化了?机构之间是否会发生严重分歧而导致集体踩踏事故?其最后结果也许仍是散户接盘、基民买单。我相信,机构和散户都在押赌:贵州茅台还能走多远?

传统企业股票究竟应如何估值定价?传统的市净率和市盈率定价还有效吗?

贵州茅台是中国最知名的白酒酿造企业。截至2019年底,贵州国资委全资持有中国贵州茅台酒厂(集团)有限责任公司(下称“茅台集团”)100%的股权,而茅台集团则持有上市公司——贵州茅台酒股份有限公司58%的股权。贵州茅台是一家地方国有企业。

贵州国有资本运营有限责任公司(下称“贵州国资公司”)为贵州金融控股集团有限责任公司(贵州贵民投资集团有限责任公司)(下称“贵州金控集团”)的全资子公司。

2019年12月25日,根据贵州省国资委要求,茅台集团计划通过无偿划转的方式,将其持有的贵州茅台5024万股(占总股本4%)转让给贵州国资公司,该计划事项于2019年最后一天完成。

截至2020年12月23日,茅台集团持有上市公司7.29亿股股份,占其总股本的58.00%;贵州国资公司和贵州金控集团合计持有贵州茅台1207万股股份,占其总股本的0.96%,其中,贵州国资公司持有贵州茅台858.39万股股份,占其总股本的0.68%,贵州金控集团持有贵州茅台股份348.72万股,占其总股本的0.28%。

本次无偿划转完成后,茅台集团将持有贵州茅台6.78亿股股份,占该公司总股本的54.00%,贵州茅台控股股东及实际控制人未发生变更;贵州国资公司和贵州金控集团合计持有贵州茅台股份占比则从0.96%增至4.96%。

相较于2019年时的股权划转,尽管两者划转的股权数量和占总股本比重一样,但对应的市值却增加了不少。2019年12月25日,5024万股茅台股份市值为587.48亿元,到2020年12月25日,其对应市值达到915.44亿元。

与之对应的是贵州茅台的股价变动,从2019年12月27日收盘的1149.58元/股增至2020年12月25日收盘的1830元/股,增幅达到59.2%。

贵州茅台于2001年8月27日股票在上交所挂牌上市,发行价31.39元,发行后总股本仅2.5亿股,IPO净募资20亿元。贵州茅台股票上市首日收盘价为35.55元,首日收盘涨幅仅为13.25%,总市值仅为88.8亿元,流通股仅为7150万股,是标准的“袖珍”小盘股。

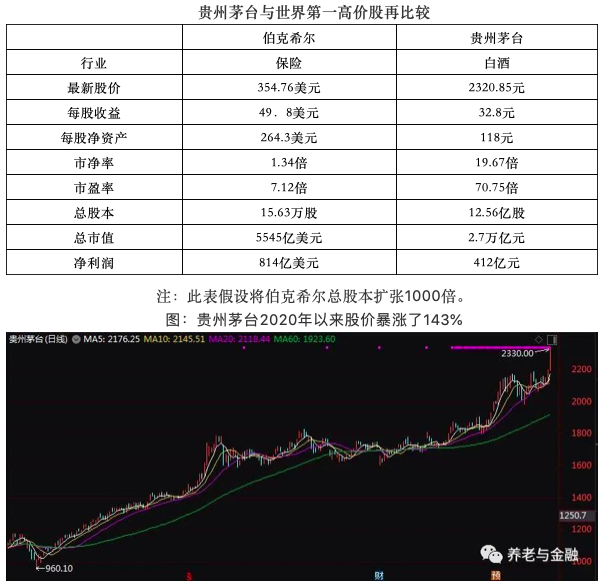

截至2020年9月底,贵州茅台总股本扩张为12.56亿股,20年间总股本扩张为5倍,目前最高总市值为2.93万亿元,20年间贵州茅台总市值扩张了近330倍,其股价在不复权的情况下累计上涨了近65倍!2020年以来,贵州茅台股价从最低960元一路狂奔至最高2330元,不到一年时间股价暴涨了143%!

贵州茅台的营收虽不及格力电器的1/2,但其净利润却接近格力电器2倍;同样,贵州茅台的营收不及宝钢股份的1/3,但其净利润却接近宝钢股份的4倍。这足以表明贵州茅台作为一家传统酿酒企业,其行业“暴利”能力远超先进制造业企业。

尽管如此,仍有机构和庄家高调宣称,贵州茅台2000元的股价仍然偏低,还有较大上涨空间,不知这些人的底气和自信来自何方?

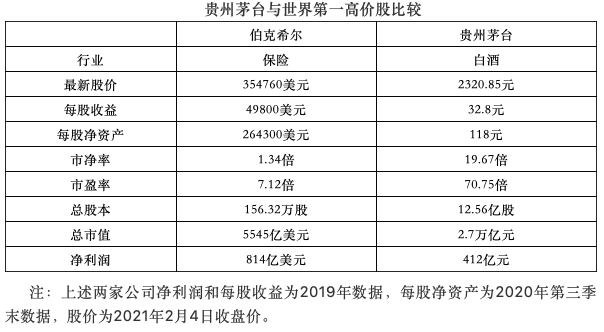

贵州茅台股票的合理价位究竟在哪里?如何估值更靠谱?我们不妨参考一下世界第一高价股:伯克希尔,最新股价每股35.19万美元。

世界第一高价股,当属股神巴菲特控股的公司——伯克希尔·哈撒韦公司(Berkshire Hathaway,下称“伯克希尔”),它由巴菲特创建于1956年,唯一总部位于美国内布拉斯加州奥玛哈,旗下掌管多家子公司,主营保险业务,包括财产险、灾害险、意外险、再保险及特殊类保险。伯克希尔过去25年来,以日益雄厚的资本及微乎其微的负债,平均每年为股东创造25%以上的价值成长。

不过,值得特别说明的是,伯克希尔一直坚持不分红、不送股、不拆股,现在购买一手伯克希尔需要至少3500万美元,一般的散户是没有资格购买的。对此,巴菲特曾解释过:他需要的是像比尔·盖茨这样的合作伙伴和机构投资者,他不希望太多中小投资者参与进来。他的股东收益不是靠分红和送股,而是完全依赖业绩支撑的股价上涨收益。不过,贵州茅台不是这样的,它既送股,又分红,而且并不拒绝散户投资者。

从上表中数据可以发现两个明显的差距:同为传统产业,伯克希尔尽管股价高达35万美元/股,但其市净率仅为1.34倍,而贵州茅台的市净率却高达19.67倍;同样,伯克希尔市盈率仅为7.12倍,而贵州茅台市盈率却高达70.75倍。

假设将伯克希尔总股本扩大1000倍后,其总股本为15.63亿股,正好与贵州茅台总股本(12.56亿股)大体相当,则两者股价比较起来就会更直观!我们再来观察下表,你很快就可以比较贵州茅台高估的程度。

(作者系武汉科技大学金融证券研究所所长)

第一财经获授权转载自微信公众号“养老与金融”,有删节。