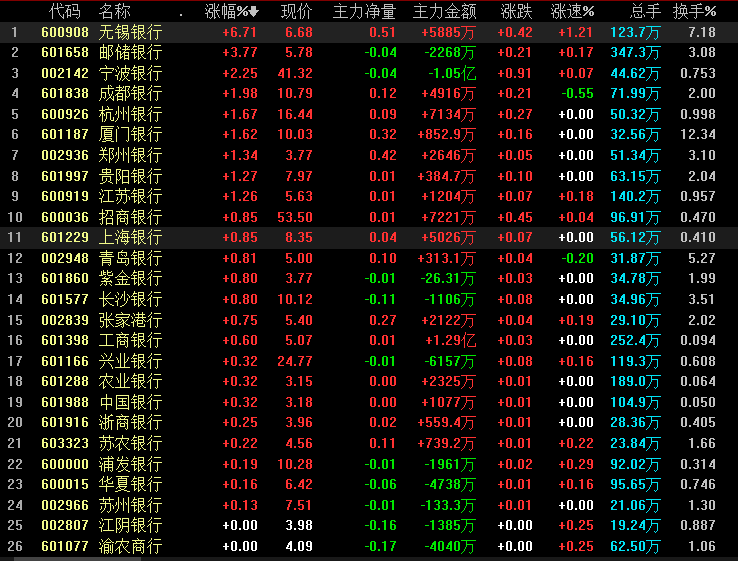

2月4日,大盘跳水,银行股则逆市上涨护盘,无锡银行盘中一度触及涨停,邮储银行、平安银行、招商银行、兴业银行、宁波银行和杭州银行等多只银行股上涨,部分股价甚至创出历史新高。

资本市场银行板块整体走热之际,投资银行股的资金却有的“离场”,有的“进场”。

2月3日晚间,宁波银行公告显示,雅戈尔集团对该行的减持计划已实施完毕,共计减持2.96亿股。券商中国记者翻阅雅戈尔、宁波银行历年财报,全面复盘其买入及卖出时机、成本发现:

通过2011-2013年、2020年下半年的两轮减持,雅戈尔合计取得股份转让收入105.4亿元,扣除入股成本粗略估算,已兑现约70亿元投资收益;目前,雅戈尔持有的宁波银行约5亿股(含两次分红送股),剩余持股的浮盈在170亿元左右(扣除入股成本)。此外,雅戈尔历年从宁波银行取得现金分红合计近20亿元(含税)。

而与此同时,去年底以来,包括谢治宇、林园、李录等投资圈大佬及机构资金数次加仓或调研银行。

雅戈尔“炒”宁波银行大赚百亿

2月3日晚间,宁波银行发布公告称,截至2021年2月2日,雅戈尔集团减持计划已实施完毕,共计减持2.96亿股,占宁波银行总股本的4.94%。

减持之后,雅戈尔集团仍持有宁波银行8.32%的股份。

复盘雅戈尔对宁波银行的投资发现:该笔投资始于2004年,当时宁波银行还没有更名,全称“宁波市商业银行”。

这一年,雅戈尔先是出资收购了该行少量股份,又迅速出资1.556亿元参与该行增资。增资完成后,雅戈尔已持有宁波银行1.62亿股,占彼时宁波银行总股本的9%,并列第二大股东。

2005年,雅戈尔又以每股1.15元的价格从宁波三星集团手中受让了1700万股宁波商行股份,持股数量增至1.79亿股。这也构成了雅戈尔在该行上市前的所有持股。

2010年10月,已经上市三年的宁波银行完成一次大规模定增。雅戈尔借机再度购入7050万股,耗资8.07亿元。

不过,2011年三季度到2013年二季度,雅戈尔完成了对宁波银行的第一轮减持,合计规模达5380万股,且均为该行上市前的持股部分。雅戈尔年报披露,此轮减持涉及交易资金合计约5.4亿元,取得投资收益4.84亿元。

而从2013年四季度开始,雅戈尔又转为大规模增持宁波银行。主要增持包括:当年四季度增持9565万股、2014年前三季度增持6383万股、2015年全年增持2385万股、2016年一季度增持252万股、2017年9月至11月增持7781万股、2018年全年增持约1.27亿股、2019年一季度增持214万股。

根据雅戈尔历年年报综合计算,该公司2013年至2019年间合计在二级市场增持宁波银行约3.92亿股,耗资52.32亿元。此外,宁波银行还在2015年、2017年分别进行了分红送股,雅戈尔又分别获得了红股7221万股、1.36亿股。

到2019年3月末,雅戈尔对宁波银行的持股数量已达7.964亿股,并保持不变。综合计算,雅戈尔对宁波银行的投资总成本约62.21亿元。

2020年8月,雅戈尔又开始了对宁波银行的第二轮减持。据雅戈尔公告,从8月初到12月初,该公司累计出售宁波银行2.965亿股,交易金额超过100亿元,交易净利润26.46亿元。

结合宁波银行公告,雅戈尔减持的宁波银行股份,主要包括两大部分:

一是宁波银行上市前雅戈尔持有的股份(减持前剩余1.252亿股),以及2010年参与该行定增取得的股份(减持前剩余7050万股)。此轮减持中,雅戈尔合计减持该部分股权约8695.44万股,取得股权转让收入29.11亿元。

二是2013年四季度雅戈尔以来,减持在二级市场增持的宁波银行股份(减持前剩余约3.92亿股)。此轮减持中,雅戈尔合计减持了近2.1亿股,取得股权转让收入70.89亿元。

数据显示,通过2011-2013年、2020年下半年的两轮减持,雅戈尔合计取得股份转让收入105.4亿元,扣除入股成本粗略估算,已兑现约70亿元投资收益(非净利润)。此外,雅戈尔历年从宁波银行取得现金分红合计近20亿元(含税)。

截至目前,雅戈尔持有的宁波银行股份数量已降至约5亿股(含两次分红送股),最新市值约206.6亿元,扣除入股成本粗略计算,剩余持股的浮盈在170亿元左右。

2月4日盘后,宁波银行股价报收41.32元,再创个股历史新高

银行股暖冬,这些大佬偷偷布局

从行业二级市场表现来看,银行板块似乎迎来了“暖冬”行情。

2月4日,大盘跳水,银行股则逆市上涨护盘,无锡银行一度触及涨停,邮储银行、成都银行、宁波银行、杭州银行等多只银行股走强。平安银行、招商银行、兴业银行、宁波银行、杭州银行等继2月3日收盘创下股价新高之后,再度上涨。

据Wind数据,主力资金近五日持续加仓银行股,14只个股获主力净流入超亿元。其中,截至2月3日盘后,兴业银行净流入额逾7亿元居首。2月4日,银行ETF成交量592.96万手、成交额7.42亿元,盘中一度涨逾2%。

2月4日收盘,37家上市银行当日股价涨多跌少

行业二级市场走热之际,有人“离场”,有人“进场”。

港交所披露易显示,在1月15日,喜马拉雅资本创始人、巴菲特门徒李录增持了邮储银行H股,这是继2020年12月19日李录增持邮储银行H股后的再度加仓,至此喜马拉雅资本已经合计持有邮储银行H股总股本的6.42%。

建仓邮储银行H股之后,1月27日,包括喜马拉雅资本在内,中信建投、国盛金融、汇添富基金、华泰保兴基金、长江养老等机构调研了无锡银行。2月4日盘中,无锡银行领涨银行股、盘中股价一度涨停。

在此之前,翻阅上市银行的投资者活动记录会发现,2020年10月、11月,李录的喜马拉雅资本两次调研平安银行,了解该行的战略方向、经营策略、疫情影响、未来可持续的程度、零售转型升级计划等问题。

在今年年初,银行股也引起了多家投资机构和明星基金经理的关注。

今年1月,公募基金谢治宇大幅加仓兴业银行,兴业银行也新进成为兴全合润前十大重仓股。2020年二季度,华林证券自营账户大笔买入无锡银行,进入无锡银行前五大流通股股东。

此外还有知名私募投资人林园,也通过基金买入银行。今年1月份上市交易的鹏华中证银行指数型基金(LOF)公告书显示,林园旗下的林园投资133号私募证券投资基金持有份额2345万份,占比高达1.71%。

另外值得注意的是,从去年10月开始,港股银行板块,除了邮储银行,比如浙商银行、民生银行港股等均获得了投资机构、险资的增持。其中,百年人寿于2020年中期开始建仓浙商银行,陆续在A股及H股市场上买入浙商银行股份。

“当前银行板块估值处于历史低位,攻守兼备,预计2021年整个银行板块资产质量平稳,流动性和信用环境将好于预期。”一位华东银行业分析人士向券商中国记者介绍,险资加仓银行H股,一方面H股估值相对较低、股息高,一方面也是险资注重投资收益长效性稳定性有关。银行股的投资机会引起关注,机构持仓提升,体现了市场资金逐步向确定性高或有成长性逻辑的银行板块倾斜。

中金公司研报判断,今年1月末市场利率较快收紧,经济增长、通胀、资产价格走势、金融风险等多个因素影响中国货币政策走向,近期引导资金面边际收紧的政策操作不代表货币政策系统性收紧,短期内利率可能处于区间波动状态;同时,政策追求多目标平衡利好银行2021年业绩表现。

券商中国记者不完全统计,截至目前,共有17家上市银行发布2020年业绩快报,平安银行披露了2020年年报。从业绩或业绩快报数据看,尽管各银行营收增速有所分化,但从净利润表现看,除浦发银行净利同比微跌0.99%外,16家银行全年净利均实现正增长。