来源:基少成多

2020年,除了偏股型基金表现亮眼外,偏债型基金也表现亮眼。Wind数据显示,2020年A类二级债基收益为8.65%,A类偏债型基金收益为16.25%。

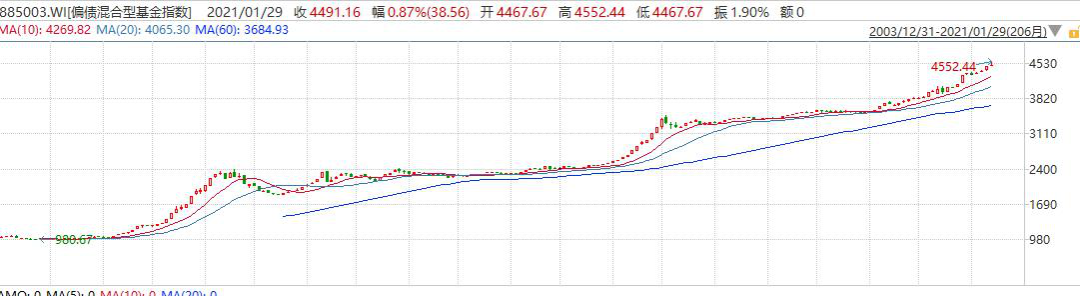

上述基金的另一大特点是波动低,体验好。下面是wind偏债混合型基金指数月线走势,可以看出该类基金长期走势非常稳健。

2004年至今的17年中,该类型基金平均年化收益达到9.28%,且年度跌幅超过4%的仅有2008年一年,走势非常稳健。

这就是股债多资产配置的魅力。

多资产配置,追求稳健赚钱,希望在较低波动的基础上,根据经济周期、市场周期等多角度、多维度的判断,借助现金、债券、可转债、股票、打新、套利、期货对冲等多种工具和手段,保证组合稳健盈利。让投资者平稳享受复利,在中长期收益取得超越普通银行理财,甚至部分股票指数的基金产品。

这类产品具备风险相对较低、回撤相对较小,投资策略相对灵活,可以充分把握股债两类市场的赚钱机会,特别适合于在震荡市场中投资,多数对应传统的一二级债基、偏债混合基金和打新策略基金。

与股票基金短期表现与长期表现经常背离不同,多资产类的产品管理,需要更为深厚的研究和投资功底,优异业绩延续的概率非常大。

例如当年排名靠前的股票型基金,未来一年或几年继续排名靠前的概率不大,但是债券型或偏债型的多资产类基金,常常延续多年均表现靠前。

这种特点决定了选择多资产类的产品难度偏小,优质的产品集中的管理团队,往往赢得市场的持续青睐,管理的资金规模也会持续攀升。

下面我们从规模角度出发,筛选多资产类基金产品。

多资产类基金规模对比

上图为多资产类基金规模前10公司最近五年的规模,可以看出整体的排序相对稳定。截至2020年三季度末,前五家分别为易方达基金、汇添富基金、工银瑞信基金、东证资管和南方基金,其中地位最为稳固的就是易方达,累计管理规模超过第二和第三家之合,可谓“多资产王牌战队”。

易方达投资秘籍

“王牌战队”练成背后的原因是什么呢?

一是战略先行。易方达基金公司的特点是“战略先行”,聚焦资源,组建投研团队,打造精品基金,不做则已,一做登顶。

例如2001年率先布局,主攻主动权益,涌现出易方达中小盘、易方达消费行业、易方达蓝筹等一批牛基;2004年布局指数基金,打造了易方达深证100ETF、易方达创业板ETF、中概互联、易方达上证50等一批优质指数基金;2005年开始涉足固定收益投资领域,打造了易方达裕丰回报债券、易方达安心回报债券、易方达丰和、易方达“悦系列”等一批卓越的多资产类产品。

公司2018年组建多资产投资团队,借助权益和债券的投资经验,着力打造多资产类基金。在多元投资业务总部内部,纵向按照服务对象划分为公募、专户、养老金等团队,根据用户需求,匹配最优投资策略。横向由投资人员分别负责某一类细分资产,聚焦个人最擅长的领域,提高专业化分工和研究深度。在具体的资产配置上,由各策略小组核心投研人员组成小组进行研判,确定后,所有产品统一执行。

二是投研强大。当前股票和债券数量众多,具备雄厚的的研究团队,是业绩的保障。易方达有行业内规模靠前的投研团队,包括30-40人的权益股票研究团队,20-30人的信用风险团队,10人左右的资产配置小组,还有专门的可转债和打新团队。庞大的投研团队,保证了研究的广度和深度,加上密切的沟通配合,为产品投资提供了有力支持。

目前易方达多资产的团队负责人是业界大牛张清华,易方达基金副总裁,硕士,13年投研经验,超10年投资经验,管理基金的业绩优异,多次荣膺金牛基金奖、明星基金奖和金基金奖三大权威奖项,其中5次荣获金牛基金奖。麾下各类资产的负责人平均从业时间超过10年,经历多轮牛熊市场考验,经验非常丰富。

三是重视风控。在定位上,多资产类基金追求绝对收益,以净值稳健增长为目标,不参与相对排名,不做极端的资产偏离,希望帮助客户稳健赚钱,提升客户持有体验。投前,策略小组需要讨论策略并提交资产配置报告,投中使用统一的策略进行合作投资运作,投后定期进行组合收益归因分析,与渠道客户保持密切沟通,不断优化策略以改善体验。

团队的经典决策有,2017年初,细致分析后认为,经济周期回升动力可以持续,股票策略上超配受益于经济周期回升的行业,债券保持短久期,当年二级债基收益普遍靠前,易方达裕丰回报当年净值上涨8.56%,居同类基金前5%。

多资产类基金选择要点

在多资产类产品的选择上,一般按照如下顺序进行挑选:

(1)投研实力。如果将基金管理看作烹饪,那么投研团队的工作相当于选择食材。管理规模大、投研人员多的基金公司,食材准备的更丰富、更精细,多资产类的基金业绩往往更有保障,上面的规模排名可供参考。

(2)看投资范围。投资范围约定了投资的游戏规则,相当于事前框定了预期风险。多资产类的基金,股票型仓位越高,波动就越大,如果可以同时投资多个市场,可以把握更多的盈利机会。

(3)基金经理。投研团队准备了食材,上场烹饪还要看基金经理。详细了解基金经理的投资风格和历史投资业绩,可以做到心里有底,提前预判这道菜的特色和味道。

以“ 多资产王牌战队”易方达最近拟发行的易方达悦弘一年持有期混合型证券投资基金(A类代码:011508,C类代码:011509 )为例。

该基金是易方达多资产投资管理部旗下新出产品,团队投研实力名列公募基金前列。

投资范围上,股票类资产不高于基金净值的40%,其中港股通股票占比不超过50%,其风险会稍高于一般的二级债基,但是低于平衡型基金,同时可以把握沪港深三地的投资机会,在当前情况下,性价比高于单纯投资A股的偏债混合基金。

基金为一年持有期基金,即投资者必须持有满1年才能赎回,流动性弱一点,但是盈利的概率会显著提高。

该基金拟任基金经理为王成,硕士,11年投资管理经验、8年年金管理经验,投资风格稳健,经历多轮市场周期,投资经验丰富,过往业绩优异。王成虽然管理公募产品时间不长,但是他曾管理企业年金8年,目前不仅是公募基金经理,还是年金业务的总经理助理,多资产养老金投资部副总经理,可以说是一个老的“新兵”。

因年金的投资者风险承受能力偏低,王成形成了低风险的基础上获取绝对收益的投资风格,近5年所管产品全部正收益。目前管理的易方达丰华债券(A类000189,C类006867),任职以来(2019/11/28至2020/12/31)累计收益率23%,该基金过去一年业绩在238只同类基金中排名前10%(A类排名18/238,C类排名11/177,数据来源:银河证券基金研究中心,截至2020/12/31),表现非常优异。

易方达悦弘一年持有期混合型证券投资基金(A类代码:011508,C类代码:011509 )采用“债券打底+权益增强”的投资策略,债券投资主要通过久期配置、类属配置、期限结构配置和个券选择四个层次进投资管理,力求在稳健的前提下,追求适度收益。权益配置以股票为主,在具备收益安全垫的情况下,精选个股,并积极参与打新、套利等多种策略,力争在控制波动的基础上获取超额收益。适合愿意承受短期流动性和小幅波动,赚取更多投资收益的投资者。

当前,A股市场估值整体适中偏高,港股和债券适中偏低,随着疫情的控制,经济有望持续复苏,但是宽松的货币政策也将逐步退出。这样的市场背景决定,未来的投资机会,更多是结构性呈现,此时适度提高多资产类基金的配置,可以更稳健分享市场机会。

风险提示:以上观点仅代表作者个人意见,不代表基金公司立场,也不构成对投资者的投资建议。