来源:fofpower

私募基金规模再创新高截至11月底达13.74万亿元。截至2019年11月底,在中基协存续登记的私募基金管理人共24494家,较10月存量机构增加90家,环比增长0.37 %;存续备案的私募基金81299只,较10月增加649只,环比增长0.80%;此外,管理基金规模13.74万亿元,较10月增加492.71亿元,环比增长0.36%。私募基金管理人在从业人员管理平台完成注册的全职员工17.57万人,其中取得基金从业资格的员工14.06万人。

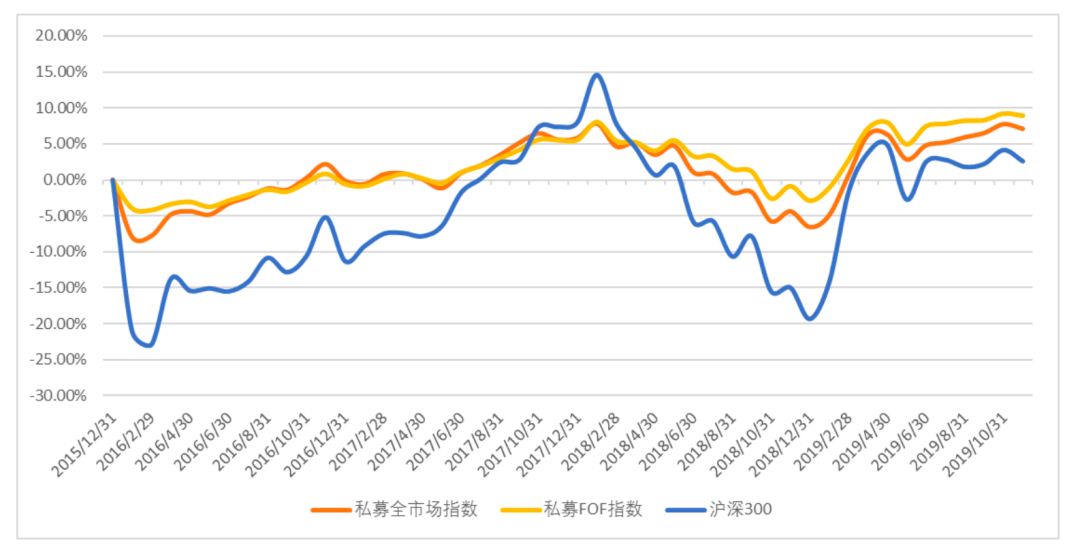

本月私募全市场业绩指数收益为-0.59%,私募FOF策略指数收益为-0.26%。11月,市场维持震荡调整并有下行态势,赚钱效应依然匮乏。随着私募整体仓位创年内新低,前期热门板块也出现了主力资金净流出现象。

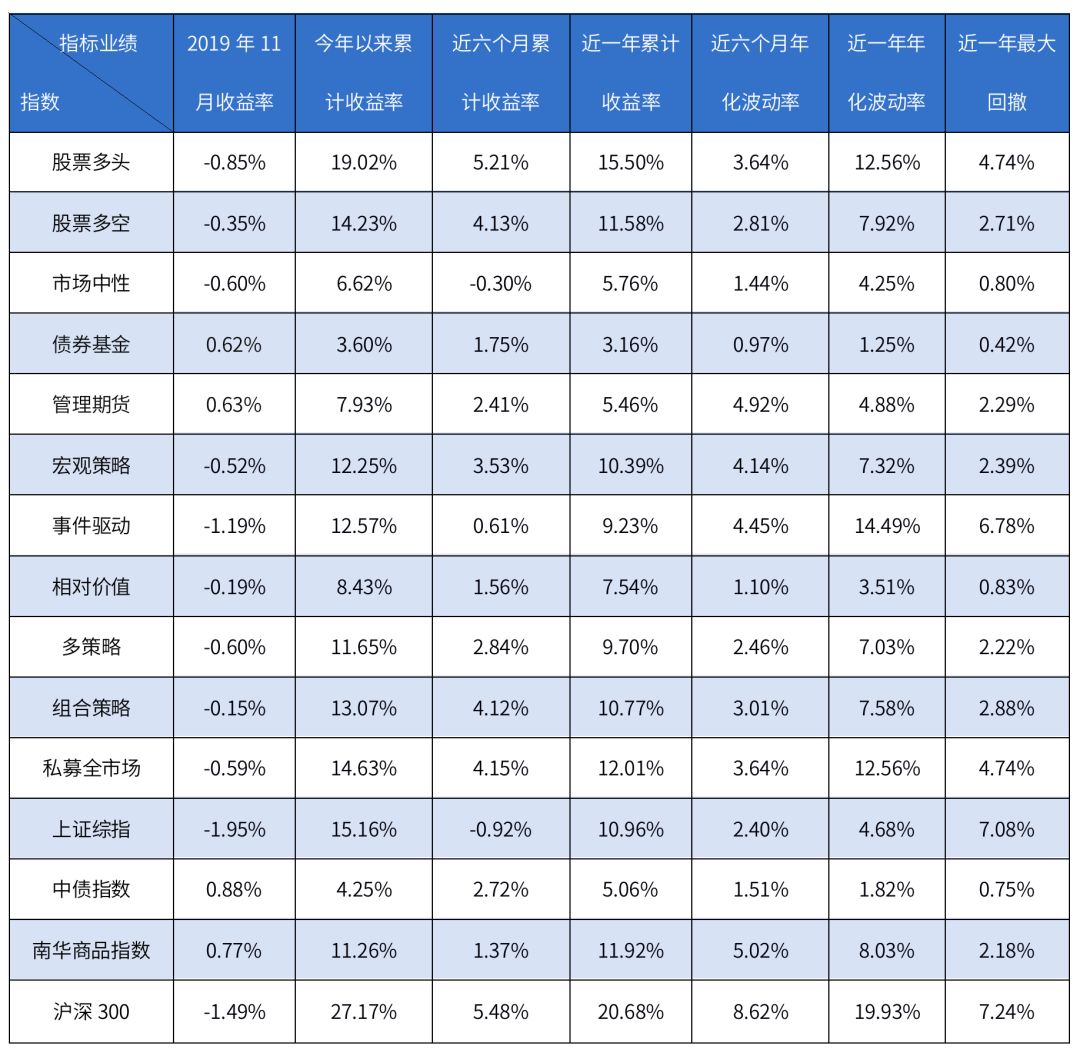

11月除债券策略和管理期货策略指数获得正收益,其他策略均为负收益。本月私募基金策略整体表现较弱,策略收益均不高。其中管理期货策略和债券策略分别获得0.63%和0.62%的收益。

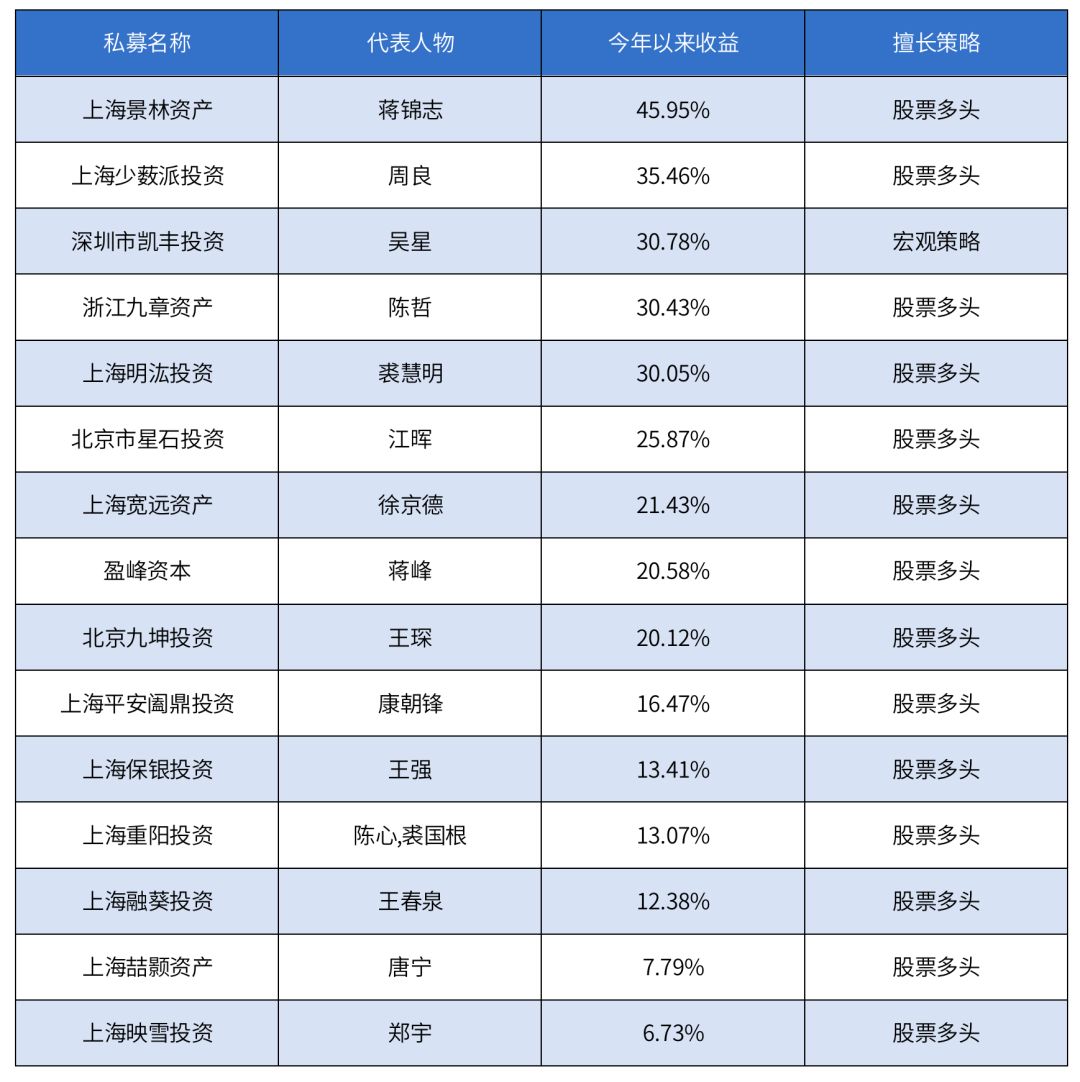

百亿级私募业绩情况。截至2019年11月底,百亿元级私募旗下产品基本取得正收益,且部分私募今年以来收益率能获得30%以上的水平。

一、十一月份私募备案基金概况

截至2019年11月底,在中基协续登记的私募基金管理人共24494家,较10月存量机构增加90家,环比增长0.37 %;存续备案的私募基金81299只,较10月增加649只,环比增长0.80%;此外,管理基金规模13.74万亿元,较10月增加492.71亿元,环比增长0.36%。私募基金管理人在从业人员管理平台完成注册的全职员工17.57万人,其中取得基金从业资格的员工14.06万人。

这其中,存续登记私募证券投资基金管理人8874家,较10月增加19家;私募股权、创业投资基金管理人14880家,较10月增加71家;其他私募投资基金管理人735家;私募资产配置类管理人5家。

与此同时,从存续备案私募基金类型来看,数量最多的还是证券投资基金——截至11月底,该类基金总量为40997只,基金规模2.45万亿元,较10月减少205.72亿元、环比下降0.83%。私募股权投资基金则数量为28466只,规模为8.57万亿元,较10月增加385.99亿元、环比增长0.45%。

此外,创业投资基金7777只,基金规模1.14万亿元,较10月增加408.14亿元、环比增长3.73%;其他私募投资基金4054只,基金规模1.59万亿元,较10月减少96.57亿元、环比下降0.60%;私募资产配置类基金5只,基金规模5.36亿元,较10月增加8715.00万元,环比增长19.42%

数据来源:私募云通CHFDB数据库统计日期:2019-11-30

二、十一月私募市场概况

1.1 本月私募全市场业绩指数收益为-0.59%,私募FOF策略指数收益为-0.26%。

11月,市场维持震荡调整并有下行态势,赚钱效应依然匮乏。随着私募整体仓位创年内新低,前期热门板块也出现了主力资金净流出现象。本月,上证指数、沪深300、中证500、中小板指、创业板指全军下跌,分别下降1.95%、 1.49%、0.46%、0.86%、0.38%。

截至2019年11月底,私募全市场业绩指数本月录得负收益,为-0.59%,私募FOF策略指数本月收益为-0.26%。

图1:云通私募基金综合业绩指数累计收益率

数据来源:私募云通CHFDB数据库统计日期:2019-11-30

1.2 11月除债券策略和管理期货策略指数获得正收益,其他策略均为负收益。

本月,私募基金策略整体表现较弱,所有策略指数的收益均不高。从指数来看,中债指数表现最好,本月涨幅为0.88%。上证指数、沪深300、中证500、中小板指、创业板指在11月份全军下跌,分别下降1.95%、1.49%、0.46%、0.86%、0.38%。

股票市场方面,11月A股市场整体较为弱势,主要指数呈现震荡下行,上行阻力明显。三大指数中,上证50下跌-1.95%,沪深300下跌-1.49%,中证500下跌-0.46%。从风格上来看,以科技成长为主的创业板指(-0.38%)和中小板指(-0.86%)虽然都有下跌,但其表现仍好于以大盘蓝筹为主的沪深300指数(-1.49%),受A股市场整体走势的影响,本月股票权益类策略收益表现较差,跌幅为0.85%。

大宗商品方面,11月份大宗商品指数(CBMI)为102.5%,实现三月连升,这进一步显现了国内大宗商品市场稳中向好的特点。各分项指数中,供应指数和销售指数继续攀升,大宗商品供应量平稳增长,市场需求释放加速;而库存指数和价格指数均有所回落。综上可以看出,下半年宏观政策逆周期调节的效果明显增大,经济进一步由降转稳。受大宗商品市场整体的影响,本月管理期货策略指数收益表现较好,收益率为0.63%。

债券市场方面,11月债券市场波动性较低。债券指数均有所上升,中债净价指数、中债国债净价指数和中债信用债净价指数分别上升了0.45%、0.78%和0.19%。而国债收益率呈现平坦化下行,1年期国债利率下行2个基点至2.64%,10年期国债利率下行12个基点至3.17%。央行月初下调MLF利率、中旬下调公开市场逆回购利率是推动11月利率下行的重要力量。本月债券基金依旧凭借其较好的稳健性获得了正收益0.62%。

表1:私募云通-私募基金策略业绩指数(月频)

数据来源:私募云通CHFDB数据库统计日期:2019-11-30

·11月大宗商品指数实现三月连升,稳中向好,11月份管理期货策略指数收益率位居第一。

·由于今年第一季度行情较好,今年以来股票市场普遍收获正收益,股票多头策略今年以来的累计表现(+19.02%)最好。

·今年以来十大私募策略指数均取得正收益,体现了私募追求绝对收益的特点。

数据来源:私募云通CHFDB数据库统计日期:2019-11-30

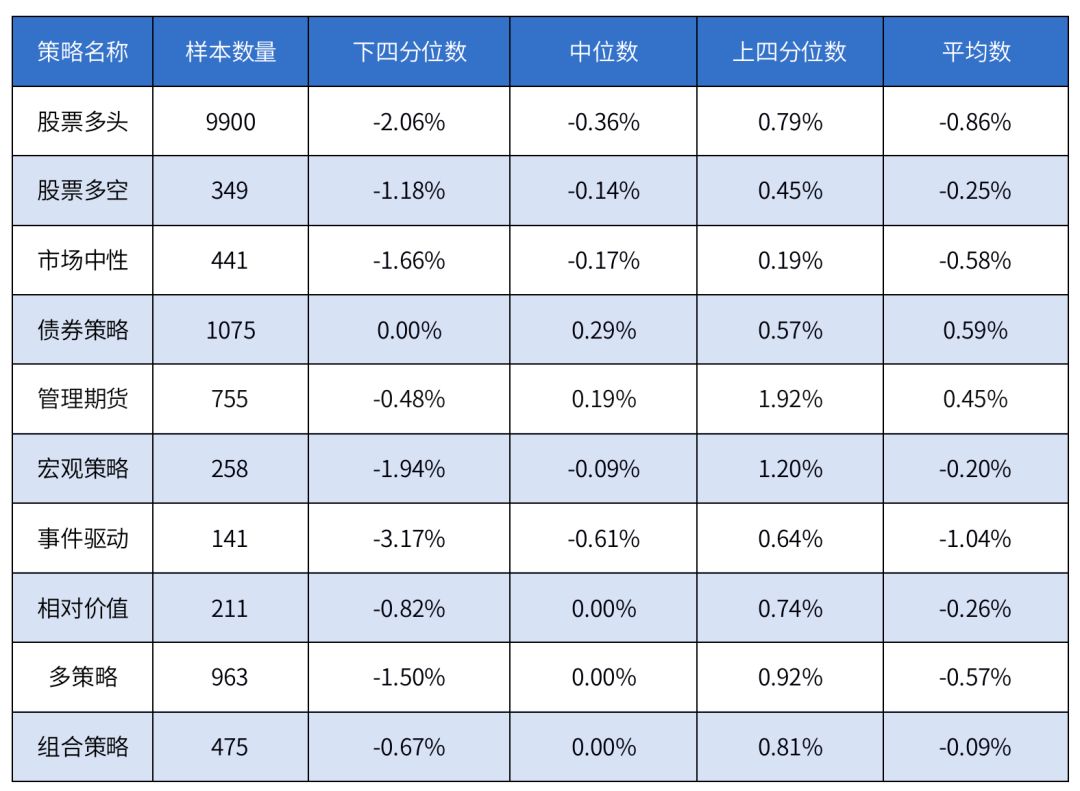

基于各策略基金的收益分布情况,我们选取满足以下四个条件的基金产品作为有效基金样本来观察各策略累计收益的分位数水平。选取有效样本的条件:(1) 基金成立半年以上:即基金在2019年4月1号以前有净值数据;(2) 当月有净值披露:基金在2019年11月份有净值披露;(3) 非结构化基金;(4) 非单账户

表2:私募基金各策略收益分位数情况(月频)

数据来源:私募云通CHFDB数据库统计日期:2019-11-30

截至2019年11月底,百亿元级私募旗下产品基本取得正收益,且部分私募收益率能获得30%以上的水平。具体来看,上海景林资产、上海少薮派投资和浙江九章资产在股票型私募中排名居前,深圳市凯丰投资在宏观策略中收益出众。此外,股票型私募的数量和产品收益均占了一定优势。在收录的数据中,股票型私募有14家,宏观对冲策略私募有1家。其中,属于宏观对冲策略的深圳市凯丰投资,旗下相关产品今年以来取得了不逊色于股票策略基金的成绩。

表3:部分百亿级私募2019年以来收益水平(2019.01-2019.11)

数据来源:私募云通CHFDB数据库统计日期:2019-11-30

三、十一月私募市场新闻

1. 聚焦行业龙头,科技消费仍是布局重点

食品饮料、科技、医药是今年不少私募获取高收益的“不二法宝”,临近年末,不少百亿私募也纷纷对明年的市场进行展望:。

重阳投资表示,真正能盈利的、符合经济结构转型发展的优质公司才是能够享受国际化红利的公司,它们才是大浪淘沙之后留下的“时间的贝壳”。

盘京投资投研负责人兼基金经理陈勤表示,中长期来看,核心资产的基本面不存在太大变化,当前各行各业都表现出资源明显向头部公司集中的趋势,未来具体看好消费升级、5G、进口替代和自主可控等细分领域中的头部公司,以及因供给侧改革、环保安全要求等带来行业整合、淘汰业内劣后企业后的龙头公司。

从投资机会来讲,星石投资认为明年有系统性上行的机会,整个投资组合上来看倾向于布局一些弹性比较高的股票,就是所谓的成长股,星石投资看好的首先是科技,其次是消费为主的成长股,行业上看好医疗生物、互联网传媒、5G产业链、新能源汽车等这样的成长股。

2. 期权新品种获批,私募期权产品值得期待

中国证监会11月8日宣布正式启动扩大股票股指期权试点工作,将按程序批准上交所上市沪深300ETF期权合约(标的为华泰柏瑞沪深300ETF,代码510300),深交所上市沪深300ETF期权合约(标的为嘉实沪深300ETF,代码159919),中金所上市沪深300股指期权合约,以更好满足投资者风险管理的需求,充分发挥ETF期权经济功能,推动期现联动健康发展。

3. 2019中国私募投资基金行业报告出炉

报告第一部分对私募投资基金近几年行业规模变化进行了的比较。报告称,私募证券投资基金相对增长缓慢,在私募基金中的整体占比呈现出下降态势;私募证券基金行业规模相对公募基金行业的差距有所扩大。

在私募基金行业的内部对比上,国内私募基金行业的规模经历了持续的增长,自2017年以来,规模增长的主力主要来自私募股权投资基金、私募创业投资基金和其他私募投资基金。而私募证券投资基金相对增长缓慢,在私募基金中的整体占比呈现出下降态势。

公募基金规模继续增长,整体高于私募证券基金。受益于货币基金和债券基金的规模增长,2018年公募基金行业规模仍然实现了增长,由2017年末的11.60万亿元增至2018年年末的13.03万亿元。

私募证券基金行业规模相对公募基金行业的差距有所扩大。私募证券基金行业规模相对公募基金的比例由2017年底的52.78%下降至2018年末的39.52%;考虑到公募基金主要以货币基金为主,若从公募基金中剔除货币基金,该比例由2017年末的22.13%降至2018年末的16.42%

4. “洋私募”已可启动转公募流程,注册资本金4亿

第一财经记者从相关机构人士处获悉,目前超20家外资已获外商独资私募证券投资基金管理人(“WFOE PFM”)资格的“洋私募”,已经可以申请在中国境内设立公募基金,即“私转公”的申请流程已经开启。此外,转为公募基金的注册资本金要求为4亿元,且投资系统等需要做到本土化。

根据今年8月基金业协会披露的数据,共有21家外资机构在协会登记,备案产品46只,资产管理规模(AUM)54亿元人民币。WFOE PFM的资格也使得外资首次可以在境内设立机构,并从境内募资来投资中国的股债市场。

在11月6日,富达国际宣布,公司正积极准备并将在恰当时机提交公募基金牌照申请,这也是富达国际首次明确表态将提交公募牌照申请。

5. 星石投资:科技成长股仍具备较好投资机会

星石投资首席策略研究官方磊近日指出,科技成长股仍具备较好投资机会。其中,高估值情况会随着业绩增长的兑现逐步得以消化,而估值合理的科技成长股,其投资价值相对较高。

方磊指出,当前的确有部分成长股估值偏高,但也有不少业绩向好的个股估值区间合理。因此,从投资角度来说,方磊认为,分化行情中对整体估值已比较高的标的,需更多去关注业绩兑现情况;“如果业绩增长能够如期兑现,高估值会随着业绩增长的兑现逐步得以消化;而对于技术和业绩都不错,且估值相对合理的成长股,仍具有比较高的投资价值。”

“从中长期来看,未来是成长股投资比较好的时机。”方磊指出,一方面,在产业转型升级的背景下,国家从金融政策、产业政策等全方位支持科技创新,为成长型的企业提供了良好的土壤;另一方面,在利率持续下行的背景下,市场风格也会倾向于偏好成长标的。

6. 景林资产:2020年将重点关注三大投资机会

上海景林资产称,明年将重点关注和把握三大领域的优势个股。

一是新消费、新服务、新制造。当前科技对传统行业的改造刚刚开始,产品型公司正在通过打通C端与供应链,在数据的加持下,更快地将消费者的需求迅速产品化,公司本身变成平台,而不再依赖大单品,平台上产品迭代速度以及产品研发企划精准度越来越高。二是移动互联网。随着PC互联网转向移动互联网,用户触网时间大增,碎片化阅读、移动支付、LBS服务、直播、短视频等成为最受欢迎的移动生活方式。三是医疗。目前在人均医疗卫生支出方面,中国还有很大的提升空间,互联网医疗及生物制药行业将有望出现较大的投资机会。

此外,在市场运行的宏观研判上,景林资产强调,虽然今年以来核心资产板块普遍出现较大幅度上涨,但目前无论是港股市场还是A股市场,整体估值依旧“相对不贵”,并且继续对全球资金有较大吸引力。在全球资金面趋于宽松的背景下,明年全球资金仍会继续增加对中国核心资产的配置。相对于中国GDP在全球15%左右的占比,当前全球资金在中国资本市场不到4%的配置权重严重偏低,境外资本逐步流入中国资本市场仍然是不可逆的大趋势。近期无论是投资港股的南下资金还是投资A股的北上资金,都有加速流入的迹象,这在很大程度上表明,聪明的资金在市场低迷之际都在积极布局未来。