券商中国

在监管不断加码之下,券商股权质押风险再次引起行业关注。

上月,证监会发布《机构监管情况通报》,逐一点名券商股票质押业务存在问题。彼时,通报显示,近期监管对近年来股票质押规模增幅较大的9家公司进行了现场核查。而今,相关公司的监管检查结果陆续出炉。

8月以来,已有国盛证券、南京证券等6家券商因股权质押问题而遭遇监管函,且其中多数问题与通报情况相一致。而在对号入座之后,仍有部分问题未获“认领”,后续遭遇监管措施的证券公司或许仍将有所增加。

个股质押超限0.56%被罚

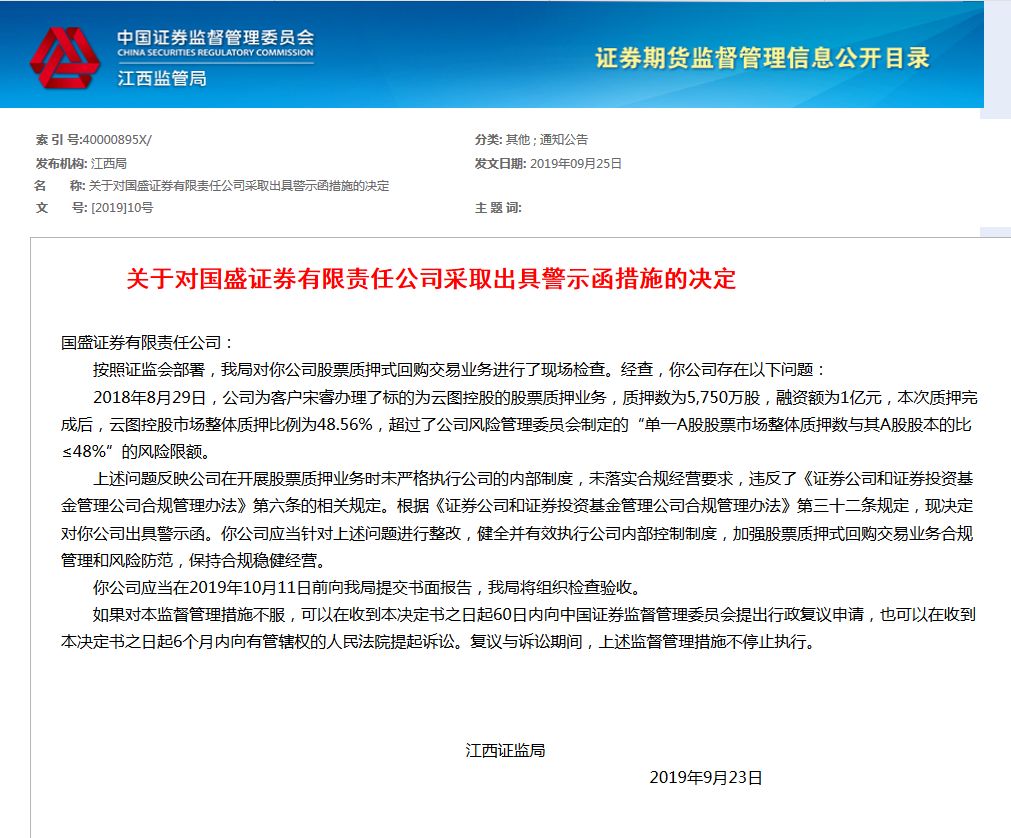

在国庆节前,国盛证券收到来自江西证监局的一份监管函,加入一众因股权质押而遭遇监管的“难兄难弟”队伍之中。

江西证监局指出,按照证监会部署,江西证监局对国盛证券有限责任公司股票质押式回购交易业务进行了现场检查。经检查发现,国盛证券在在开展股票质押业务时未严格执行公司的内部制度,未落实合规经营要求,因此对其作出出具警示函的行政监管措施。

具体来看,国盛证券的违规之处在于:2018年8月29日,国盛证券为客户宋睿办理了标的为云图控股的股票质押业务,质押数为5750万股,融资额为1亿元。在该次质押完成后,云图控股市场整体质押比例为48.56%,超过了国盛证券风险管理委员会制定的“单一A股股票市场整体质押数与其A股股本的比≤48%”的风险限额。

公开信息显示,宋睿为云图控股实际控制人、第一大股东,2018年底前持股38.94%。此前,宋睿曾多次在红塔证券、华西证券等处进行云图控股的股份质押。而云图控股的第二大股东牟嘉云持股12.2%,其质押情况同样频繁。在此情况下,国盛证券不小心“跨线”的情况可想而知。

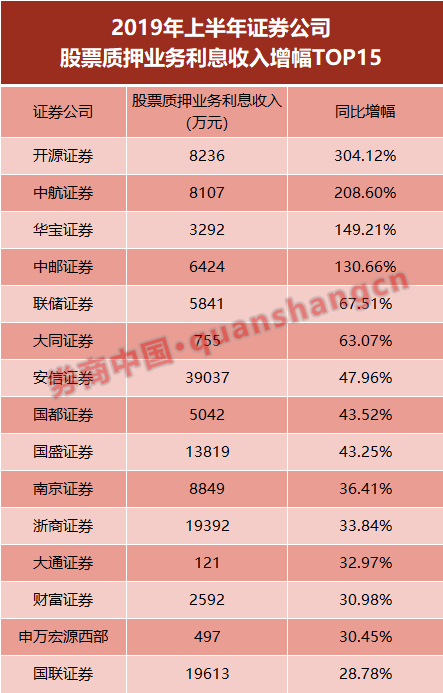

不过,近年来国盛证券股票质押业务规模的确有所增长。根据国盛金控半年报披露,国盛证券上半年股票质押业务规模为44.48亿元,较年初增长20.84%。而按照中证协统计口径,国盛证券上半年股票质押利息收入为1.38亿元,同比增长43.25%,增幅排入前十阵营。

6家券商因股权质押被点名

上月,证监会发布《机构监管情况通报》,再次对股权质押问题“敲山震虎”。彼时,通报显示,近期监管对近年来股票质押规模增幅较大的9家公司进行了现场核查。而今,相关公司的监管检查结果陆续出炉。

券商中国记者根据各地证监局网站不完全统计发现,今年8月中旬以来,不足两个月的时间里,除国盛证券之外,另有5家券商因股权质押问题被当地证监局采取行政监管措施。

具体来看:

广东证监局——万联证券:在开展股票质押式回购交易中,对融入方尽职调查存在较大缺陷。

陕西证监局——中邮证券:未针对各项目具体质押率调整标准制定相应的内部制度,具体质押率估算随意性较大,制度不完善;对客户融资用途未跟踪了解划入客户其他账户后的具体投向及用途,相关分支机构报送的《贷后跟踪情况报告》未显示所做的跟踪和核查工作具体情况

深圳证监局——英大证券:2018年3月以来开展的股票质押式回购交易业务存在尽职调查不到位、融入方和标的证券管理不够严格、履行存续期管理职责留痕不充分等问题。

湖南证监局——财富证券:在开展股票质押业务中,待购回期间未能持续有效地对融入方经营、财务、对外担保、诉讼等情况进行跟踪。

江苏证监局——南京证券:在开展股票质押式回购交易中,存在对融入方准入尽职调查不充分、融出资金管理不完善的问题。

由于各家券商股权质押规模数据并未披露,但以上半年股票质押业务利息收入情况来看,上述公司大多增幅在业内名列前茅。中证协数据显示,今年上半年,中邮证券实现股票质押利息收入6424万元,同比增长133.66%,增幅冲进行业前五。此外,国盛证券、南京证券、财富证券增幅均在30%以上。

不难发现,今年上半年,中小券商在股权质押业务方面发力尤为明显。对比之下,一众头部券商业务却有所压缩,将股权质押业务作为重点调控对象。有券商明确在半年报中表示,公司主动降低股票质押规模,采用多种途径积极化解风险,报告期内股票质押业务余额较历史峰值收缩近1/3。

不过,即使踩雷诉讼的情况时有发生,股票质押业务对于部分券商而言仍是不容错过的盈利点。在近期上市券商披露的多份定增、配股方案中,“扩大信用(资本中介)业务”成为必备项目。

例如,作为此次遭遇监管函的6家券商中唯一一家上市券商,南京证券在其60亿元的定增方案中,拟将25亿元用于包括融资融券和股票质押式回购业务在内的信用交易业务。彼时南京证券表示,融资融券、股票质押式回购交易等信用业务是公司利润的增长点,但是与其他中大型券商相比,公司业务规模较小,业务收入占比不高,需进一步提升规模和转化率。

行业监管不断加码

从行业角度来看,近期券商股票质押业务已有所回调。

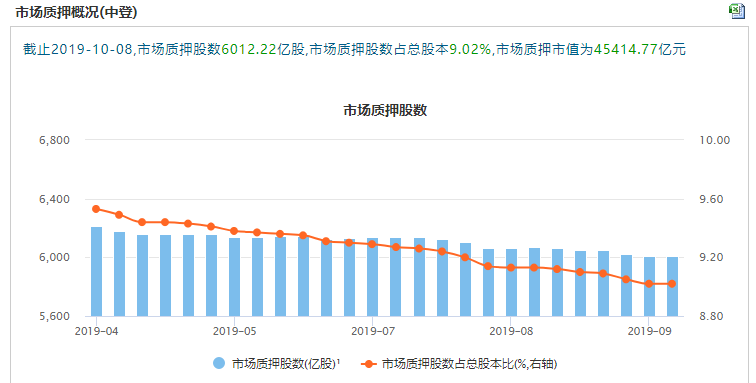

根据节前协会下发的8月财务经营情况简报数据,证券公司2019年8月股票质押余额为5057.600亿元,环比下降1.28%,较年初规模下降18.18%;实现股票质押利息收入28.14亿元,环比下降3.98个百分点。

而根据中国证券登记结算公司数据,截止10月8日,A股市场质押股数为6012.22亿股,市场质押股数占总股本9.02%,市场质押市值为45414.77亿元,整体质押水平较年初缓解明显。

图片来源:Wind

深交所发布的股票质押回购分析报告指出,深沪交易所股票质押回购业务规模持续下降,纾困覆盖面进一步扩大,平仓风险可控,但部分上市公司控股股东的信用风险需进一步缓释。各方仍需协力化解控股股东股票质押信用风险问题,股东应当敬畏市场,对风险早发现早处置;证券公司则应当发挥综合优势,将股东纾困与提升上市公司质量结合。

此前,在《机构监管情况通报》中,监管部门重点指出近期券商股票质押业务的五大问题:

一是业务定位不清,盲目追逐利益。个别证券公司仍将场内股票质押交易当做一项交易性业务看待,忽视了信用风险管理,盲目追逐利益。

二是风险意识不强,风控措施不足。个别证券公司仍简单按照一定质押率确定融资金额,对融入方信用评估、还款来源、资金流向等把关不严,大量新增以受限股为标的的质押。

三是审核把控不严,质押率设置不严谨。个别公司部分项目的评审结果为“有条件同意”,但后续是否落实了相关条件不明确;个别公司未按新规要求制定质押率设置标准,质押率设置较为随意。

四是尽职调查不完备、甚至缺乏尽职调查。个别公司对于展期项目没有形成尽职调查报告,有的项目尽职调查缺少拍照、访谈记录等必要留痕,有的访谈笔录缺少访谈对象签字,尽职调查的有效性、真实性存疑。

五是贷后风险管理流于形式。有的公司对于资金用途的跟踪核查工作流于形式,对于资金从专户划出,但未划入融资方名下约定账户的情况,公司未能及时发现。个别公司仅以电话沟通进行贷后管理,且未见沟通记录留痕,难以保证贷后管理效果。

在各家券商监管函陆续落地并“对号入座”后可以看出,仍有部分公司的处理结果尚未现身。而随着股票质押业务监管不断加码,后续遭遇监管措施的证券公司或许仍会增加。