来源:徒步滚雪球

熟悉《王者荣耀》的朋友都知道,其中的英雄分为6大类:坦克、战士、刺客、法师、射手、辅助。

六类英雄各有擅长:坦克血厚,需要护着脆皮射手、刺客;战士主要任务缠住对面的刺客;刺客擅长补刀偷袭;法师擅长远程打击;射手擅长远距离攻击且火力壮;辅助系英雄,一般擅长对自己人补血或削弱敌人,关键时刻起到支援作用。

王者团战,配合很重要,遇到拖后腿队友,真是欲哭无泪。基金投资中,如何构建优秀组合策略,也很重要。

基金投资组合中, 不同类型的基金,也有不同的作用。为了做好基金投资组合,我们第一步先要知道基金的分类。

基金组合:基金队友的类型

根据投资对象的不同,基金可以分成多种,具体可参考此前文章:《基金投资指南:从基金分类看如何买基金》。

A.股票基金。投资标的主要是股票,本处包括一般的股票型基金、ETF基金。长线(持有)攻击收益率:最强短线(持有)抗波动打击力:最差

B.混合型基金:由基金和股票混合起来的基金,各自的比例都小于80%的基金。

长线(持有)攻击收益率:较强

短线(持有)抗波动打击力:较差

C.保本基金:有保证本金条款的基金,一类特殊的混合基金。这类基金通常采用保本策略进行投资,一般来说,股票仓位0-40%(有的达到60%)。

长线(持有)攻击收益率:较强

短线(持有)抗波动打击力:较差

D.打新基金:专门打新股的基金,也是混合型的,主要靠打新股获取收益。长线(持有)攻击收益率:差短线(持有)抗波动打击力:较强

E.纯债基金、一级债券基金:打新规则改变之后,一级债券基金不能打新实质上成为了纯债基金。

长线(持有)攻击收益率:较差

短线(持有)抗波动打击力:很强

F.二级债券基金:可以投资股票的债券基金,一般来说是不超过20%的仓位投资股票,二级债券基金波动大一些。长线(持有)攻击收益率:较差短线(持有)抗波动打击力:较强

G.可转债基金:主要购买可转债的基金,不过有些可以买股票。

长线(持有)攻击收益率:强

短线(持有)抗波动打击力:一般

H.余额宝/蛋卷现金宝、货币基金

长线(持有)攻击收益率:差

短线(持有)抗波动打击力:很强

E.商品期货基金:投资于商品期货的基金,比如说贵金属、原油、大宗商品,比如华宝油气、黄金ETF、白银基金等跟踪金价、银价、油价的表现。长线(持有)攻击收益率:强短线(持有)抗波动打击力:较差

基金组合:赚钱的几种套路

为了应对各种突发状况,需要采取不同的组合方式投资,在风险与收益中寻找平衡点。以下说说几种常用的组合方法:

1)格雷厄姆50:50股债平衡

该方法是巴菲特老师格雷厄姆提出的,简单通用的50%股+50%债券的平衡策略。具体做配置时候,可以采用“股票型基金+债券型基金/货币基金”的方式。

最简单的方法,就是采用“沪深300ETF+华宝添益/余额宝”的形式。

当然,保守的你可以采用“80%债券基金+20%沪深300ETF”,激进的你可以采用“75%ETF基金+25%债券基金”的做法,这个看大家的喜好。

这就像王者荣耀,喜欢进攻的一方,可以用“2刺客+2射手+1肉盾”,喜欢防守的一方,可能会“3肉盾+1刺客+1射手”。

2)全天候策略

组团开黑,每种英雄都配一个,像桥水全天候策略,每种大类资产都来点,求稳健。

该策略是基于风险均而不是资产均衡来确定投资组合中各类资产的权重。

全天候策略通过调整资产的预期风险和收益使得他们更匹配,优秀的金融机构通过创造一个更好的分散组合,这个分散组合将有更好的收益风险比率,通俗的说就是尽量风险最小化利润最大化。

举例来说,构建一个由债券基金、股票基金、黄金ETF和商品ETF组成的投资组合,若用等权策略则各类资产占比均为25%。

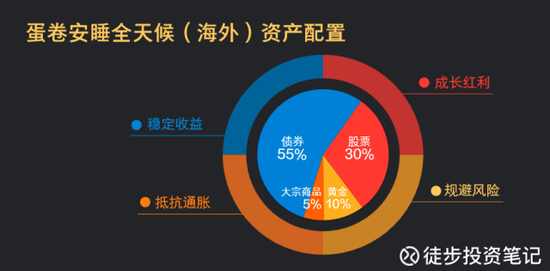

但从风险角度来看,股票资产、商品资产、黄金ETF的风险远大于债券资产,风险并不均等。经过调整后各种资产的比例是这样的:

这种策略比较复杂,市场面已经有不少该策略的基金。

3)美林时钟策略

根据不同的经济周期,在主要资产类别股票、债券、商品和货币之间做调整。怎么调整的?

这种方法将经济周期划分为四个不同的阶段——衰退、复苏、过热和滞胀,每个阶段都对应着表现超过大市的某一特定类别资产:债券、股票、大宗商品和现金。

市场以四个阶段作为一个周期,不断轮回。每个阶段都有其最为适合的资产配置品种,如图:

该策略的运用,还需要这么几个规则:

大类资产的中性原则:如果以均衡配置为基准,债券基金、股票基金、商品基金、货币市场基金各25%,当市场处于投资时钟周期内的某个品种时,则加大对该品种的配置。

比如,当市场处于衰退期,则提高债券基金的配置比例,大约为70%,其他三类各占10%。配置不用强制一样,需要根据市场、宏观经济等具体情况,动态地调整投资策略。

大类资产的调整原则:根据投资时钟在四类资产之间做较大幅度的配置调整。美林投资时钟对行业资产配置以及种类配置具有很高的借鉴意义。

它要对经济每个周期拐点有个准确的判断,这个我们可以借鉴顶级经济学家们的判断。

A股由于影响市场的因素并不是以经济的基本面为主导,在做基金组合大类资产配置时,要综合考虑市场估值、经济基本面、市场风格等常规指标外,同时,要关注监管政策的走向。有点尴尬的是,2008年全球金融危机之后,全球央行前所未有的大放水,扰乱了经济金融传导机制。美林投资时钟理论失去了前提逻辑基础,不可避免走向尴尬境地。

4)目标风险型策略

该策略要求建一个投资策略组合,确保每年的回撤不超过一定比例,在此基础上,追求最大化收益。

比如预期每年收益10%,回撤不超过1%,则债券类资产会是主要配置方向。

5)目标期限性策略

又称生命周期投资策略,“多少岁配多大比例的固定收益类资产”,大意就是:投资组合中配置的权益类资产=100-当前你的年纪。

比如,你现在25岁,能配置权益型基金=75%,你现在55岁,能配置的权益型基金=45%,这种基金会随着时间推移,主动调整固定收益和权益资产的配置比例。

6)哑铃式投资策略

按照哑铃策略的思想,市场机会不在此就在彼,风险不在此也就在彼,投资中间地带资产,既不能有效规避风险也不能获取尽可能高的收益。

而投资于两端,无论市场向何种极端演变,出现何种黑天鹅事件,整个资产的抗击打能力都很强,同时,无论机会出现在哪一端,资产组合也都能抓住。

哑铃策略的关键在于:所选择的两类核心资产要有较大的差异性,相关性低,并且能在某一市场风格较为明显的时候,获取较好的收益。

比如,美国市场一直比较稳健,你在构建哑铃策略组合时,可以选择“标普500+沪深300”,他们相关性很低。