来源:好买臻财VIP

好买说

对于短期业绩不好的基金,大多数投资者唯恐避之不及。

什么时候买?

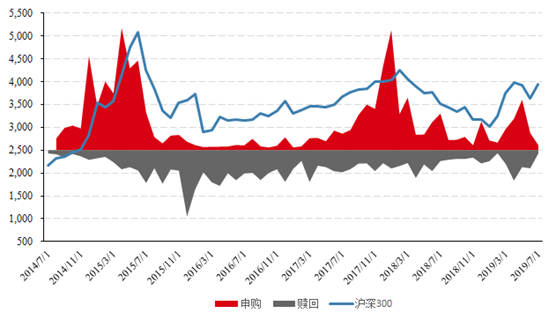

投资者通常的选择,是在基金净值持续上涨的过程中涌入。这并非一种信口雌黄的说法,在好买基金研究中心股票型私募基金申赎情况的统计中,整体都呈现出相似的状况。

▼好买股票型私募的申购赎回和沪深300走势对比

数据来源:好买基金研究中心

数据区间:2014.7~2019.7

投资者的初心是在低点时等待更低的点,但实际情况却往往是在上涨的过程中追到了高点。这么做的结果就是基金赚了大钱,但投资者却只能赚点小钱甚至还亏了钱。

但反过来,假如能在好基金下跌之时坚定买入,情况将得到根本性扭转。私募江湖之中,“淡水泉时刻”赫赫有名,“当淡水泉旗下产品净值大幅下跌时,往往是加仓买入的好时机”已经被多次被验证。

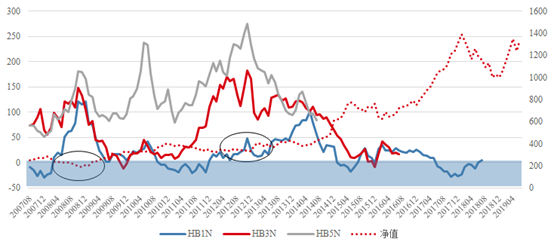

▼某私募产品在成立之后任意时点进入分别持有1年、3年、5年的收益率走势图

数据来源:好买基金研究中心

数据区间:2007.08~2019.05

上图中,我们用椭圆标出了该产品的净值相对低点。可以看到的是,如果在这些点位买入该产品,长期持有3到5年,投资收益将非常突出。

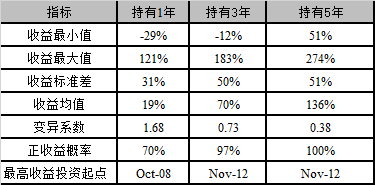

此外,好买基金研究中心统计了分别持有基金1年、3年和5年的收益率分布情况。在这项统计中,长期投资的优势再一次被验证。我们看到不论是收益最小值还是收益最大值,持有5年者都将获得远超短期持有的投资体验,且最终获得正收益的概率为100%。

▼某私募产品在成立之后任意时点进入分别持有1年、3年、5年的收益率分布区间

数据来源:好买基金研究中心

数据区间:2007.08~2019.06

如是,便是查理·芒格所言:“你要有耐心、守纪律以及即使遭受损失和身处逆境也不会疯掉的能力。”

01

“好基金也有苦日子”

事实上,关于如何看待好基金短期业绩下滑的文章,汗牛充栋。但是,哪怕再多的方法指向同一个道理,在一轮又一轮的牛熊轮回之间,高卖低买的故事仍然在不断重复。

原因何在?

首先,我们需要认识到的一点是,金无足赤,再好的基金也不可能每天都过着好日子。

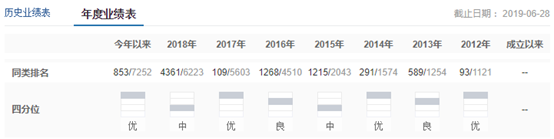

▼某长期业绩优秀的私募产品2012年以来的各年度业绩排名

数据来源:好买基金研究中心

数据区间:2012.1.1~2019.6.28

股票市场有自身的周期和节律,中国股市贝塔属性相对更强,波动更加剧烈。基金的底层资产价格受到供求关系影响而发生双向变动,反映到基金层面,就是净值也会出现涨跌。从来没有只涨不跌的股票型私募,如果有,不过是运作时间还不够长,或者根本就是假的。

回头看,那些今日傲立潮头的私募,历史上也都经历过净值的大起大落饱受市场的洗礼,净值跌得鼻青脸肿、回撤超过30%甚至40%的比比皆是,一些不做择时、仓位始终很高的私募尤其如此。

道路是曲折的,前途是光明的。尽管A股市场的高波动,让许多人望而却步,但拉长时间线看,在Wind的数据统计当中,从2001年9月到2016年12月,偏股型基金的平均年化复合收益率为16.52%。那么同期上海房价的平均年化复合收益率是多少呢?

16.97%,仅比偏股型基金的收益率高出0.4个百分点。然而,在投资者最直观的感受里,过去十五年,买房的全赚了,买基金的全亏了。

为什么?因为,我们与房产做了时间的朋友,却视基金为时间的敌人。在频繁的买卖当中,不仅产生了高昂的费用成本,也失去了可观的长期收益。

在彼得·林奇撰写的《战胜华尔街》中提到一项对比,我们平均持有房子的时间是7到8年,而持有基金,尤其是股票型基金的时间只有不到半年。就像上文提供的数据一样,许多基金持有人在基金短期业绩不好的时候选择卖掉了,那他得到的投资体验也必然会是亏损的。

事实上,买入并持有是对待好基金的最佳策略。想要同甘,必要共苦。

02

被锚定效应支配的非理性抉择

一种非常普遍的心理是,当基金净值下跌时,投资者会特别担心买了之后还将继续下跌,因此不敢买。意念中下跌通道的存在是判断未来继续下跌的理由,但是对于下跌通道本身的论断又是基于近期下跌的事实。这种心理正是锚定效应在投资中的真实写照。

所谓锚定效应(Anchoring effect)是指当人们需要对某个事件做定量估测时,会将某些特定数值作为起始值,起始值像锚一样制约着估测值。在做决策的时候,会不自觉地给予最初获得的信息过多的重视。

净值跌了,这个眼前的事实被放大了,据此联想,短期下跌可能就是未来长期下跌途中的一段,简单来说,就是“因为跌,所以跌”。基于这样的判断,投资者会采取的动作就是果断赎回,然而在这种非理性的选择之后,投资者也就与好基金分道扬镳了。

思维锚定是人的天然心理反应,要想彻底克服它绝非易事。

对投资者来说,买私募基金本身又何尝不是一场投资修行呢?

03

万丈高楼起,信任是地基

能够在净值下跌的时候坚定地持有、加仓,最需要的是投资者对基金管理人的信任。建立在受托关系上的持有人与基金管理人之间,信任的建立本就不像血缘那般与生俱来、难以拆散,也就更容易在风吹草动之中被动摇。

一个私募发展之初,资金往往来自于身边的亲朋好友。这些投资者近水楼台先得月,甚至不需要懂基金经理到底是采取了何种过人的投资策略,只要在长时间的交往中建立起信任,知道他是个靠谱的人足矣。

但其他的一些投资者则不同,很多时候他们只是机缘巧合听了一场路演,看了一片报道,顺便了解了一下基金经理的投资方法,对基金的认识还停留在比较片面、浅显的层面。

倘若买入这只基金,而短期业绩表现较好,就形成了对投资者慧眼识珠的一种奖赏,心理学研究表明,奖赏会使机体产生对奖赏的期待,从而促使人去进行某些活动。这就让随净值上涨而加仓的行为就得到了部分解释。但如果事与愿违,基金短期业绩不好,那么基金经理自然首先成为了那个要被怀疑的人。

解决信息不对称是建立长久信任关系的先决条件。非常重要的一点是,要搞清楚一个经理到底是在赚什么钱。最危险的情况莫过于“盲人骑瞎马,夜半临深池”——稀里糊涂买了产品,又稀里糊涂地亏损卖出。

进一步讲,信任也需要基金管理人的悉心经营。私募千万家,但像淡水泉这样,能获得以自己名字命名的“淡水泉时刻”者,只此一家。这也与淡水泉在投资上的知行合一——赵军在历史上市场大跌时刻的表态,并以追加资金作为实际行动离不开关系。

04

选对基金,不立于危墙之下

都说好的开始是成功的一半。而在投资领域,选对好的基金,就是最好的一个开始。所有关于长期投资的论述,其前提都是拥有靠谱的基金。

如果选择的基金,既缺乏长期投资业绩的支持,短期的涨幅又缺乏足够的说服力,投资者就需要谨慎看待。历史上有太多短期业绩超群的私募基金,最后以惨淡清盘收场。对于一些值得怀疑的基金,如果当断不断,必然反受其害。

因此,判断基金的优劣就成了投资中最重要的事情之一。

随着信息匮乏、闭塞的年代成为了过去,如今的信息泛滥成灾。许多无效的垃圾信息正在摧毁投资者的判断力,能够去芜存菁,不被外界的噪声左右了自己的情绪,筛选最有价值的信息就成为一种竞争力的体现。

基金不可能完全独立于市场环境所存在。通过对市场、对产品、对管理人的独立思考,在多面的信息中形成独立的判断,并建立起对基金和基金经理的信任,不恐惧于一时的跌幅,也不眼红于其他产品一时的暴涨,正是当下投资者的必修课。

不过,金融市场向来复杂而变化多端,困惑迷茫的时候也可以咨询专业的投资顾问来获取更多有效的信息。