如果各位今年投资亏钱了,请不要过分苛责自己,因为今年的确就是困难模式。

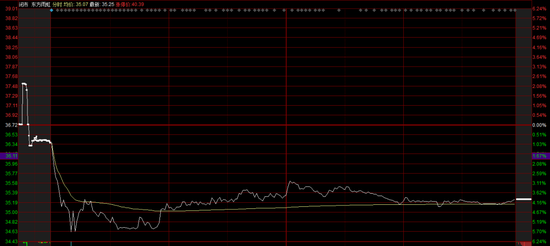

而且今年大部分顶流基金经理“翻车都翻得触目惊心”。

据21世纪经济报道记者统计,管理规模在300亿元以上的权益类明星基金经理,包括葛兰、张坤、刘彦春、谢治宇、朱少醒、傅鹏博、胡昕炜、曲扬、李晓星、冯波、杨锐文、陆彬、归凯、蔡嵩松等。

他们旗下都有基金今年以来收益率下跌逾15%,最高跌幅逾30%。

不仅没跑赢市场同类基金平均水平,甚至也没跑赢沪深300指数。

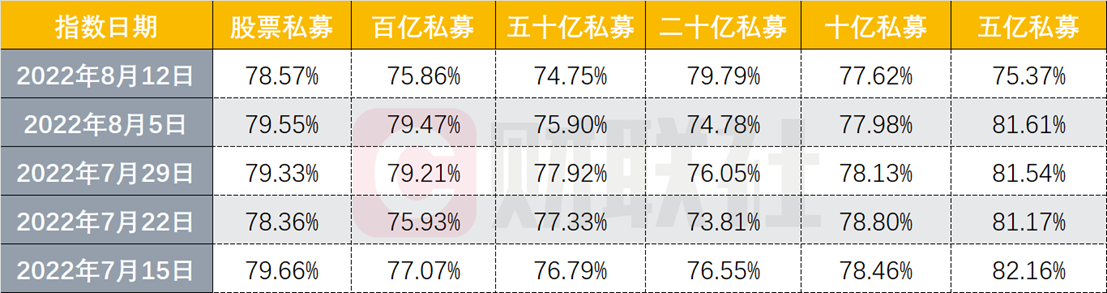

而操作更加灵活的私募基金,亏得更惨。

前有网红百亿私募希瓦资产旗下产品巨亏60%,后有百亿私募正圆投资的代表产品今年以来回撤超50%·····

说这些没别的意思,

一是安慰一下大家,毕竟焦虑和快乐一样,都是比出来的。

二是希望大家再次正确认识风险,谨慎谨慎再谨慎。

2022年已经过去8个月了,往年的“金九银十”和“年末红包行情”的季节又快到了,

今年这些机会还会来么?会出现在哪里?

借花献佛

为了回答上面的灵魂拷问,我们整理了十大券商的最新策略,秉着谦虚和独立的态度,稍作了归纳总结,希望能对各位的投资有所帮助。

#01中信证券:

赛道内高切低、行业间热切冷

经济复苏放缓,疫情反复,增量资金有限。导致市场内存量资金的选择,风险偏好降低,转向性价比、估值低、确定性高的赛道。

即资金从热门赛道,转向医药、基础化工、消费中相对冷门但已出现边际改善迹象的细分行业。

#02招商证券:

风格隐现切换 密切关注风格切换的信号

国内经济进入新一轮信用上行期,全球经济则进入衰退期,美债收益率有望见顶。A股将延续震荡上行的走势。

但下半年的行业配置会根据社融和经济复苏的强度,出现两种场景:

强流动性,弱复苏:行业配置以独立景气新产业趋势为主攻方向,“泛新能源”为代表的“新机车”领域值得关注。

稳增长的实际效果超预期,新增社融增速加速改善,则会演绎成“社融驱动”为主线,基建链,地产链、银行保险有望表现。

风格将从小盘成长逐渐演变为大盘价值,行业将会从“新机车”转向“银房家”。

#03中金:

关注业绩

市场短期缺乏主线。重点关注8月行业盈利情况,关注低估值、独立景气度,政策支持的领域。

#04海通证券:

中报即将密集披露,对市场或有扰动

根据历史规律,业绩较差的公司通常中报较晚披露,8月底9月初业绩下修时市场会有所调整。

借鉴20年,A股盈利预测还有下修空间,对市场或有扰动。

#05中信建投:

震荡轮动 逢调整把握景气

部分具旺季预期的估值低位板块或有望迎来阶段性轮动性机会。

如部分消费电子(MR/VR+汽车电子景气预期支撑品种)、基建央企,以及目前仍处于旺季中的火电/煤炭,

部分韧性较强的消费板块如医美、部分白酒“金九银十”旺季预期下亦可能有所表现。

#06民生证券:

周期重定价之路已正式开启

过去一段时间宏观经济的担忧让过去投资者选择拥挤交易在看似安全的地方,当下中国宏观波动率正在放大,上证50有望阶段性跑赢中证1000。

#07西部策略:

回归基本面

当前市场核心矛盾依然是通胀与经济的拉锯战,

配置上,短期关注高温缺水气候下供需相对偏紧的火电和农业;

有望成为宽信用抓手的地产链;

从中期来看,通胀依然是全年最重要的投资主线,持续关注受益于通胀上行的农业,业绩稳健的食品饮料,家电和医药等消费行业龙头。

#08浙商策略:

成长占优 内部分化

市场主线仍是成长,但成长也会分化,缺乏基本面支撑的公司会陆续退潮,具备产业和盈利支撑的公司会继续上涨。

“无产业,不牛市”,每一轮牛市的底层逻辑在于产业崛起带来的盈利高增,牛市的主线往往以基本面驱动走向估值显著溢价,而缺乏基本面支撑的题材股脉冲后会逐步退潮。

#09信达证券:

8-9月指数依然有韧性,偏成长。

当下建议关注成长消费,Q4开始建议逐渐转向低估值价值。

#10华安证券:

行业轮动加速 维持均衡配置

行业轮动加速下建议维持均衡配置,看好成长、稳增长及消费修复三条主线。

最后总结

其实我们在提炼十大券商策略的关键词不难发现,逻辑可能有所差异,但最根本的关注点还是落脚在:基本面、政策面、和估值上。

对后续行情的走势,则统一认为波动可能会加大,策略建议都偏中性、保守。

所以再次重申我们之前的观点,今年很有可能不是一个丰收的季节,

知难而退和激流勇进,都是选择。