来源:上海证券报

银保监会副主席肖远企日前在《中国金融》撰文称,未来一段时间,国际金融市场动荡和债务风险上升、通胀率持续高企以及紧缩政策与经济增长如何平衡等难题,可能成为世界经济发展面临的主要挑战。

文章显示,目前,全球多个主要经济体通货膨胀率持续攀升,达到近几十年来的高位。美国2022年6月份消费者价格指数(CPI)同比上涨9.1%,继5月之后再次刷新1981年11月以来的最高纪录。与此同时,欧元区6月通胀率升至8.6%,德国、法国、英国三大欧洲经济引擎的通胀率分别高达7.6%、5.8%、9.4%,远超近十年的平均水平。日本核心消费者通胀率达2.2%,连续3个月高于日本央行2%的目标。部分发展中国家通胀率已超过10%,斯里兰卡、土耳其等国的通胀率甚至分别高达59%、80%。

“一些国家的居民生活和经济运转,已因高企的通货膨胀出现严重困难。在全球经历持续多年的低通胀之后,高通货膨胀再度备受瞩目,随着食品、能源价格继续上涨,各国的态度与政策取向尤为引人关注。”肖远企写道。

肖远企表示,靠通货膨胀来刺激经济从长期来看是饮鸩止渴。通货膨胀可能确实可以在短期内提振经济、降低失业。但长期来看,在“货币中性”影响下,超额货币投放的唯一结果只会是物价水平的上升,实际产出增长不会受到影响。宏观经济决策应尽力避免这种情况出现。

此前主要发达经济体对于通货膨胀的感知极不明显

肖远企认为,主要发达经济体出现高通胀的原因有很多,直接原因来自供给侧方面,如新冠肺炎疫情和乌克兰危机等特殊因素造成全球供应链、产业链不畅,以及农产品、大宗商品供应受阻等。但从根本上说,还是在2008年国际金融危机和2020年以来新冠肺炎疫情的两次应对期间,政府赤字和货币供应大幅增加所致。

“此前数十年时间内,主要发达经济体对于通货膨胀的感知极不明显,甚至认为通货膨胀已经从经济生活中彻底消失。但近一年多以来,随着物价水平迅速抬升,情况出现巨大扭转,通货膨胀成为政治经济社会生活各方面的一个重要关注点。”肖远企表示,产生这种变化的原因是多方面的。一是不同收入人群的敏感性差别;二是基本生活必需品价格的变化;三是资产价格因素的影响。

肖远企表示,居民收入增加,直接用于消费支出的资金比重日益下降,用于投资的比例越来越高。人们关注的不仅仅是CPI篮子里权重占比较大的商品,资产等日常消费之外的价格也日益影响着居民的购买意愿、支付能力。国际金融危机以来,在长达十多年的量化宽松政策下,主要发达经济体资产价格普遍上涨,资本市场和房地产价格涨幅远超生活必需品。

“相关财富效应深刻影响居民消费行为,提高了居民对通货膨胀的容忍度。”肖远企表示,但是,随着过度宽松货币政策的退出,股票和房地产市场已经开始调整。截至2022年6月末,美国三大股指分别较高点跌去15%、21%和30%,法国、德国和日本股指下跌17%、20%和8%,美国和欧元区的房地产价格季度环比增幅分别从5.5%和3.2%放缓至3.6%和1.7%。居民账面财富的缩水,也使更多民众对通货膨胀更加敏感。

靠通货膨胀来刺激经济从长期来看是饮鸩止渴

肖远企表示,靠通货膨胀来刺激经济从长期来看是饮鸩止渴。通货膨胀可能确实可以在短期内提振经济、降低失业。但长期来看,在“货币中性”影响下,超额货币投放的唯一结果只会是物价水平的上升,实际产出增长不会受到影响。宏观经济决策应尽力避免这种情况出现。

肖远企表示,靠通货膨胀刺激经济不利于扩大社会再生产,会阻碍转型升级和结构性改革,从长期来看不可持续。

高通货膨胀意味着社会整体物价水平大幅上涨,在此过程中,原材料上涨幅度通常高于终端产品。肖远企举例,2022年第二季度以来,美国PPI月度同比增幅分别达到11%、10.8%、11.3%,高于同期CPI 8.3%、8.6%、9.1%的增幅。

“微观层面,生产者利润被不断挤压,扩大再生产的动力减弱,不愿为消费者提供更多产品。宏观层面,这导致产业结构转移甚至产业空心化,最终可能出现产业失衡和经济增速下降。”肖远企表示。

靠通货膨胀刺激经济会阻碍转型升级和结构性改革。肖远企认为,过度货币投放形成的经济繁荣本质上是虚假繁荣,突出表现为名义资产价格的虚高。事实上,如果过于依赖这种虚假繁荣,经济增长的内在推动力,即劳动生产率的提高速度可能会显著放缓。虚假繁荣反而抑制了经济社会进步的动力。

据统计,美国、德国、英国以索洛剩余形式衡量的全要素生产率增幅,2008年国际金融危机后10年,较危机前10年分别降低了6.5个、2.2个和13.6个百分点。肖远企表示,这说明虽然通过实施极度宽松货币政策,主要发达经济体表面上走出了危机阴霾,但实体经济受到的损伤和扭曲,并没有得到有效修复。

靠通货膨胀刺激经济从长期来看不可持续。肖远企认为,短期内注入大量流动性,虽然有可能暂时拉动经济增速,但会导致物价上涨,市场主体杠杆率也会随着宽松金融条件“水涨船高”,蕴含极大的潜在风险。

“债务规模不能无限扩大,一旦政策出现扰动甚至转向,就可能面临‘明斯基时刻’。”他写道,目前,主要发达经济体增长前景趋弱,但为抵抗通胀不得不采取紧缩性政策。长期宽松环境助长的高债务,已成为高悬的“达摩克利斯之剑”。

新兴市场也不能幸免。文章显示,据统计,截至7月上旬,新兴市场国家货币汇率年内贬值幅度平均达5.24%,外债总额是外汇储备的2.6倍,达到近年来的高位。斯里兰卡政府已由于“资不抵债”宣布破产,孟加拉国也向国际货币基金组织申请紧急贷款支持,阿根廷和土耳其年内汇率贬值幅度分别达23.3%和16.5%。

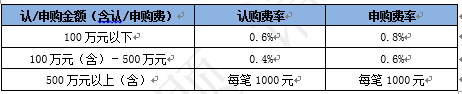

炒股开户享福利,入金抽188元红包,100%中奖!