【方证视点】稳增长迫在眉睫 促转型势在必行——20220817

来源:伟哥论市

核心观点

成长板块的景气度提升也使得外资在配置上体现出沪弱深强的局面,短期内,成长强于价值是趋势所在,加之经济上也面临转型的需求,后续光伏、新能源车等高新技术成长板块仍具备投资空间。

盘面分析

受隔夜外盘走强影响,昨大盘小幅高开,市场资金在周一降息消息的刺激下,继续向成长板块涌入,赛道板块延续强势。最终,大盘以上涨0.05%收盘,创业板上涨0.47%,两市总成交量较前一交易日增加4.50%,短期大盘上方3300点整数关口附近压力较强,情绪虽小幅回升,但后续仍需量能的有效释放来提振市场信心。

量能有所增加,个股活跃度增加,分化有所增加,昨有75家个股涨停,其中有3家个股20%涨停,有90家个股涨幅在10%涨停板之上,有1家个股跌幅在10%以上,1家个股跌停,涨幅超过5%个股有258家,跌幅超过5%的个股20家。涨幅较高的为发电设备、农业、钒电池、储能、地产、汽车等,跌幅较深的为餐饮旅游、培育钻石、稀土、黄金珠宝等,个股整体涨多跌少,量能小幅增加,赚钱效应增加,亏钱效应仍存,赛道继续活跃,周期板块回落,大盘高位震荡,是周二盘口主要特征。

技术面分析

从技术上看,周二大盘高开之后盘中一度冲高,随后震荡走低,尾盘勉强以红盘报收,并呈价涨量增的态势。5日线、30日线及60日线支撑,价涨量增的量价关系,加之日线MACD指标继续多头强化怒,盘中还有冲高要求,但K线组合为“射击之星”,加之3300点上方有较大压力,短线大盘盘中还将冲高,但上涨幅度有限。

分时图技术指标显示,15分钟及30分钟MACD指标继续空头强化,60分钟MACD指标死叉,短线盘中还有回调压力,3269点附近有技术性支撑。

上证50价跌量缩,5日线失守,10日线支撑,20日线反压,价涨量缩的量价关系,短线盘中还有回调压力,但10日线附近仍对指数形成支撑。

创业板价涨量增,30日线收复,价涨量增的量价关系短线盘中还将继续冲高,但K线组合为“射击之星”,加之短线偏离5日线过远,技术上存在一定的超买,短线继续冲高的空间有限。

综合技术分析,我们认为,短线大盘有望继续冲高并挑战3300点上方压力,但3300点附近压力较大,在量能难以有效释放的情况下,大盘上行的空间有限,但5日、10日、30日线共同形成了较强支撑,短线大盘有望在3300点下方横盘窄幅震荡运行,阶段内继续构筑“头肩底”右肩的走势。

基本面分析

8月15日,国家统计局公布了7月经济数据,7月规模以上工业增加值同比3.8%、前值3.9%。整体来看,7月经济有所回落且大幅弱于市场预期,地产的疲软不仅对投资端形成直接影响,也对上游工增形成了一定的间接拖累,同时还明显压制了居民消费的信心,成为经济中最大的拖累项,而与之相对应的是汽车制造业的“一枝独秀”及基建对投资的托底效用仍存。

具体来看,7月工业增加值同比增速较上月回落0.1个百分点至3.8%,万得市场一致预期值为4.6%,低于市场预期。采矿业及制造业都出现了不同程度的回落,燃气及电力行业受7月持续的高温天气影响由上月的3.3%大幅回升至9.5%,此外,我们此前也强调过,受政策强刺激影响,新能源汽车销售火爆,而一方面新能源车充电需求大幅增长,另一方面当前新能源车充电的电费按照商业用电结算,较之民用电提价了近50%,量价齐升之下,也是推动7月电力、热力供应行业增加值加速上行的原因之一。汽车制造业继续领跑,增加值同比增长22.5%,这与疫情以来产需两端大力的政策扶持相关, 而制造业中的其余行业除运输设备外,增加值同比增速均较上月不同程度回落。

聚焦工增中的拖累项,非金属制造和黑色冶炼垫底,直接或间接受到地产走弱的拖累;钢铁、水泥等传统工业品较弱,反映的是建筑产业链需求依旧疲软。我们此前在6月经济数据的点评中就曾说过,大宗商品价格的回落无疑对上游资源类产业形成了一定的冲击,后续若想减轻传统工业品对工增数据的拖累,汽车及高端制造业产能还需进一步提升,其在工业中的占比还需继续扩大。而当前虽然汽车制造业依旧强劲,但高技术产业却由上月的8.4%回落至5.9%,与之相对应的通用专用设备、计算机电子等行业生产回落,其背后一方面体现的是新兴产业景气度下行,一定程度上可能是对未来出口预期回落的担忧的体现;另一方面也说明了当前经济的活力也出现一定程度的走弱。

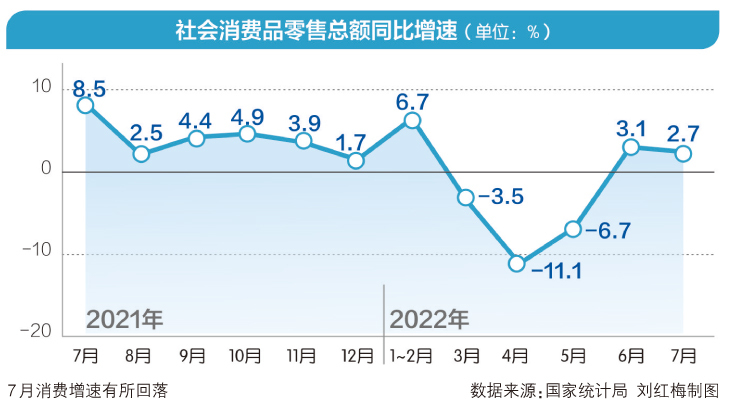

7月社零同比增速2.7%,较上月回落0.4个百分点,市场一致预期值为5.3%,商品消费和餐饮收入同比分别为3.2%和-1.5%、商品销售涨幅回落,餐饮收入跌幅缩窄。7月多地疫情频发的情况下,餐饮消费依旧出现小幅改善,汽车销售在地方政策支撑力度边际减弱的情况下,反而对7月社零数据形成了一定拖累。后续来看,8月多地疫情反复的情况依旧,政策上当前也处于前期密集政策落地后的观察期,后续消费复苏的力度存在较大扰动。

投资端来看,基建投资维持高位、地产投资继续恶化。7月,固定资产投资同比3.6%、较上月回落1.2个百分点,三大投资均有回落,基建和制造业投资同比分别回落0.6和2.4个百分点,地产投资同比下降12.3%、降幅较上月扩大2.9个百分点。基建对经济的托底效应依旧,商品房销售出现二次触底——累计同比-23.1%,当月同比下跌10个百分点至-28.9%。

地产销售的走弱与社零数据的不及预期与7月居民信贷的大幅下滑可相互印证,受“停贷”风波影响,对房屋烂尾担忧预期的提升直接导致了当前地产销售数据的再度回落并引起了地产链的超预期走弱,并间接影响了当前居民的消费信心,但我们的观点仍未改变,经济稳增长的大前提下,外需尽管韧性较强但存在回落风险,内需中,地产链的拖累下,工增及投资都受到较大影响,提振消费仍是稳增长的重要方向,并且当前的提振消费是以新兴技术为主的新消费而非此前喝酒吃药的传统消费。

我们认为,从周一央行“缩量降价”的操作来看,“缩量”的操作说明当前流动性仍处于合理宽裕的状态,也验证了我们此前关于“融资端仅靠增长供给难以拖动需求”的论点;而“降价”的操作说明当前实体经济活力回落,融资需求疲软,需要靠政策上对融资成本的降低对实体经济加以支撑。

但我们仍需要反复强调的是,在当前中国的经济转型期内,降息并不代表着对于地产的风向有所转变,对于地产仍是以“稳”为主,经济基础决定了地产难以承担未来经济周期中的增长动能,降息更多的是加大对实体经济的支撑力度,而若想唤醒当前经济增长的活力,还需依靠新能源、新消费等新兴产业发挥更大的对经济的拉动作用。固然地产对经济所带来的乘数效应很难替代,但隔壁的美联储宁愿接受经济衰退的阵痛也要解决高通胀问题,当前国内也将经历摆脱经济对地产的依赖所带来的痛疼以实现经济结构的转型,经济上的调结构势在必行,资本市场上的结构性行情也将继续深化。

操作策略

从当前的盘口特征看,在周一央行降息消息的刺激下,资金向成长板块涌入的趋势仍在继续,前期热门的赛道板块重回强势,此前我们就曾强调过当前赛道股的新能源与国产替代的半导体板块间存在“跷跷板”效应,而在赛道股再度走强的情况下,资金从半导体板块流出开始向赛道股流入,在缺乏增量资金入场的情况下,市场仍是存量博弈状态,而存量博弈状态下,热门板块单边走强难以带动大盘持续上涨,短期内大盘的结构性行情仍将继续。

北上资金净流入8.67亿,其中沪市净流出1.59亿,深市净流入10.26亿,成长板块的景气度提升也使得外资在配置上体现出沪弱深强的局面,短期内,成长强于价值是趋势所在,加之经济上也面临转型的需求,后续光伏、新能源车等高新技术成长板块仍具备投资空间。操作上,轻指数、重个股,逢低关注新能源、能源、TMT、军工、输变电设备、环保等及“三低”二线蓝筹股,逢高回避之前涨幅过高且存在较大获利回吐空间股。

择时模拟股票组合

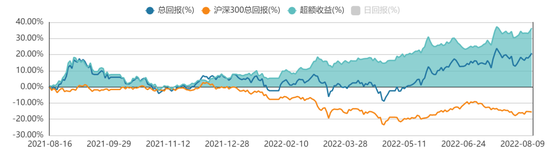

图表1:2022模拟股票组合

数据来源:方正证券研究所 WIND资讯

图表2:组合相对沪深300收益图

数据来源:方正证券研究所 WIND资讯

炒股开户享福利,入金抽188元红包,100%中奖!