在大国博弈的背景下,与“自主可控”高度相关的半导体行业受到资本市场的持续关注。近期地缘博弈升温,半导体行业更是成为“热门”赛道,那么要如何理解半导体投资呢?

01

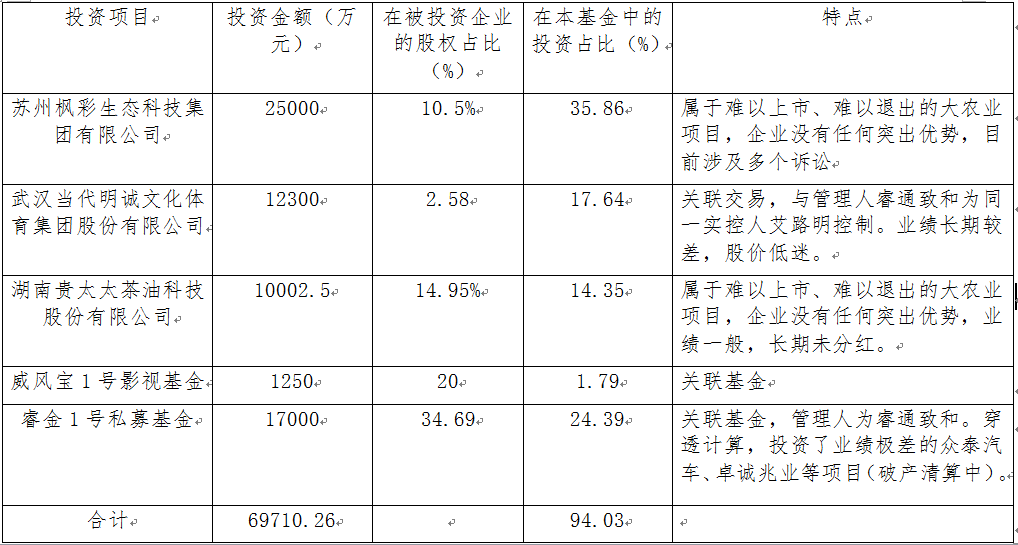

作为成长股的“代表”,半导体行业在其景气周期中涨幅巨大。在最近一轮2020年初至2021年7月的半导体景气周期中,半导体指数上涨180.47%,同期万得全A仅上涨28.36%,显示半导体行业超额收益明显。更进一步看,在细分行业中,半导体设备、半导体材料分别以336.15%和293.56%的涨幅领先行业,显示二者在景气周期中显示出更大股价弹性。虽然当前半导体行业整体并非处于景气周期,但当下一轮景气周期到来时,半导体设备和材料的“进攻性”更值得关注。

02

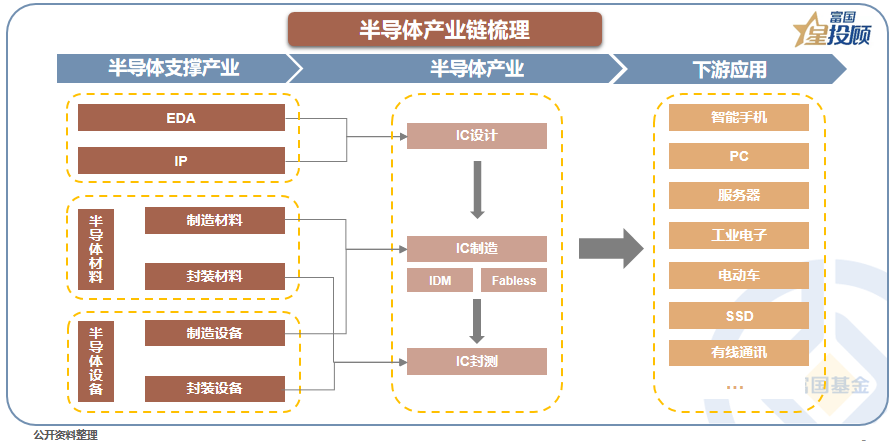

半导体拥有较为完整的产业链,其主要分为IC设计、IC制造和IC封测,上游对应半导体支撑产业,下游对应手机、PC、服务器等需求。IC设计行业上游可细分分为EDA设计软件和芯片IP;IC制造可按照商业模式不同分为晶圆代工的Fabless和自主制造的IDM,行业上游以硅类材料和制造设备为主;IC封测行业上游以设备为主,又可以细分为制造和封测设备。

03

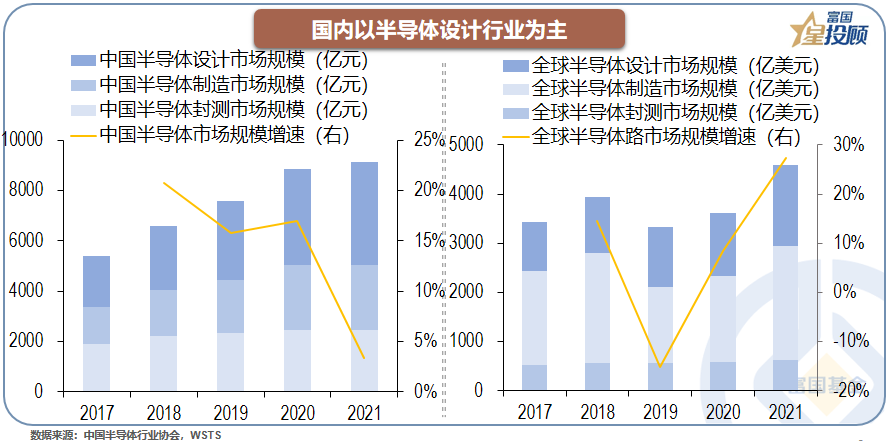

国内以半导体设计行业为主,而全球以半导体制造行业为主。2021年国内半导体设计、制造、封测市场规模分别为4115亿、2561亿和2469亿元,市场规模占比分别为45%、28%和27%。而全球半导体设计、制造、封测行业市场规模占比分别为36%、51%和13%,显示国内半导体设计行业发展更为迅速。

04

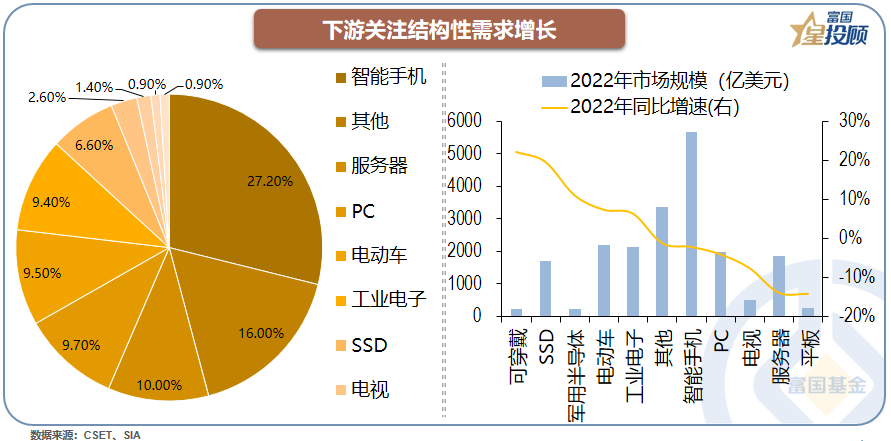

智能手机是半导体下游最大需求,但今年面临放缓的压力,而可穿戴设备、SSD、军工半导体、电动车成为下游需求增长的主要推动力。在半导体下游需求中,智能手机、服务器和PC占比前三,分别为27.2%、10%和9.7%。由于占比最高的智能手机今年市场规模增速放缓至-2%,因此今年半导体行业整体景气度较低。在整体“弱景气”的背景下,可穿戴设备、SSD、军用半导体、电动车行业的结构性机会值得关注。

05

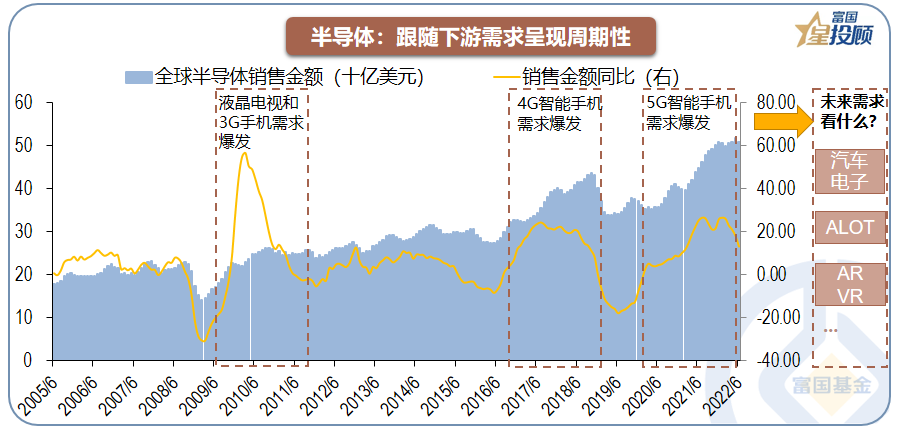

半导体行业有“周期性”,景气周期往往受下游的需求爆发驱动,近十年有三轮景气周期,而当前或处于下行周期中。2010年前后,由于液晶电视和3G手机的爆发,推动了第一轮景气周期。2017年前后,由于4G智能手机爆发,推动了第二轮景气周期。2020年前后,由于5G智能手机爆发,推动了第三轮景气周期。当前5G“换机潮”已过,半导体行业则面临着下行压力。虽然汽车电子、ALOT、AR/VR等新兴需求仍不断贡献增量,但暂时新兴需求绝对体量较小,半导体行业整体缺乏有效的新增需求,因此行业当前处于下行周期。

06

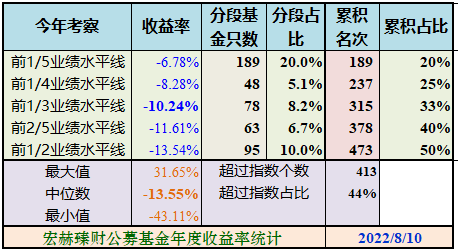

伴随半导体行业的下行周期,公募基金对半导体行业的超配比例连续两个季度减少,回落至2021年以来新低。一方面显示公募基金通过“深度研究”把握了半导体行业的下行周期,通过减仓半导体应对了行业的下行风险,另一方面也为未来半导体行业新的“景气周期”创造了加仓空间。

07

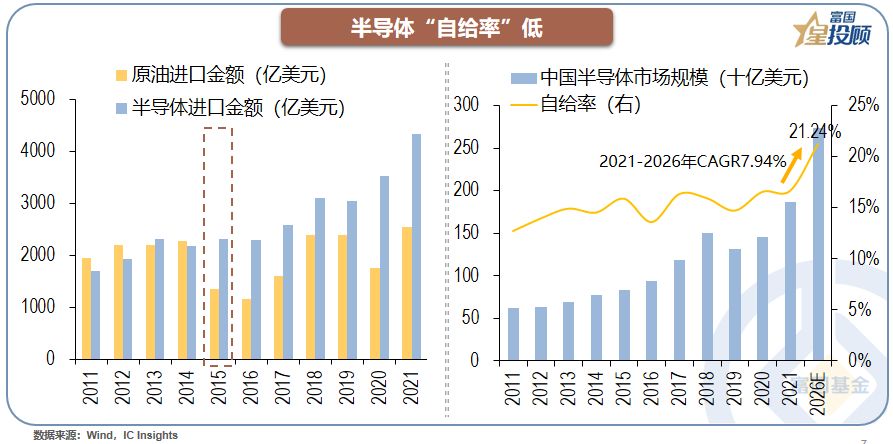

虽然半导体行业短期“逆风”,但过去有“粮食安全”、“能源安全”,当下有“芯片安全”。半导体在2015年超过原油成为我国第一大进口商品,其对进口的高度依赖性使得“自给自足”越来越重要。根据IC Insights统计,2021年中国半导体市场规模为1865亿美元,自给率约为16.7%,预计至2026年市场规模升至2740亿美元,自给率也仅21.24%,距离国务院在《新时期促进集成电路产业和软件产业高质量发展的若干政策》中设定的2025年自给率70%的目标,相差甚远。

08

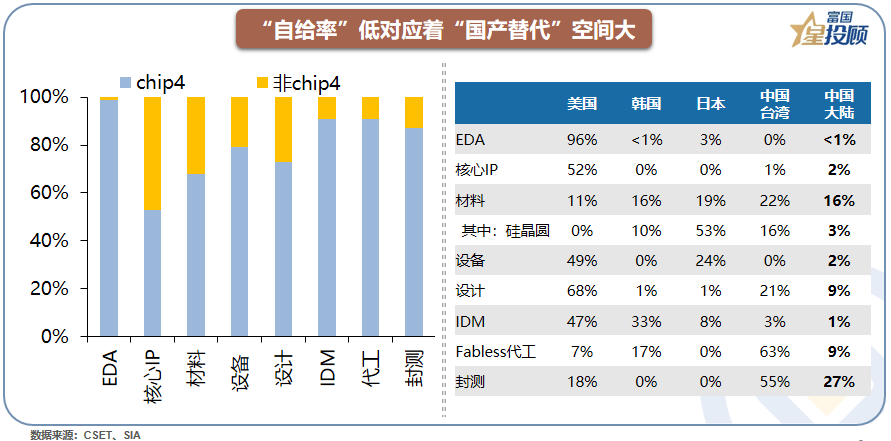

“自给率”低对应着“国产替代”空间大。在地缘政治博弈加剧的情况下,即将成型的Chip4或对中国半导体行业的限制大幅增加,而Chip4在如EDA行业的全球市占率超99%,为了减少“卡脖子”的风险,发展“国产替代”势在必行。从半导体细分行业全球分布看,2021年底大陆的EDA、IDM行业市占率仅在1%左右,“国产替代”空间最大,大陆市占率最高的封测行业也仅27%,“国产替代”方兴未艾。

09

“国产替代”逐步由低端走向高端。从中国半导体行业“国产替代”的进程来看,当下呈现“两头低,中间高”的格局。技术壁垒较低的“进口替代”类芯片当前国产化程度较低,而技术壁垒中等的通信基带、成熟制程晶圆代工、先进封装等国产化程度较高。技术壁垒最高,国产化难度最大的四条主线则是AI/大算力芯片、第三代半导体、半导体设备和半导体材料,这四条主线上的国产化进展资本市场或给予极高“溢价”,若有突破则特别值得关注。

10

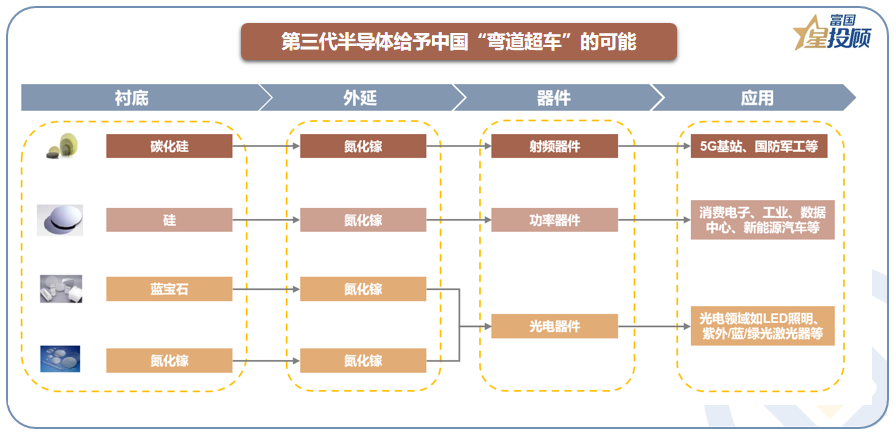

把握第三代半导体给予中国“弯道超车”的可能。第三代半导体材料是指以碳化硅、氮化嫁为代表的宽禁带半导体材料,主要应用于高压、高温、高频场景。与前两代半导体材料相比,第三代半导体材料禁带宽度大,具有击穿电场高、热导率高、电子饱和速率高、抗辐射能力强等优势。技术变革期往往有后者居上的机会,当前政策大力支持中国的第三代半导体研发,在第三代半导体2025年前后大规模量产时,中国当前的积累或逐步转化为领先优势。