热点栏目

热点栏目 证券时报记者 裴利瑞

自7月中下旬以来,已经震荡回调了4个多月的黄金终于开始强势反弹。

在美联储加息周期下,金价自3月以来持续震荡下跌。但近期,金价和黄金股却双双开启反弹,COMEX黄金一度从低点上涨超8%,部分黄金股在不到一个月的时间反弹了近40%。

对此,多位业内人士表示,美联储货币政策边际放松的信号是本轮黄金反弹的主因,叠加地缘避险等因素,黄金获得了短期资金的加持,但短期仍偏震荡,一旦宏观周期从“滞胀”期向“衰退”期转变的信号明确,黄金或再现2018年下半年的配置机遇。

黄金股和金价大反弹

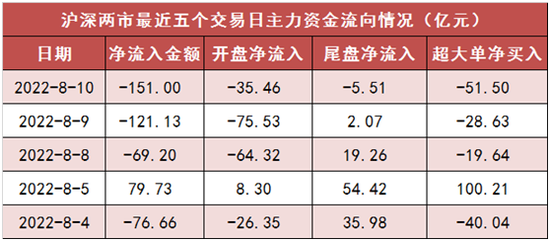

8月10日,黄金概念股集体走强,截至收盘,中润资源(维权)涨停,赤峰黄金大涨9.95%,银泰黄金大涨5.61%,湖南黄金、山东黄金等黄金股纷纷上涨。

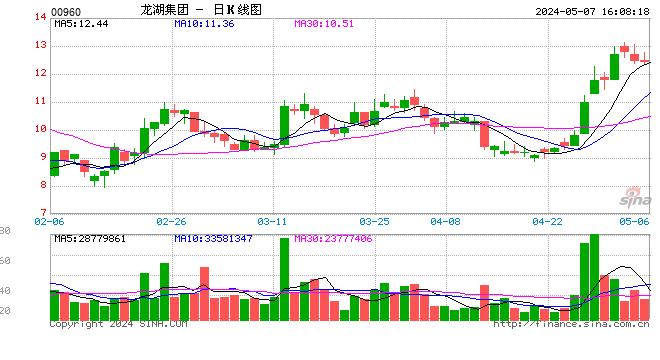

拉长时间来看,黄金股自7月中下旬以来便开启了强势反弹。以赤峰黄金、银泰黄金为例,两只个股分别自7月12日、7月18日触及阶段低点,迄今不足一个月的时间均已反弹近40%,其中银泰黄金的股价一度触及12.82元,创下近两年新高。

与此同时,金价方面,截至8月10日21时,COMEX黄金报1822美元/盎司,较7月21日阶段低点上涨了约144美元,涨幅超8%;伦敦黄金现货合约也一度反弹至1807美元/盎司,较7月21日低点上涨了超7%;国内SGE黄金9999报391.99元/克,较低点反弹了超6%。

相关的黄金ETF也水涨船高。据Wind数据统计,全市场一共有16只黄金ETF,主要通过投资于上海黄金交易所的黄金现货合约,跟踪人民币黄金价格表现。截至8月10日,16只黄金ETF自7月21日以来平均上涨4.5%,其中南方上海金ETF、华安黄金ETF分别上涨4.72%、4.58%。

华安黄金ETF基金经理许之彦认为,本轮黄金反弹的核心在于,近期美国经济数据趋弱,美联储货币政策出现“鸽派”的边际放松信号,市场正从之前的“滞胀交易”逐步转向“衰退交易”,而黄金是经济衰退期非常重要的大类资产配置品种。

经济压力方面,美国GDP增速环比折年率连续两个季度下滑,已经符合经济技术性衰退定义。虽然7月就业数据强劲,难言美国经济已然步入深度衰退,但基于一系列的前瞻性指标,美国经济衰退的概率正在逐步放大。

许之彦认为,7月会议标志着美联储从“控通胀”单目标向“控通胀+避免衰退”双目标迈进,政策的相机抉择是值得高度关注的。展望下半年,他判断通胀仍具有韧性,而经济或将步入衰退期,最终导致美联储转鸽。

黄金ETF份额明显增长

据Wind数据统计,多只黄金ETF自6月份以来开始出现明显的份额增长。具体来看,截至8月9日,16只黄金ETF中有11只在近两个月为净申购状态。其中,博时的黄金ETF近两个月份额增长了2.68亿份,如果按区间成交均价3.75元来计算,净流入约10亿元;华安的黄金ETF近两个月增长2.54亿份,按区间成交均价来计算净流入约9.6亿元。

黄金股和金价双双反弹,其背后逻辑既有共通性,也有特殊性。博时黄金ETF的基金经理王祥指出,国际黄金市场强劲反弹,主要是因为美联储放松加息节奏的表态等一系列因素的提振。

此外,全球央行也在继续增持黄金资产。根据世界黄金协会发布的数据,全球央行仍在继续保持对黄金资产的快速增持步伐。其中,二季度全球官方黄金储备增加180吨,上半年净购金总量达270吨,为近一年来最大单季增量。

许之彦则指出,国内黄金ETF跟踪国内现货黄金价格,黄金价格上涨会直接反映到ETF价格变化中;而黄金股则反映了以黄金为主营业务的上市公司表现,一方面黄金股的基本面业绩和黄金价格走势有正相关性,另一方面黄金股也受到投资者情绪以及A股大盘走势的影响。

或再现配置机会

近期的黄金行情究竟是反弹还是彻底反转?持续性和强度又将如何演变?

王祥认为,黄金资产虽在地缘避险等因素的支持下延续反弹,但短期上行幅度或较为有限。他表示,在美联储的就业与通胀双重目标制度下,当前的数据环境意味着加息周期的持续性及终点利率水平或超预期。

许之彦的观点则较为乐观。他表示,本轮黄金或将再现2018年下半年的配置机遇,具有较好的持续性和中长期配置机会。

与当前宏观环境类似,2018年同样面临加息和缩表压力,且出现了期限利差倒挂的重要信号。根据历史统计结果,每次出现10年期美债和2年期美债期限利差倒挂后,经济衰退压力加大,美联储大概率会结束加息周期。因此在政策边际转向鸽派的过程中,黄金会有不错的表现。

但许之彦也表示,站在当前时点,其实还有很多信号等待验证,黄金短期偏震荡。对于未来核心宏观变量的把握,需要紧密跟踪以下几点:首先,10年期美债利率与3个月美债利率若发生倒挂,将进一步强化期限利差倒挂信号,加息周期结束时点渐进;其次,美国非农就业人数和失业率数据一旦恶化,将实质性印证美国经济衰退信号;第三,美国CPI数据的下行趋势如果得到确认,则通胀有所缓解,通过加息来抑制通胀的必要性减弱。

如果上述这些信号出现,将预示着海外宏观周期从“滞胀”期向“衰退”期转变,由此继续强化黄金的配置逻辑。

新浪合作大平台期货开户 安全快捷有保障