今年以来,市场关注的议题很多,从美联储加息、俄乌冲突、粮食危机、能源价格到新冠疫情,似乎每一个都是主导市场下跌的元凶。当时,我听了很多专家和券商的路演,依然深感迷雾重重,指引我们投资航向的灯塔究竟在哪里?又如何避开路途中的暗礁险滩?

学者尼尔·波兹曼在他的媒介文化三部曲中检讨了媒介变迁对人类生活、文化、制度等的影响。他的观点是,随着技术的进步,信息的传播越来越便捷。

从过去的书信到电话电报,再到如今的移动互联网,打开手机,我们会很快被信息淹没。耸人听闻的标题、激动人心的旋律、千变万化的动画,我们的感官接受了多种多样的转瞬即逝的刺激,却唯独没能激起持续深度的逻辑思考。

投资中,我们也面临着相似的问题,巴菲特选择远离华尔街,与波兹曼的某些观点不谋而合。恰逢世界百年未有之大变局,各种大事件会以大家意想不到的形式出现,如果我们始终被这些突发事件或者繁杂信息牵着走,我们就会如无头苍蝇一样到处乱撞。要免除这些噪音的干扰,我们需要远离一些东西,同时也要紧紧抓住一些东西。

那么,我们到底需要抓住什么呢?

我个人的看法是,我们需要相信并拥抱的是,这场大变局孕育着中华民族的伟大复兴,在中国梦实现的过程中,高端制造业是经济高质量发展的重要驱动力,居民消费和服务需求的升级是经济发展的成果。这也是我在投资中聚焦的两个战略方向:制造业升级和消费升级。

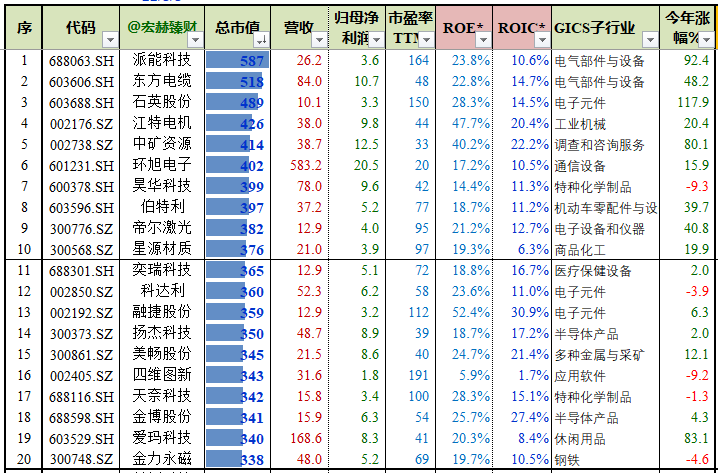

解决了战略方向的问题,接下来就是每一场战术实施的选择。这两条投资主线会蓬勃发展,但并不代表行业中的每一家公司都能长大,有些公司会掉队,有些则是原地踏步。我们要做的就是去伪存真,通过研究和跟踪把风险排除掉,剩下的也许就是不错的机会。

聚焦核心目标,排除噪音的干扰

巴菲特曾经提出“荒岛实验”:如果你被迫滞留在一座荒岛上10年,那你应该选择什么样的公司投资呢?巴菲特的答案是“有着强大特许经营权的企业”。

这个问题常常引起我的思考。“荒岛实验”讨论的不仅是买什么股票,其中还隐藏了许多至关重要的信息。

比如,对投资标的质量的约束、对投资时间的约束(长期),甚至更进一步说,它还提示我们,要少做频繁的决策,尽量做重大的决策,抑或还要有平和的心态(身处荒岛仍然专注投资)等等。

这些要素综合起来,我认为最重要的一点是,投资要聚焦在自己的长期核心目标。

从经济高质量发展的时代背景出发,我确定了自己的长期核心目标。即,坚定投资中国高端制造业。

制造业是立国之本,制造业升级是中国跨越中等收入陷阱的必由之路。因此,我们需要培育一批先进制造业的优秀企业,使其在全球具有竞争力,在产业链上占据话语权,并推动国内居民去消费更好的产品和服务。

高铁的发展就是例证之一:一开始,中国通过本土的市场机会,引进海外多国的先进技术,在实践中不断吸收提高,发展出自己的独有技术,并培育了完整的上下游配套产业链。

今天,我们已经有能力向其他国家输出高铁技术。5G、新能源的发展同样如此,大规模的先行建设和生产,高效的劳动效率,使得企业在探索出新技术、改良生产的过程中,形成产业集群,这都是海外同行所不具备的优势。

经过几十年的稳步发展,目前,中国的高端制造业形成了自身无可比拟的优势。即,中国制造业已发展为兼具广度和深度的全产业链,在应对外部冲击时的自我调节能力比过去更强。

近两年出现的新冠疫情,成为检验中国制造业含金量的机会——经历了阶段性的停工停产后,中国制造业企业的复工复产速度和质量展现了相当高的水平。

从供需逻辑上,发展先进制造业企业,与消费水平的提高、消费升级也是相辅相成的。消费需求刺激、带动高端制造,反过来,高端制造的发展满足需求后,同样也会带动并挖掘出新的需求。

这就是前面所说的,制造业高端化和消费升级是推动经济高质量发展的重要动力。

我相信,不久的将来,会有更多优秀的高端制造业公司走向全球市场,开拓更广阔的全球空间;中国庞大的内需量和不断升级的需求,将驱动具有竞争优势的企业不断成长。

作为基金管理人,我们也会长期投资这些优秀的公司,耐心陪伴它们成长。对基金持有人来说,如果大家将眼界放长远,而不是太在意短期的波动,我相信长期持有依然是不错的选择。

从逆向思维出发,给风险留足安全边际

查理·芒格有一句名言说:“要是知道我会死在哪里就好啦,那我将永远不去那个地方。”他用逆向思维的方法让听众记住,也许我们不知道如何得到幸福,但我们可以避免让自己陷入痛苦当中。

投资亦是如此。我们总是在研究企业如何做大做强。事实上,逆向思考能让我们更容易探究到事物的本质。

当我们埋头寻找企业成长的机会时,也许我们也该想一想企业是如何衰败的,这能帮助我们把可能发生的风险尽量排除掉,最终留下的大概率都是机会。

Tenbagger(十倍股),是每一位成长选手的终极目标。但真正基业长青的公司,屈指可数。绝大多数时候,我们支付了极高的估值,最后却等来了成长股衰败的拐点。

如果我们反过来想,哪些内外部的因素或者条件出现时,会破坏一家公司的成长,是不是能给我们挑选公司提供新的思路?关于破坏成长的手段,我们最容易联想到的一点是,切断公司融资渠道,让它耗尽现金。

任何一家公司,在快速成长期,总是资金饥渴的。他们需要大量的资金投入新的项目,以更好地满足不断增长的需求。

例如,它需要更多的厂房和机器设备来扩大产能,即固定资产投资需要现金;需要招聘更多的管理人才和基层员工,即增长的人力成本需要现金。

此外,因为企业正处于由小到大的过程,它对上下游缺乏足够的议价能力,没办法占款,而随着生意的做大,存货应收等营运资本的投入也需要现金。

因此,如果我们观察到一家公司的财务杠杆已经上升到一个极限,而自身现金流的产生能力又不够强,一旦无法获得新的股权融资,那么大概率公司难以维持之前的增长速度,进入到成长向下的拐点。

这让我联想到多年前研究过的一家软件企业。W公司在2013年二季度到2015年二季度,连续9个季度利润增速维持在40%-60%,可以说业绩非常靓丽,投资者也沉浸在公司高速增长的喜悦中,并梦想着这一增速能持续下去,从而给予了公司极其慷慨的估值。

当时,我通过研究发现,在股价大幅上涨时,公司的应收账款周转天数也在大幅提升。而且,随着业务规模的快速扩张和多次并购,账上现金已是捉襟见肘。公司管理层应该也意识到如果不改变现状,后续企业将增长乏力。

2014年底,他们提交了再融资申请,但该项目迟迟没有完成,最终在2015年下半年出现业绩向下的拐点。也许,我们无法精确地判断一家公司的成长拐点,但至少在企业融资链条看到上述情况时,就要提高警惕,对市场过于乐观的预期保留一份清醒。

由此也可见,为什么成熟市场的投资者,非常看重自由现金流的创造能力。杠杆总有尽头,融资也会摊薄原有股东的权益,而唯有自我造血能力,才是成长的源泉。亚马逊即使没有账面盈利,但因为强大的自由现金流创造能力,依然可以维持长期的收入增长,从而驱动股价上涨。

我们每天都在盯着市场寻找新的投资机会。而逆向思维告诉我们,如果我们换一个角度去看市场,把想到的风险都考虑到,给想不到的风险也留足安全边际,那么大概率我们最终能收获机会。

| 转载自中国证券报