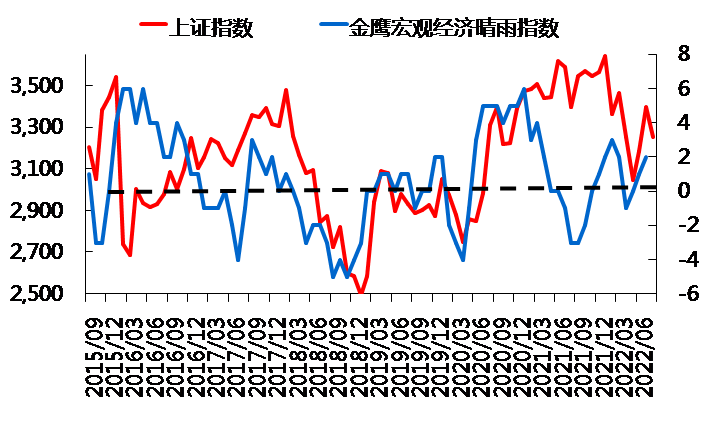

今年以来,受疫情、地缘等海内外诸多因素影响,A股显得格外震荡:年初一波较大幅度的调整,让不少投资者带上“痛苦面具”;但一季度末的政策释放红利期,又让市场再度焕发活力,A股重回3300点位,一众投资者遂踏空……在市场反复的拉锯战中,投资者们纷纷表示“心累”。有没有一种指数,对择时要求没那么高,更能够适应市场风格的切换?

答案是:中证800指数,就是其中之一。

一、风险收益比更高的“中庸之道”

中证800指数,简称中证800,指数代码为000906.SH,是中证系列规模指数中的一条,指数以2004年12月31日为基日,以1000点为基点。中证800指数样本股由沪深300和中证500指数样本股一起构成,指数加权方式为自由流通市值加权分级靠档。

结合了沪深300和中证500这样“大盘+中盘,价值+成长”特点的中证800也产生了不一样的“化学反应”,呈现出特别的风格特征,那就是风险收益比相对较高、行业更均衡的“中庸之道”。

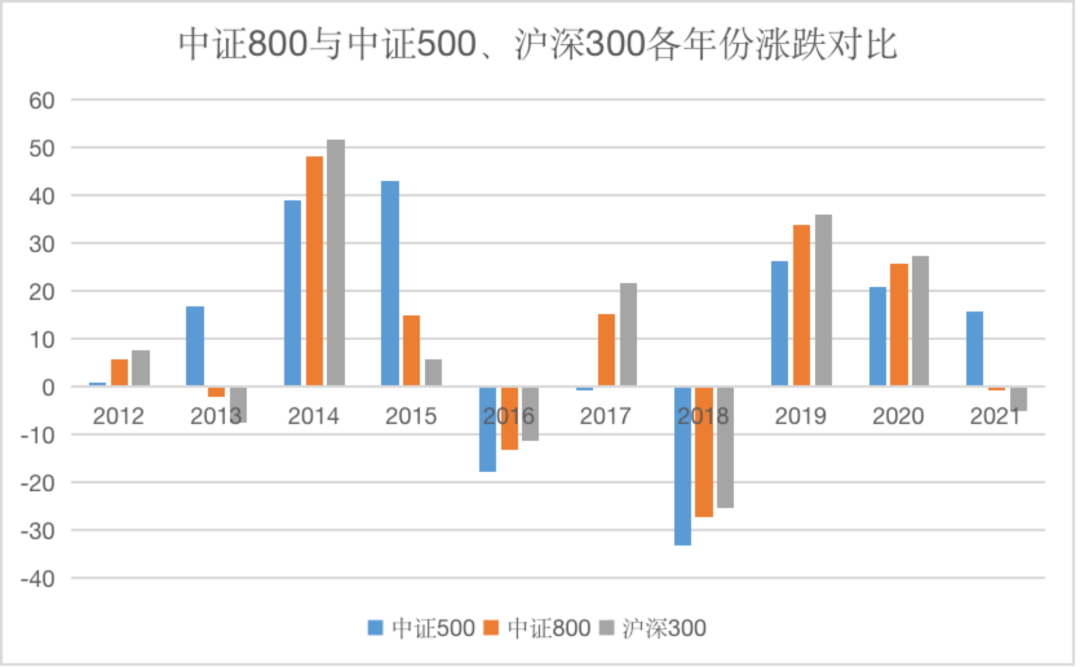

根据wind数据,我们分年度统计中证800近10年以来与其他主要市场宽基指数的对比,结果如下。我们可以看到,在一些年份之中,不同的宽基指数之间的表现差距会较大。

比如2013年,中证500收益率为16.83%,而沪深300收益率为-7.66%;再比如2017年,中证500收益率为-0.10%,而沪深300收益率为21.88%,2021年,中证500收益率为15.59%,而沪深300却是-5.2%。其背后的原因,是市场周期、市场偏好风格(价值或成长)以及热门行业之间的轮动,造成了不同市值、不同风格代表指数之间的差异化。

其实这对于一个生产方式较为全面的经济体来说是很正常的,因为国家政策、社会资本、科学技术在每个时间段的侧重点都不同,自然也造就了市场表现分化,但对于普通投资者来说,就尤其考验其择时和对市场重点的解读能力了,稍有不慎就很容易在沪深300和中证500这样风格迥异的指数之间“追涨杀跌”。

数据来源:wind,时间区间:2012.1.1~2021.12.31。风险提示:指数运作时间较短,不能反映市场发展的所有阶段。指数过往涨跌幅不代表未来表现,亦不构成任何投资建议及基金投资收益的保证。

由于是沪深300加中证500的结合体,此时中证800指数就表现出了其特殊性和优越性。我们来以更长的时间维度来解剖几个主流指数的内核,根据wind数据,2005年至今,市场几个主流宽基指数表现如下:

中证1000、中证500这样的中小盘指数虽然年化收益率相对较高,但同时也承担着更高的年化波动率;而大盘聚集的沪深300、上证50,多年以来相对波动和夏普比率较低,但区间年化收益率分别为8.72%、7.26%。而中证800取得累计收益352.33%,年化收益9.24%,夏普比率为0.33。

可以看到,在收益和风险两个维度上,中证800都介于大盘指数和中小盘指数之间,相对于两者其有一个更好的平衡。也就是说,这对于择时能力不是很强的投资者而言,可以通过配置中证800指数,来相对平滑各年份间的收益率和波动风险,这样持有体验自然也会有所提升。

数据来源:wind,时间区间:2005.1.1~2022.7.29。

中证800指数以2004年12月31日为基日。中证800指数近五年(2017年至2021年)完整会计年度涨跌幅分别为15.16%(2017)、-27.38%(2018)、33.71%(2019)、25.79%(2020)、-0.76%(2021)。注1:年化波动率的计算周期选择周频率,收益率算法选择普通收益率,年化波动率=波动率*52^0.5。注2:年化夏普比率的计算周期选择周频率,收益率算法选择普通收益率,无风险收益率选择一年定存利率(税前)。夏普比率是经总风险调整后的收益指标,通常夏普比率数值越大,表示单位总风险下超额收益率越高。Sharp(年化)=(年化后的平均收益率-无风险收益率) / 年化后的波动率。

风险提示:中证800指数、中证500指数、上证50指数和沪深300指数在基日、成份券构成、筛选规则等方面存在不同,涨跌幅不具有可比性,仅供参考。指数运作时间较短,不能反映市场发展的所有阶段。指数过往涨跌幅不代表未来表现,亦不构成任何投资建议及基金投资收益的保证。

二、价值与成长“我全都要”,行业分布更加均衡

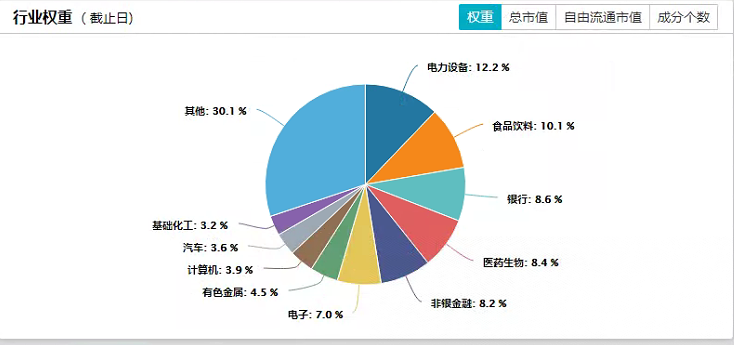

另一方面,在行业权重分布上,结合了沪深300和中证500的中证800指数行业上要更加均衡,等于在资产配置层面上更充分地分散了行业集中的风险。

根据wind数据,截至2022年7月28日,以申万行业一级标准划分,中证800的前5权重行业分别为电力设备、食品饮料、银行、医药生物和非银金融,可以明显看到,其中既包括大金融大消费的“价值股”代表行业,也包含电力设备、医药生物、电子这样的新兴科技行业,此外,有色金属、基础化工、汽车这样的周期股也都有一定的权重占比,同时各个行业之间的占比相差不大。可见,中证800指数的行业分布相对均衡,覆盖度要更高。

数据来源:wind,截至2022.7.29。

数据来源:wind,截至2022.7.29。指数成份及其权重将根据市场情况发生变化。

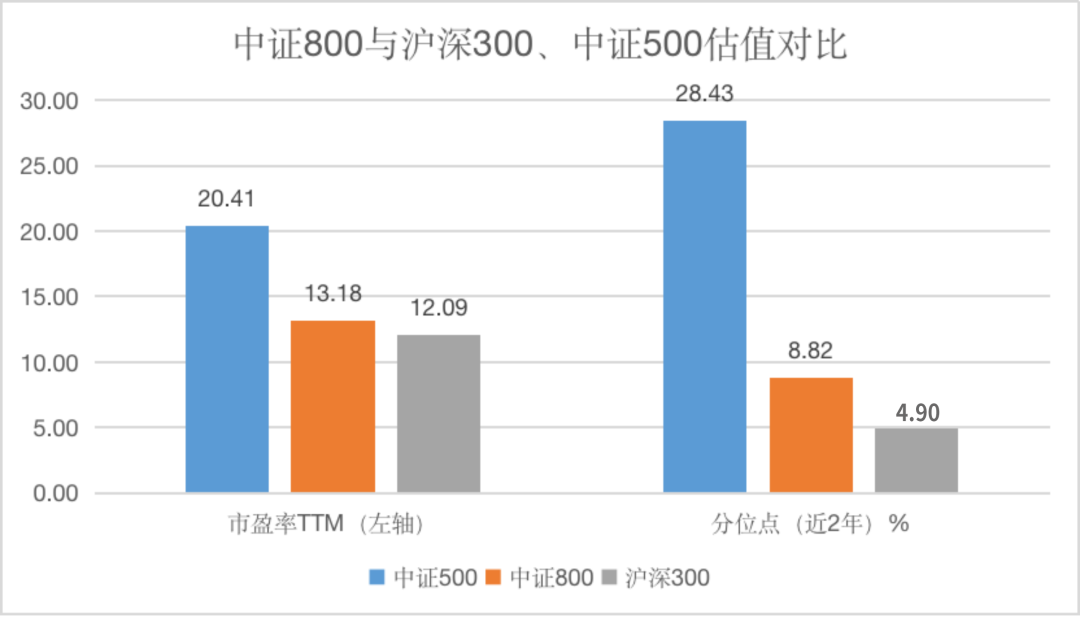

最后在估值上,中证800依然秉持着其“中庸之道”的风格,截至2022年7月29日,市盈率TTM为13.18倍,位于近两年8.82%的分位点,均介于沪深300和中证500之间,如果纵向对比历史的话,中证800也足够“便宜”。

数据来源:wind,截至2022.7.29。风险提示:指数运作时间较短,不能反映市场发展的所有阶段。指数过往表现不代表未来,亦不构成任何投资建议及基金投资收益的保证。

价值与成长的轮动博弈孰胜孰负仍是未知数。因此,不想苦于两者之争和择时的投资者,不妨选择一个“兼容并包”的策略,结合了两者的中证800指数,或是应对震荡市场的可选配置策略。

招商中证800指数增强型证券投资基金(A:016276;C:016277)重磅发售中。该基金为跟踪中证800指数的增强型基金,除了紧密跟踪指数以外,还会以基本面财务数据为核心,通过量化手段筛选基本面优秀的公司并给予高权重,在0~20%的比重中期望纳入更多指数未包含的优秀企业,争取超越指数的收益。

据了解,招商中证800指数增强型证券投资基金拟由王平和王岩两位基金经理共同掌管,其中王平拥有16年证券从业经验,12年产品管理经验,现任招商基金量化投资部副总监。

两人已经不是第一次合作了,此前他们共同担任了多只对标市场主流宽基指数的增强基金,包括招商沪深300指数增强、招商中证500等权重指数增强等,具有紧密跟踪指数能力的同时,也具备优秀的量化选股能力,在“增强”这部分,拥有着不错的市场经验,在满足投资者对指数收益需求的同时,也让投资者有获取超越指数收益的机会。

注:数据来源:基金定期报告,截至2022年6月30日。王平和王岩在管基金包括招商沪深300指数增强、招商中证500等权重指数增强。(1)招商沪深300指数增强A基金成立日:2017-02-10,历任基金经理:王平(2017-02-10至今)、王岩(2021-03-26至今),业绩比较基准:沪深300指数收益率×95%+同期银行活期存款利率(税后)×5%,自成立以来每个完整会计年度基金回报及业绩比较基准收益率分别为:-22.25%/-24.12%(2018)、40.63%/34.14%(2019)、42.50%/25.86%(2020)、-4.28%/-4.85%(2021),自成立以来基金总回报及业绩比较基准收益率分别为:66.64%/30.98%。

(2)招商中证500等权重指数增强A基金成立日:2020-12-23,历任基金经理:王平(2020-12-23至今)、王岩(2021-09-16至今),业绩比较基准:中证500等权重指数收益率*95%+中国人民银行人民币活期存款利率(税后)*5%,自成立以来每个完整会计年度基金回报及业绩比较基准收益率分别为:28.40%/16.22%(2021),自成立以来基金总回报及业绩比较基准收益率分别为:26.56%/5.52%。

风险提示:基金有风险,投资须谨慎。本资料仅作为宣传用品,不作为任何法律文件。上述观点、看法和思路根据当前市场情况判断做出,今后可能发生改变。基金管理人不保证基金本金不受损失,不保证基金一定盈利。基金业绩具有波动的风险,过往业绩并不预示其未来表现,亦不构成投资收益的保证或投资建议。基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。本基金为指数增强型基金,具有其特定风险和基金投资面临的其他风险。指数运作时间较短,不能反映市场发展的所有阶段。请在投资前认真阅读《基金合同》和《招募说明书》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资作出独立决策,选择合适的基金产品。基金产品由招商基金发行与管理,代销机构不承担产品投资、兑付和风险管理责任。本产品的特定风险详见公司官网http://www.cmfchina.com公告栏基金《招募说明书》风险揭示部分。