分析师:白云飞 执业证书编号:S0890521090001

◎投资要点:

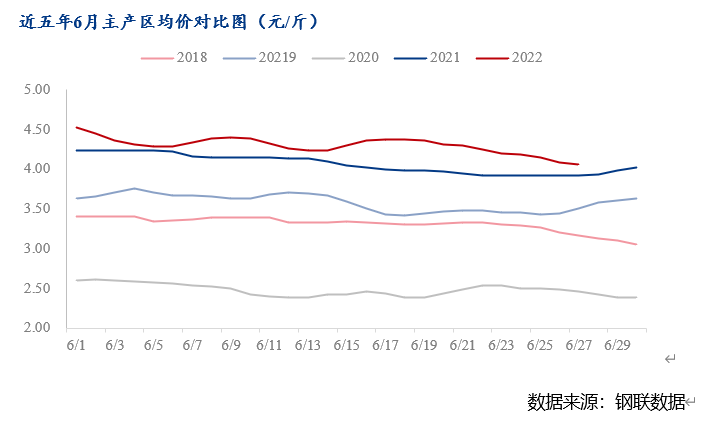

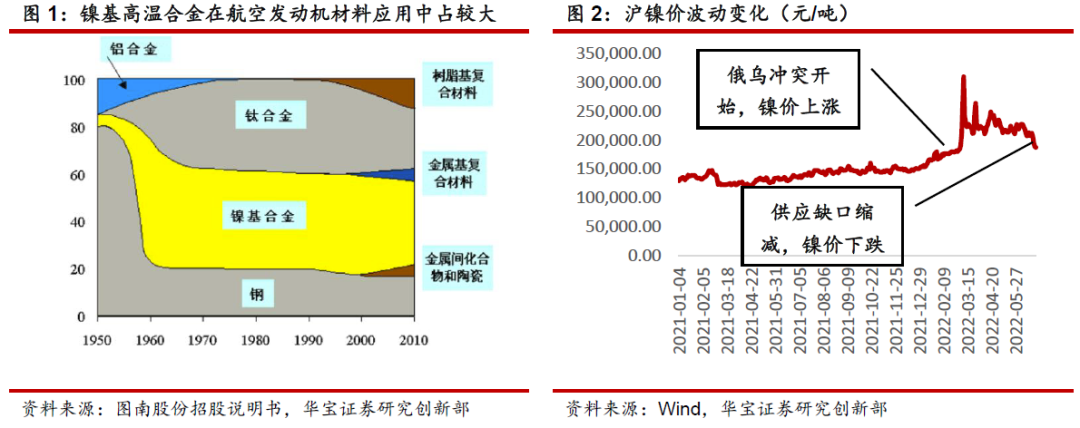

⬥事件:截至6月27日,日盘沪镍主力合约价格收于179480元/吨,自6月初累计跌幅达15.5%。镍价下跌后,高温合金板块公司股价大幅反弹。

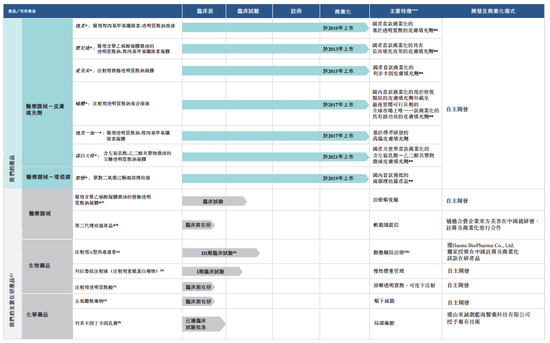

⬥根据前瞻产业研究院在 2020年的统计结果,高温合金最大的应用是航空航天领域,占总使用量的 55%。新型的先进航空发动机中,高温合金用量占发动机总重量的 40%以上,主要用于燃烧室、导向器、涡轮叶片和涡轮盘四大热端部件,此外还用于机匣、环件、加力燃烧室和尾喷口等部件,其中镍基高温合金运用最广泛,镍作为高温合金主要原材料,其价格影响整个高温合金产业链。

⬥电解镍、金属镍等金属材料为高温合金厂商的主要原材料之一,镍价波动使镍基高温合金成本变动明显。根据图南股份招股说明书,电解镍为该公司2017-2019年直接材料第一大构成,分别占报告期内公司直接材料的46.80%、46.89%和41.07%。2022年3月份,俄乌发生冲突以来,镍的价格产生了较大波动,镍价短期暴涨脱离基本面,之后保持在相对高位,镍价影响高温合金生产、金属材料锻造铸造、零部件加工、系统及整机生产的各个环节,特别是上游高温合金冶炼企业利润空间受到挤压,导致高温合金冶炼公司股票大幅下跌。

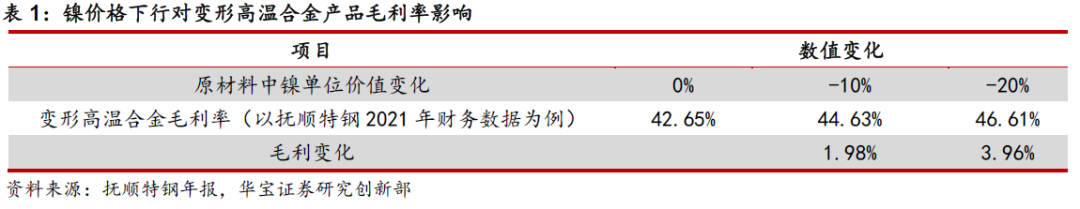

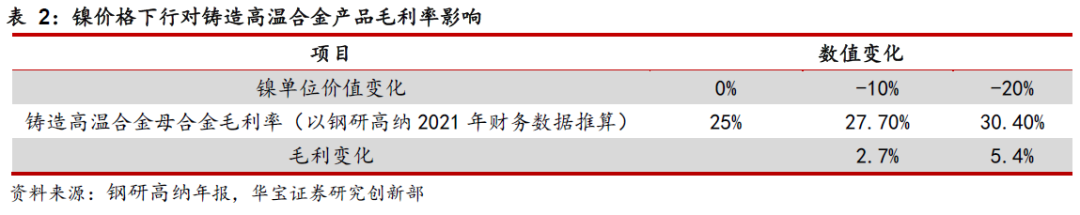

⬥根据我们的测算,假设镍合金占直接材料的40%,制造费用、人工成本及镍外的其他原材料总价值不变,镍单位价值下跌10%、20%,变形高温合金产品毛利率分别提升1.98%、3.96%;电解镍价值每增长10%、20%,铸造高温合金母合金毛利率或提升2.7%,5.4%。

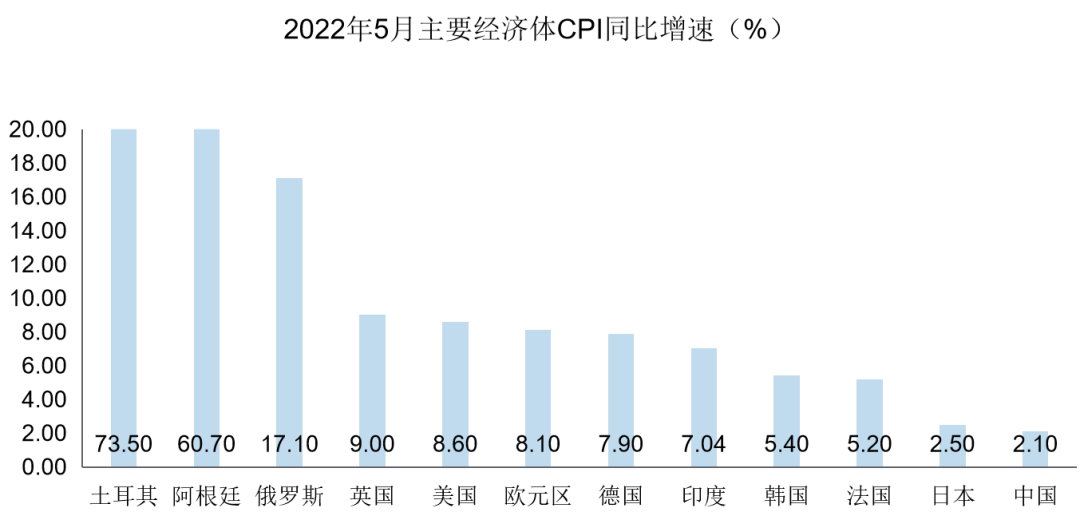

⬥近期镍价出现明显下跌,有望提升产业链相关企业的利润空间。根据INSG测算(国际镍研究组织),4月全球镍市场供应缺口从8900吨缩减至200吨,而2021年同期短缺63900吨。主要因目前印尼NPI产能扩张周期内,叠加不锈钢消费增速下滑;印尼镍中间品回流对国内新能源用镍供给侧形成冲击,在供需双增的格局下供给增速更甚,预计下半年基本面偏弱运行,随着美联储加息提速,预计镍价近期快速回调后维持偏弱震荡。

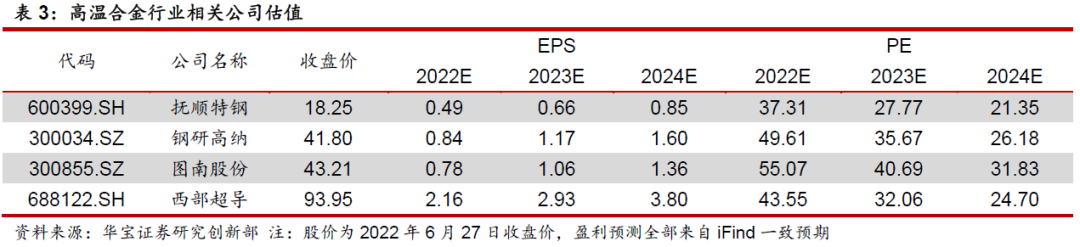

⬥投资建议:航空装备持续放量叠加国产化替代大趋势,高温合金将随着下游的高景气而维持供不应求状态,镍价从2022年上半年的高位逐步回落将使高温合金成本端压力得到明显缓解,加之高温合金生产企业有望在和下游客户签订新订单时依镍价今年以来的涨幅保持适当议价,相关龙头企业利润弹性加大,建议关注变形高温合金、铸造高温合金龙头企业。

⬥风险提示:电解镍等原料价格上涨风险,下游需求增长及国产替代不及预期,市场风险偏好下行。

以抚顺特钢为例对变形高温合金成本测算做如下假设:

①假设电解镍价值为单位1;根据抚顺特钢2019、2020年、2021年营业成本构成,假设未来营业成本占比为直接材料86%、制造费用12%、人工成本2%;

②假设镍合金占直接材料的40%,制造费用、人工成本及镍外的其他原材料总价值不变

③假设变形高温合金毛利率为42.65%。

由此可以推算,直接材料单位为2.5,制造费用单位为0.34,人工成本单位量为0.058,总营业成本为2.898,毛利额为2.155。

以钢研高纳为例对铸造高温合金母合金成本测算做如下假设:

①假设电解镍价值为单位1;根据钢研高纳2019、2020年、2021年营业成本构成,假设未来营业成本占比为直接材料90%、制造费用8%、人工成本2%;

②假设镍合金占直接材料的40%;制造费用、人工成本及镍外的其他原材料总价值不变

③假设铸造高温合金毛利率为25%。

由此可以推算,直接材料单位为2.5,制造费用单位为0.22,人工成本单位量为0.056,总营业成本为2.778,毛利额为0.926。

风险提示

电解镍等原料价格上涨风险,下游需求增长及国产替代不及预期,市场风险偏好下行。

感谢冯可汗对本报告的支持。