核心观点:

近期,债券有宽货币带来的波段机会,信用债久期应当压在中低水平,等待机会。A股预计震荡,建议买通胀链条+稳增长。

宏观展望:

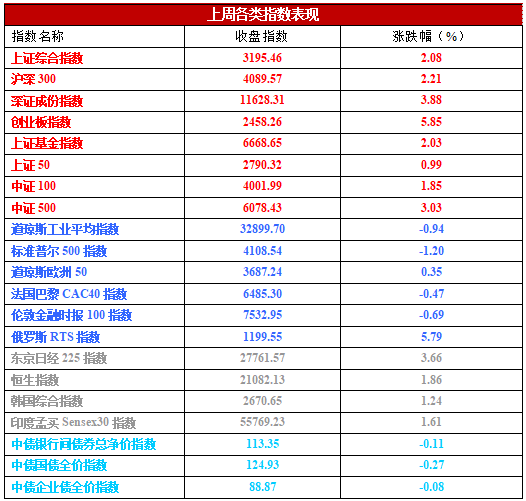

海外方面,5月美国制造业PMI仍有韧性,新增非农就业超预期,时薪继续上涨,供需矛盾边际缓解但整体仍然紧张。美联储于6月正式启动缩表,市场预期美联储6月、7月每次加息50bp,对9月的加息预期波动较大。本轮紧缩周期与上轮差异在于节奏要快得多,美债利率顶部取决于增长趋弱对美联储紧缩的制约,转折时点可能在Q3末-Q4,届时美债利率对全球估值压制减弱,美股转为受盈利拖累。

高频数字反映疫情进一步得到管控,北京、上海社会面感染数量已陆续出现“清零日”,省会和计划单列市拥堵指数回到过去三年水平,房地产销售周度数据已经连续数周赶上季节性。5月PMI数字也反映出经济的好转,6月延续好转的概率比较高。

A股

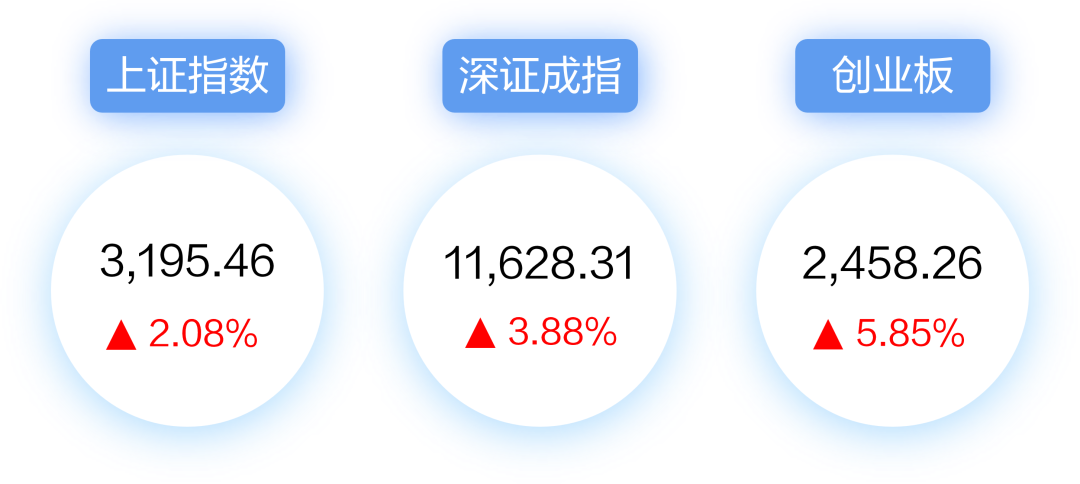

A股方面,本轮超跌反弹行情时间和空间均已演绎充分,后续市场关注点将向基本面验证切换,市场有望从超跌反弹行情重回震荡市,结构重于仓位。高去库压力制约后续盈利修复弹性,结构配置思路是找供给压力小&产能利用率高的方向。此外,高油价受益也是看好的方向。对应具体方向,中期主线依然是通胀链+稳增长,其中通胀链(油、煤、化肥和农业&食品、电力)>稳增长,买海外滞胀=买通胀链,买国内政策发力=买稳增长,乘着本轮反弹择机找成长股卖点。

港股

港股方面,美联储6月即将进入“加息缩表叠加期”,海外高通胀下的超预期紧缩风险仍在是压制港股表现的重要因素,结构继续推荐关注海外通胀与稳增长链条;互联网监管政策底已现,但国内宏观经济仍在磨底期,恒生科技盈利预期未改善,后续关注具体支持措施出台。

债券

债券方面,利率债在近期仍有宽货币带来的波段机会,但信用端久期应压在中低水平,等待机会。信用内部应将仓位继续向产业债转移,规避地产;转债保持谨慎。

原油

原油方面,OPEC额外增产难弥补俄罗斯原油禁运缺口,叠加原油需求旺季来临,原油供需格局持续紧张,低库存下油价围绕高中枢的高波动将持续。

黄金

黄金方面,海外“滞胀”环境利多黄金,美联储紧缩周期实际利率回升将可能对黄金产生一定压制。

风险提示:

基金不同于银行储蓄和债券等固定收益预期的金融工具,不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证收益,基金净值存在波动风险,基金管理人管理的其他基金业绩不构成对本基金业绩表现的保证,基金的过往业绩并不预示其未来表现。投资者应认真阅读《基金合同》、《招募说明书》及《产品概要》等法律文件,及时关注本公司出具的适当性意见,各销售机构关于适当性的意见不必然一致,本公司的适当性匹配意见并不表明对基金的风险和收益做出实质性判断或者保证。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎决策并自行承担风险,不应采信不符合法律法规要求的销售行为及违规宣传推介材料。本材料中所提及的基金详情及购买渠道可在管理人官方网站查询-博时基金-基金产品,博时基金相关业务资质介绍网址为:http://www.bosera.com/column/index.do?classid=00020002000200010007。