21世纪经济报道记者 张望 报道

中炬高新(600872.SH)的77.91亿元定增再融资遇到了麻烦。

“股东大会还没开,(定增)没法启动。”中炬高新有关人士9月30日下午对21世纪经济报道记者说。

公告显示,中炬高新于今年7月26日推出定增预案,拟募资77.91亿元用于总投资121.54亿元的300万吨调味品扩产等项目,由控股股东中山润田全额认购。

但声称能够及时、足额认购中炬高新本次定增的中山润田,却骤然陷入了深重危机。

根据公告,持有中炬高新1.97亿股的中山润田,已累计被司法冻结及标记2936.92万股和7757万股,其中仅涉及的南昌中级法院案件债权金额及执行费用就达到11.8亿元。

而中山润田的实控人则是姚振华,其控制下的宝能系正面临一系列巨额追债。

21世纪经济报道记者9月30日晚间从最高法中国执行信息公开网统计发现,从9月1日以来,仅宝能集团已经11次被法院列为被执行人,合计执行金额高达164.79亿。

“控股股东暂时没有退出消息,但如果情况恶化,其股权架构可能会调整,就看他们能不能化解资金问题了。”上述中炬高新有关人士表示。

大股东危机蔓延

按照定增预案,以中炬高新非公开发行2.39亿股计算,中山润田所持股份比例将从当时的25%上升至42.31%。

但计划却赶不上变化。

“定增再融资全部都由大股东认购,如果其资金有问题,定增就做不了。”前述中炬高新有关人士告诉21世纪经济报道记者。

事实上,中炬高新控股股东中山润田资金危机此前已有征兆。

中山润田于2020年12月7日在平安证券续办中炬高新质押式回购交易业务,贷款金额6亿元,增信措施为质押2320万股中炬高新股票。

之后,由于中炬高新股价跌破上述业务的预警线,中山润田于2021年8月4日补充质押164万股。可是,平安证券却在8月9日通过盘后大宗交易减持中山润田持有并质押的中炬高新170万股。

而今年9月份以来,中山润田通过3次股权质押,将所持中炬高新股票质押数量由1.58亿股提高到1.68亿股,占其所持股份的85.13%,占中炬高新总股本的21.1%。

21世纪经济报道记者查询发现,中山润田此前质押的1.57亿股中炬高新股票,质权人有证券公司、信托公司,也有银行、金融租赁公司,合计融资额高达45.01亿元。

中炬高新此前公告表明,中山润田上述股票质押系为宝能集团产业板块向金融机构融入资金用于正常经营活动提供担保,其中2021年底前到期19.59亿元,2022年到期16.97亿元,2023年及以后到期8.45亿元。

但中炬高新8月公告就称,中山润田的间接控股股东钜盛华及相关方存在一定短期流动性压力。

原因在于,民生信托7月26日公告称,其发行的“民生信托·至信651号宝能投资信托贷款集合资金信托计划”出现实质性违约,该信托计划本金约为20.98亿元,融资人为宝能集团。

不过,中炬高新8月公告表示,上述信托计划和宝能旗下金交所理财产品,预计于2021年末前完成全部兑付。

中山润田亦称,钜盛华的关联方在粤港澳大湾区及长三角储备大量优质物业,可通过加快销售快速回笼资金,仅在深圳南山区、南京燕子矶、南京板桥和太原的四个项目,可售货值约628亿元,整体预计净回笼资金102亿元。

然而,如今被追债已成燎原之势的宝能系,似乎已经没有能力为中山润田本次认购中炬高新定增提供资金保障。

剥离房产业务遇坎

中炬高新定增“卡壳”的另一个原因,在于中汇合创股权被冻结。

根据定增预案,中炬高新本次再融资以剥离房地产业务作为前提条件。

8月31日公告显示,中炬高新拟通过产权交易所公开挂牌转让所持有的中汇合创89.24%股权,挂牌起始价为111.69亿元。

中炬高新称,此举将为公司带来100.68亿元的股权转让收益(含税费)。

“出售中汇合创89.24%股权的收益,一部分用于定增项目,剩余用于公司发展。”前述中炬高新有关人士向21世纪经济报道记者表示,“定增项目扣除募资的资金缺口为50多亿元。”

但中炬高新剥离房地产业务亦存在“拦路虎”。

9月14日公告称,根据广东省中山市中级法院发来的《民事裁定书》及《诉讼保全情况告知书》,中炬高新拟挂牌出售的中汇合创89.24%股权,合计26.53%股权被查封,对转让产生不利影响。

“中汇合创股权冻结的部分不能交易,如果房地产处理不了,就定增不了。”上述中炬高新有关人士说,“中汇合创股权之前应该有接洽接盘方,但具体情况不清楚。”

尽管存在不利因素,中炬高新9月23日的股东大会还是以75.71%的同意票数通过了挂牌出售中汇合创89.24%股权议案。

“还没挂牌,公司正在做准备工作,争取尽快挂牌。”上述中炬高新有关人士表示。

对此,有市场分析人士认为,中炬高新转让所持中汇合创89.24%股权,接盘方可能已经确定宝能系或其合作方,“这个方案可能酝酿了很久,只不过没想到现在局面变成这样。”

资料显示,中汇合创成立于2007年6月,注册资本10.65亿元。

而对于将房地产业务处置作为本次非公开发行前提条件的疑问,中炬高新此前公告称,主要基于聚焦主业、回购股票及推进募投项目实施。

“募投300万吨调味品扩产项目总投资121.54 亿元,其中募集资金投资70亿元,公司尚需自筹资金51.54亿元,本次股权转让所得资金,将优先使用于募投项目自筹资金部分。” 中炬高新称。

两大股东分歧频现

中炬高新定增还暴露出了大股东和二股东之间的分歧。

“大股东和二股东的关系,看公告也看得出来。”前述中炬高新有关人士对21世纪经济报道记者说,“分歧主要在近段时间,宝能系资金恶化了才发生。”

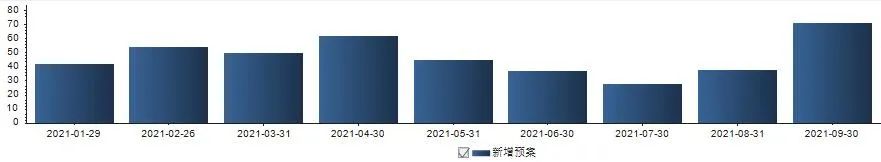

公告显示,在中炬高新今年6月以来的董事会会议中,董事余健华频繁对相关议案投反对票。

其中,在中炬高新7月25日的董事会会议上,余健华对19个议案中17个议案持反对意见,基本上与定增再融资和剥离房地产业务有关。

“二股东的方向跟大股东有差异,可能也是在保护上市公司,其实也不一定是坏事。”上述中炬高新有关人士认为。

资料表明,中炬高新二股东是中山火炬集团,所属火炬高新开发区管委会,持有占10.72%的8542.545万股,而余健华现任中山火炬公有资产经营有限公司总经理。

“二股东在公司只有一个董事席位,高层基本都是宝能系那边的人。”上述中炬高新有关人士表示,“但二股东跟大股东之间的分歧,对公司的战略决策层面还是有一定影响。”

但该人士同时认为,定增如果能落实资金问题,中炬高新发展会更快。

定增预案表明,中炬高新募投项目拟在广东省阳江市阳西县绿色食品产业园通过招拍挂方式取得3097亩工业用地使用权,项目建设为9年,共分三期建设,第一期从2024年开始投产,预计全部达产后年销售收入204亿元、净利润51.6亿元。

然而,相关研报对此却表示担忧,声称调味品市场目前已经接近饱和,增长空间有限。

“虽然市场有一定的饱和度,但按我们的数据,市场容量还是有的,因为我国行业集中度跟成熟国家比,还是可以再一步提高。”上述中炬高新有关人士称。

中炬高新公告亦表示,从集中度来看,当前我国酱油行业业务规模前3名的公司所占的市场份额仅为30%,邻国日本酱油前3名达51%,国内酱油龙头份额提升空间广阔。

中炬高新还称,公司现阶段主销区在东南沿海,销售占比近7成,2020年区县开发率为51%,在渠道开发率上存在较大差距。

“这说明头部企业可以挤压其他企业的市场份额,而且公司还有许多空白区域待开发。”上述中炬高新有关人士说。

可是,如今随着控股股东危机蔓延,中炬高新这一美好愿景也平添了诸多不确定因素,并且定增事项的股东大会表决,中山润田应当回避,而中山火炬集团已明确表示反对本次非公开发行方案。

北京证券交易所来了,如何开户>>