☆ 市场点评 ☆

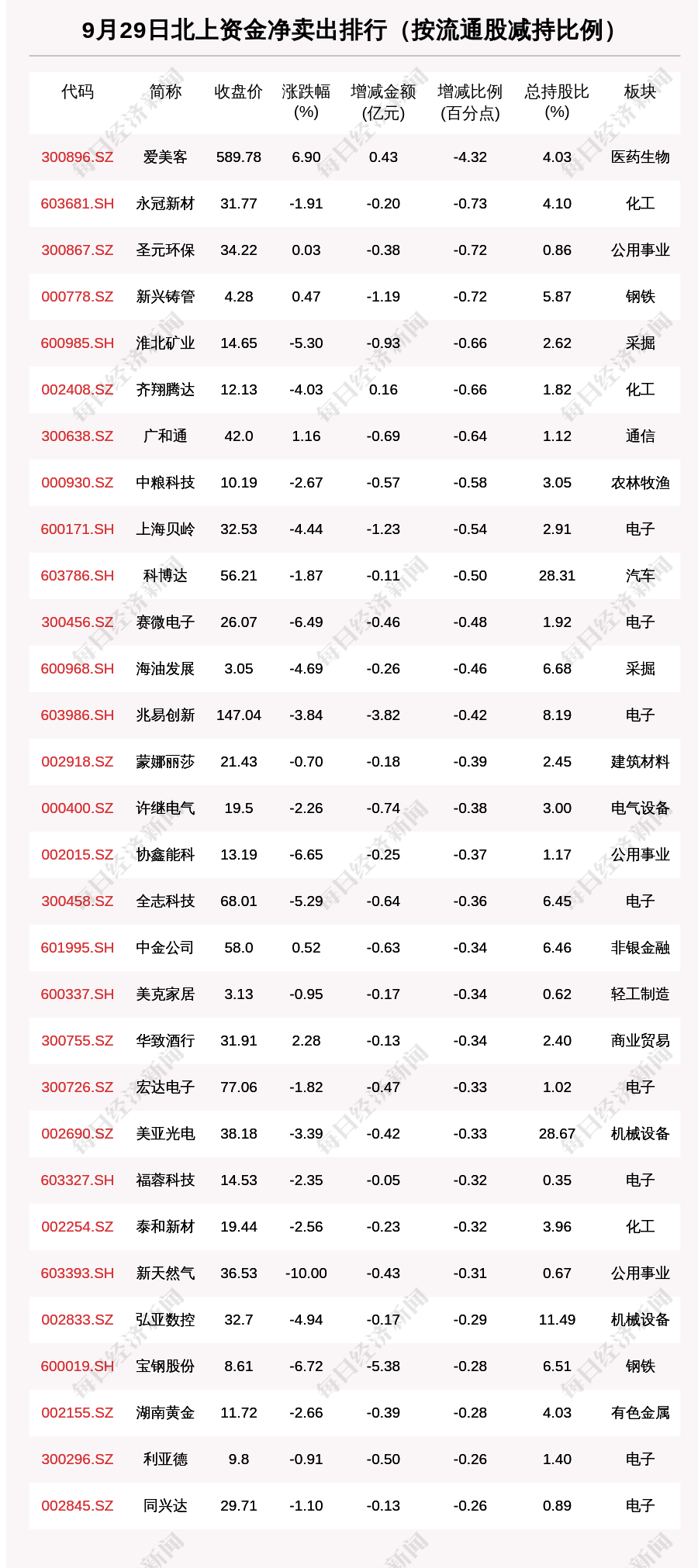

2021年9月29日,A股两市主要股指下跌。截止收盘,两市成交额10685亿,节前成交量环比显著下降;上证指数报3536.29点,跌幅1.83%;创业板指数报3175.15点,跌幅1.13%;科创50指数报1345.77点,下跌0.61%。行业板块方面,中信一级行业几乎下跌,其中,银行、农林牧渔和家电等板块涨幅靠前,涨跌幅分别为+0.99%、+0.94%和+0.21%。另外,钢铁、石油石化和煤炭等行业表现靠后,涨跌幅分别为-5.54%、-5.46%和-5.42%。

☆ 波动原因 ☆

海外市场大跌影响情绪,节前资金偏谨慎。

1)海外方面,隔夜美股主要指数显著调整,其中纳斯达克指数下跌接近3%,直接导火索是美国参议院没有通过解决债务上限问题的议案,市场担心政府关门和可能发生债务风险;另外,近期美债利率快速上升引发市场担忧,原因有美国财政刺激在即、经济预期好转、英国央行超预期鹰派,导致成长股调整,市场风格向价值风格切换,如金融和地产等板块。

2)除海外因素外,国内资金面的情绪也扰动市场。国庆黄金周临近,假期时间比较长,市场和投资者表示担忧,复盘过去A股十一长假前后的表现,可以发现节前市场普遍比较弱,以低迷、盘整为主,而节后市场上涨概率大幅提升,胜率更高。另外,在三季度末的时点,基金持仓风格回归可能也有所影响。

3)在风险偏好下降的情况下,资金从前期强势板块流向低估值或前期表现靠后的板块,如金融、地产和食品饮料等,同时中小市值股票受风险偏好影响更大,跌幅更多,而大市值波动较小。

☆ 后市展望 ☆

海外市场风险影响有限,节后将回归国内逻辑,“双控”政策纠偏预期升温,维持均衡配置思路。

1)关于美国债务上限问题,可能导致政府关门,短期政党博弈将继续扰动市场,但最终两党将达成一致,即终局是可预期的,但过程是曲折的;关于美债利率,未来仍有上行空间,关注后续财政刺激方案、债务上限问题的解决进展和时点,主要集中在10月中下旬。对于A股而言,美国国内的问题对中国影响较小,今日北上资金仅小幅流出,若美股不出现系统性风险,整体影响有限,在国庆节后市场风格或将回到国内交易逻辑。

2)大势研判方面,目前国内宏观环境已经进入到增长下行确认,而政策仍未明显发力或宽松程度不够的阶段,从历史经验来看,在该阶段时期市场整体表现往往相对平淡,待到宽松政策信号相对明确后,指数层面可能才有明显的机会。海外方面,近期美联储议息会议声明基本符合预期,也基本给定了未来Taper路径,从历史经验来看,在预期下的缩量动作可能不会带来较大的冲击影响,预计未来2个月美国财政计划进度的扰动影响大于货币政策的影响。

3)风格和行业配置方面,近期周期股调整幅度较大,主要是过去一段时间利润向产业链上游集中,不利于稳增长和居民收入改善的担忧持续发酵。另外,随着“双控”、“双限”政策再加码,停电停产造成居民生活不便,与之相关的社会舆论也明显增加。因此,政策纠偏的预期升温,但纠偏的时间、形式、力度都高度不确定,这是周期股估值最受压制的阶段。未来,如果最终落地的政策纠偏而非纠正,则调整已经兑现的周期股仍有上行空间。

4)风格仍以均衡配置为主,偏成长的风格中期可能仍是重要的方向,但短期要注意把控节奏,中长期看好电动车渗透率持续提升的逻辑,以及电力系统向新能源转型的投资机会,同时关注军工板块三季报业绩的兑现带来的投资机会。

5)消费方面,中秋假日期间消费仍然较为疲弱,持续关注后续消费恢复。目前消费板块难言便宜,关键是基本面拐点尚未出现,局部疫情反复持续影响消费,在风格切换的影响下板块可能出现超跌反弹的行情,但趋势性行情或许需要等待政策风险消除以及中观数据的改善信号。需要注意的是,消费板块的“至暗时刻”或许已经过去,关注医药CDMO、食品和白酒等左侧布局机会。

近期如下因素需要关注:

1)关注美国债务上限问题的发展,以及美国基建法案和加税政策的推行进度;

2)观察国内稳增长政策,包括货币政策变化以及财政发力进度;

3)观察“双控”、电力系统改革等产业政策。

风险提示:

疫情超预期,中美问题升级,产业政策发生重大变化,流动性收紧,美债收益率和美元上行等。

风险提示:投资有风险,投资需谨慎。观点仅供参考,不构成投资建议。

免责声明:本材料由永赢基金管理有限公司编制。本材料基于合法取得的信息,但本公司对这些信息的准确性和完整性不作任何保证。本材料所包含的分析基于各种假设,不同假设可能导致分析结果出现重大不同。在任何情况下,本材料中的信息或所表述的意见并不构成对任何人的投资建议。除法律或规则规定必须承担的责任外,本公司及其雇员不对使用本材料及其内容所引发的任何直接或间接损失负任何责任。本材料版权归本公司所有。本公司保留所有权利。未经本公司事先书面许可,任何机构和个人均不得以任何形式翻版、复制、引用或转载,否则,本公司将保留随时追究其法律责任的权利。若本公司以外的其他机构(以下简称“该机构”)发送本材料,则由该机构独自为此发送行为负责。

![[中国好公司]靠产品力出圈的火星人 加速多渠道布局正当时](https://n.sinaimg.cn/finance/transform/31/w546h285/20210929/f65f-ff3b8f64ef15b4b1c719cc62b6d97685.png)