出品:新浪财经上市公司研究院

作者:Ho

锂精矿货源紧缺,锂电池上游原料供不应求,带动碳酸锂和氢氧化锂等锂盐价格连续上涨,近期部分厂商报价甚至接近20万元/吨,超过三年前17万元的高点,创出历史新高。

进入四季度,新一轮动力电池原料协议定价也即将到来。一方面,目前市场的预期普遍较高,业内预计本轮长期协议价格相比此前会有明显涨幅,产业链上多数企业将面对更大的成本压力;另一方面,下游新能源汽车终端产销两旺,不“追高”原材料,就意味着丢失市场份额,甚至面临被淘汰的风险。

为抢占市场,不仅业内企业竞相扩产,并向上下游延伸以提高竞争力,规模庞大的电动车“蛋糕”也引来了众多产业链外的新玩家入局,使得竞争日趋白热化,行业新一轮大洗牌的脚步已越来越近。

锂电材料涨价已全面蔓延

2020年下半年起,锂价触底反转,并率先带动碳酸锂和氢氧化锂售价上涨。

年初以来,电池级碳酸锂销售均价涨幅达233%至17.93万元/吨;氢氧化锂均价涨幅为232%至17.59万元/吨。

锂盐的上涨很快带动了几大电池材料价格的抬升。

截至目前,三元正极售价达20-25万元/吨,相比年初上涨50%-70%;电解液售价约11万元/吨,相比年初涨幅超过140%。此外,负极、隔膜等材料价格在年内也有不同程度的显著上涨。

上游资源和主要电池材料长时间、大幅度的提价,以及持续供不应求的行情,使得产业链相关细分环节的原材料也随之出现大涨。

据统计,年初至今,用于制造三元正极的三元前驱体售价上涨约50%;用于制造磷酸铁锂正极的磷酸铁售价上涨超90%,而生产磷酸铁的原料黄磷和磷酸价格涨幅分别高达280%和323%;用于隔膜的锂电级PVDF材料价格上涨218%;用于生产电解液的六氟磷酸锂售价涨幅更是达到335%。

可以看到,锂电产业链已出现了从主要材料到细分材料的全面涨价,并且细分环节的部分材料价格涨幅远远超过几大电池材料。

竞相扩产分食“蛋糕”加剧业内竞争

新能源汽车市场产销两旺的持续高景气状态,使得产业链相关环节出现了阶段性产能不足的问题,一组数据或许能够说明。

以碳酸锂供需为例。根据经验数据,按照一台以磷酸铁锂电池为动力的60kWh新能源汽车估算,一台车需要约30kg的碳酸锂。

业内预测,2021年,国内新能源汽车产销量有望达到300万台,全球产销量将超过600万辆,对应的碳酸锂需求分别约为9万吨和18万吨。而2020年,中国碳酸锂产量为16.6万吨,其中电池级碳酸锂产量为10.6万吨,考虑到国内碳酸锂产量占到全球大部分的供应量,以及新能源汽车每年超过40%的高增速,未来锂电池原材料的供需缺口可见一斑。

在供需出现阶段性缺口以及新能源汽车市场巨大“蛋糕”的吸引下,产业链的各个环节都在纷纷扩产。

以产业链最核心的动力电池环节为例。8月12日,宁德时代对外披露定增预案,拟发行不超过2.33亿股,募集资金约582亿元,扩建共计137GWh动力电池产能和30GWh储能电柜。

据券商测算,按照公司已披露的各轮扩产计划,宁德时代锂电池的新建规划近600GWh,产能将从2020年的约70GWh增加至2023年约500GWh,2025年,产能有望进一步增至700GWh。届时,公司的总体产能将达到全球总需求的30%。

除宁德时代外,国内外其他主要电池厂的扩产速度都在加快。

国内第二大电池厂商比亚迪,基于刀片电池自身以及外供需求,今年在原产线改造和基地新建上动作频频。除了重庆璧山新增15GWh、青海电池产线改造、西安二期建设等现有基地的改造、扩建外,还新建了包括百亿投资、供应一汽集团的长春刀片电池项目等在内的多个新增产能。

仅8月份以来,比亚迪先后新增无为弗迪、盐城弗迪、济南弗迪、绍兴弗迪等4家电池公司,扩产力度可见一斑。

此外,亿纬锂能已先后8次投资产能建设,几乎每个月都有项目签约,合计金额远超200亿元,规划总产能超200GWh;国轩高科规划在2025年达到100 GWh的动力电池产能;孚能科技的扩产目标为120GWh,其中今年计划开工的产能不少于20GWh。

未上市公司也在马不停蹄加速扩张。中航锂电成都、武汉、合肥等地的生产基地将先后落地,公司五年内的产能规划调高至300GWh;蜂巢能源与成都市政府签订战略合作协议,将投资220亿元,在成都建设总产能约60GWh的动力电池制造基地及西南研发基地。

国外巨头对这块“大蛋糕”同样虎视眈眈。拆分后的LG新能源将于年底前完成IPO,已规划产能430GWh;SK创新则计划分拆电池业务,并将2025年的产能规划由100GWh提升至200GWh。

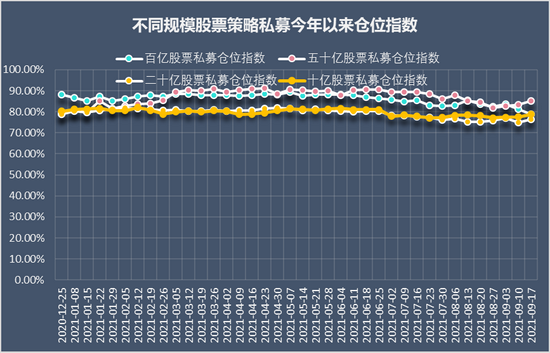

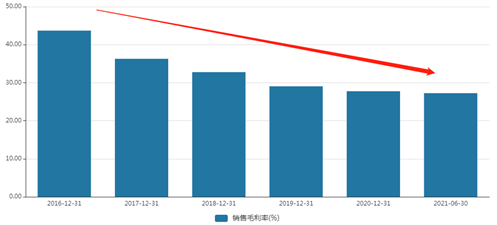

疯狂扩产使得动力电池生产企业即便在产业高度景气阶段,盈利能力也在持续下降。以宁德时代为例,2016年至2021年上半年,公司毛利率从44%一路降至27%,行业竞争不断加剧。

宁德时代近几年毛利率

宁德时代近几年毛利率产业链上下游界线越发模糊

动力电池厂商只是整个行业产能疯狂扩张的一个缩影。实际上,除不断扩产外,产业链上的许多企业还将触手伸向了上下游领域,在提高自身竞争力的同时,客观上也进一步加剧了业内的竞争。

锂盐生产商为原料供应和成本控制,布局上游锂资源尚可理解,但电池厂商越过锂盐生产企业直接买矿,近期已屡见不鲜。

2019年9月,宁德时代以5500万澳元(约合人民币2.63亿元)战略投资澳大利亚锂钽生产商Pilbara,Pilbara主要矿山项目为位于西澳大利亚的锂辉石项目。宁德时代称,通过对Pilbara进行投资,有助于完善该公司产业链上游布局,对加强上游锂矿资源储备具有战略意义。

澳大利亚矿产勘探公司AVZ Minerals 9月27日宣布,公司已经与中企苏州天华时代新能源产业投资公司达成协议,获得天华时代2.4亿美元(约合人民币15亿元)的注资,将用于开发位于刚果(金)的锂项目Manono。开发成本核实后,宁德时代将提供超4亿美元(约合人民币25.8亿元)的资金。

为了买矿,宁德时代甚至不惜“半路截胡”。

2021年7月,赣锋锂业公告全资子公司赣锋国际以自有资金对加拿大Millennial Lithium进行要约收购,交易股价为每股3.60加元,交易金额不超过3.53亿加元。Millennial旗下的主要资产为位于阿根廷的Pastos Grandes盐湖锂项目,以及Cauchari East盐湖锂项目。

然而仅过了两个月,2021年9月,Millennial Lithium宣布收到了另一家中国电池制造商的竞争性收购要约,出价比赣锋锂业高出近7%,达3.77亿加元,出价者随后被证实正是宁德时代。

9月28日的最新消息显示,Millennial Lithium公司已决定接受宁德时代的收购方案,收购金额为3.77亿加元,此前与赣锋锂业的协议终止,宁德时代向赣锋锂业支付1000万美元的终止费。赣锋锂业的海外并购项目被宁德时代“截胡”。

而另一方面,动力电池生产企业也在被自己的上下游侵蚀份额。

日前,丰田汽车日前举行了有关电池业务的线上说明会。2025年之前,丰田计划在纯电动汽车领域新建10条生产线,2026-2030年还将以每年10条以上的速度不断增建,到2030年要确保电池产能较此前计划提高1成,力争达到2亿千瓦时以上,并提出将电池成本降至一半的计划。

几乎与此同时,蔚来汽车也发布了75kWh三元铁锂混装标准续航电池包。按照披露的信息,该电池包创新式地采用了三元锂与磷酸铁锂电芯混合排布的方式,在低温续航、电池衰减周期以及电池重量等方面的表现将显著好于现有的主流产品。

长城汽车更是早在多年前,就通过母公司旗下的蜂巢能源专门布局动力锂电,今年8月,在国内动力电池企业装车量排名中,蜂巢能源已位列第5名,并推出了无钴电池等基于差异化技术路线的新产品。

局外新玩家不断涌入加速行业洗牌

如果说电池厂商与锂盐加工企业争夺上游资源、整车厂自建动力电池产线主要还是出于供应链安全和成本的考虑,那么与锂电产业链无关的企业也纷纷涌入,就相当值得玩味了。

就在昨天(9月28日),杰瑞股份刚刚发布公告,公司拟在甘肃省天水市投资锂离子电池负极材料一体化项目。2025年之前,公司预计投资约25亿元,主要建设综合管理大楼、研发中心、生产厂房,生产线设备等。实际投资金额不低于20亿元。

杰瑞股份是国内最大的从事油气田钻采设备、油井服务设备、完井设备、天然气输送和液化设备的研发制造、油田工程技术服务的上市公司,1999年成立至今20多年来一直专注于油气设备和服务主业,高调宣布进军锂电,令市场颇为意外。

事实上,近一段时间,跨界入局者不胜枚举。

除杰瑞股份外,据高工锂电统计,仅今年下半年以来,已有包括鞍重股份、万邦达、天铁股份、万华化学、川恒股份、司尔特、领益智造、新洋丰、金龙羽等上市公司在内的20多家企业跨界入局锂电行业,涉及上中游的锂矿、锂盐、正负极材料、隔膜、六氟磷酸锂、添加剂、结构件、锂电池等产业链多个领域。

锂电产业新一轮的行业大洗牌已渐行渐近,行业格局重塑后,产业发展也将迎来新的局面。

北京证券交易所来了,如何开户>>