Q

在你的理解中,和投资人一同出发的投资之旅是怎样的一个情形?

A

在我的理解中,投资之旅就好比是基金管理人作为一个合格的司机,他最终要实现的目标是载着持有人到达诗和远方。那今天,作为我们“固收+”睿系列的基金经理,我先担任本次“固收+”列车的司机,带着各位旅客,也就是各位投资者,一起驶向同一目的地。在这过程中,基金管理人不但要事先研究清楚哪条路能安全、快速的抵达,同时也要考量路途是否平坦,过程是否顺遂。事先的方案越多,考量的越复杂则过程越会少操心。而作为持有人,也就是列车的乘客,无论是机构还是散户,驾驶途中我会尽力与其良好沟通,也会在我的逻辑框架内尽力倾听持有人的意见,关注他旅途中是否舒适与享受。

而道路与沿途的风景则好比是市场的实时反馈,可能某段路途顺风顺水,而驶过之后道路泥泞不堪,我会结合事前的思考,看是否之前已经在我的考量体系,如果走着走着发现本该是一片坦途的道路却和自己之前的准备完全不一致,那么我会与副驾驶沟通后选择相应的应对措施。

基金管理人、投资人、市场在我的投资理念里是一个三足鼎立的关系,三者相辅相成缺一不可。只有三者互相促进,互为反馈才能让我们在投资的路上顺利抵达理想目的地的同时,享受一路的鸟语花香。

Q

根据管理已有“固收+”产品的经验,能否介绍下您管理这类基金的方法和投资理念?

A

积小胜为大胜,在长跑中胜出。

一是一直坚持自上而下的宏观判断与资产配置方法,从长远看,大约90%的投资收益都是来自于成功的资产配置。我们结合股债再平衡的策略,为投资人实现1+1>2的投资效果;

二是我们较为重视短期波动控制,板块的互补,包括选择负相关资产对冲、分散持仓、严格的风控管理体系等各种有效的方法,进行严格的风险管控,实现固收加,不是加固收,降低组合波动和回撤;

三是太平基金固定收益投资部是投研一体化,研究驱动投资,进行完善的投资决策,能够实现研究和投资的双循环,通过配置、利率、信用、现金和权益五个方面的精细化研究分工,努力为投资人实现保值增值。

Q

根据以往的管理经验,能不能和大家分享下通过对道路分析和与乘客沟通作出判断,获得成功的案例?

A

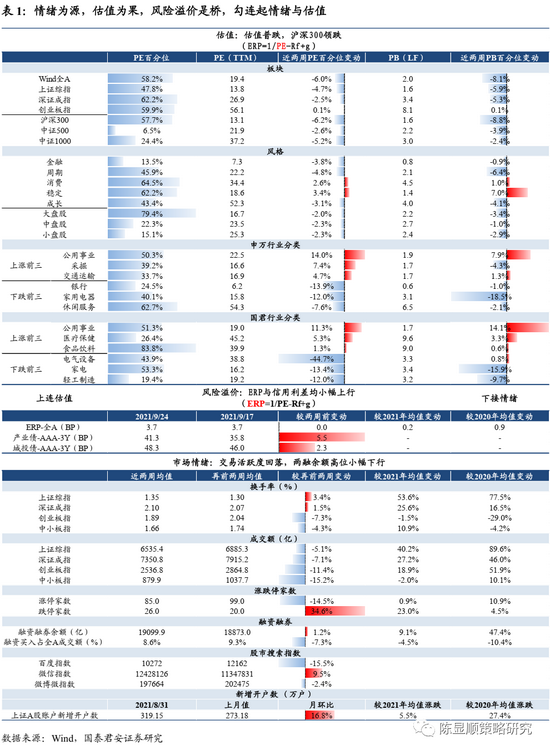

2018年贸易纠纷,2020年年初新冠肺炎蔓延,权益市场、风险资产都出现比较大的波动,(2018年沪深300跌幅30%,2020年上半年沪深300跌幅15%),我们根据组合风险收益配比状况和客户风险承受能力,在突发事件之下,执行交易纪律,及时进行组合调整,控制组合回撤。同时,在市场下跌过程中,密切关注宏观政策和企业基本面情况,挖掘市场超额收益机会,全年度都获得不错的绝对收益效果。

Q

可能有投资者对“固收+”的市场还是比较陌生,能给大家简述一下“固收+”的历史吗?

A

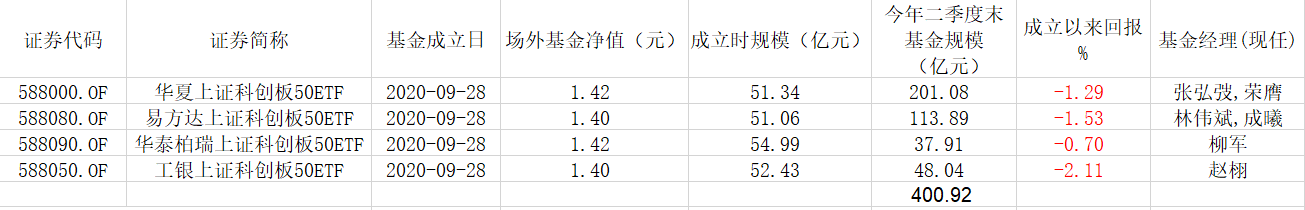

“固收+”的概念在2016年下半年提出,那时比较流行+量化以及+权益增强策略。2016年9、10月是上上一轮利率的低点,因此货币基金、理财的收益率低,但是居民对于高回报还是有期待的,那时候还能投非标,因此固收想要提高收益就会+一些东西提高收益。但是2017年开始债市大熊市,“固收+”没有发展起来;2020年全球投放流动性,收益率低,但是股市还不错,因此“固收+”产品又应运而生。2020年下半年“固收+”开始蓬勃发展,也出现了很多爆款产品。截至2021年二季度末,全市场共有1446只“固收+”产品,规模突破2万亿元,相较于一季度末增长11.27%。

Q

今年以来“固收+”基金发行金额已经超去年全年,能不能再更具体的与各位乘客们解释下背后的原因?

A

“固收+”基金的发行金额快速增长,背后的原因是时代的浪潮。

第一是经济发展带来的财富积累催生共同基金的财富管理服务的需求。中国改革开放40年,中国人均GDP增长超过30倍,财富的积累催生了国内金融服务需求。

第二是长周期来看,“房住不炒”与广谱利率回落的大趋势下,权益资产是各方资金的长期选择,但是A股市场历史上波动率较高,在这样的背景下,波动相对更小的“固收+”产品通过投资固定收益资产为主,部分配置高风险高收益资产增厚整体收益,契合当前阶段居民资产配置的需求和期待。

Q

如何看现在“固收+”领域产品众多、行业内卷的现象,要如何突围?

A

现在确实“固收+”领域产品众多,但是很多公司的产品缺乏清晰的定位,在前端没有进行投资者的刻画与筛选,在后端也没有进行有效的研究与考核,所以“固收+”的产品很多,但业绩参差不齐。如何突围?

(1)产品层面的定位。对投资者的风险偏好进行比较清晰的刻画,筛选和划分不同类型的投资者,并且在产品层面有清晰的定位,去匹配不同投资者的风险偏好。

(2)后端管理与前端匹配。依据想要实现的产品形态和目标,进行不同的分工,运用不同的管理方法,去匹配投资者的风险偏好。

Q

市场上有哪些类型的“固收+”产品可以选择呢?

A

中金公司在《层层递进看“固收+”基金投资能力刻画与优选》这篇报告中,对存续时间超过两年的产品进行二次分类,根据基金历史权益类资产仓位中枢由低到高分为稳健型、平衡型和激进型。

稳健型“固收+”基金近两年权益资产平均仓位不超过15%,近两年来年化收益平均达到4.96%,最大回撤和年化波动率均不超过3%,平衡型权益资产仓位在15%-25%,近两年来年化收益达到10.42%,最大回撤和波动率控制在4%~5%附近,激进型“固收+”基金权益资产平均仓位大于25%,收益率随着权益仓位的提升而变动,近两年年化收益接近15%。投资者可以根据自己的风险承受能力进行选择。

Q

下半年“固收+”的整体行情是怎样呢?投资者们还能上车么?

A

第一个问题是什么时候加仓合适。因为“固收+”产品的定位是跑赢通胀,所投资的是跨市场的品种,净值波动性不大,在大多数时间段都可以进行投资,择时的作用相对不明显,投资一定时间,“固收+”的收益基本都能转正。因此,可以在想买的时候随时买都可以。

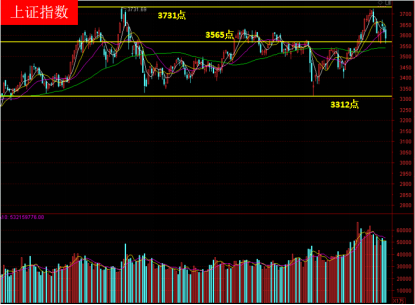

下半年的行情来看,我们认为中期债券收益率下行动能仍在,股市总体震荡但有结构性机会,下半年“固收+”仍然会有比较好的机会。大家随时上车都可以,同时也建议持有6个月及以上时间,这样风险会相对比较可控,长期平均收益可能也会更高一些。

Q

以太平睿享混合为例,投资策略是什么?

A

太平睿享整体定位是偏稳健型的“固收+”产品,目标是绝对收益,降低回撤率,提高投资人的持有体验,那么如何去实现这样的目标,我们首先要从产品投资结构框架上做好这样一个策略。

首先想说的是,股票部分和纯债、可转债部分它不是分别孤立的存在,我们会根据市场情况注重各个资产之间的联动关系,做好一个整体的大类资产配置。

债券部分,初期我们以高评级信用债套息策略为主,简单来说就是相对稳健的债券策略来作为组合的基础。

权益部分,初期可能相对谨慎,目标是组合初期波动率不要太高。

可转债部分我们也会深度参与,从睿系列往期的表现来看,可转债对组合的超额贡献也非常明显,我们会通过自下而上同时行业景气度精挑细选,来做一些配置。

Q

未来新产品总体的投资风格如何?是否会设置一定的回撤阈值?

A

为了提升投资者的持有体验,回撤控制尤为重要。根据过去多年的管理经验,我们已经形成了一个完整的体系,通过三个环环相扣的层次,运用内生的机制,实现对回撤和风险的控制。

第一层,通过大类资产配置,不同资产的比较、股债再平衡的策略,天然地就利用负相关资产实现内生的对冲。第二层,运用行业分析比较框架,动态调整行业配置,在行业上做分散,行业内部倾向龙头,从而在行业和个股的维度增强组合防御性。第三层,会根据产品的收益累积情况和持有人的风险承受能力,设置合理的止损机制。

由于选择“固收+”产品的客户对于净值回撤较为敏感,因此,基金经理在管理组合时,应努力让组合承担的风险与客户的风险收益特征相匹配。我们力争在追求稳健的长期收益的同时,控制好净值的回撤,为持有人带来更好的体验。

Q

大概收益目标是怎么样的,整体上对下半年股债市场如何判断?

A

从持有人角度出发,购买“固收+”产品的投资人往往风险偏好较低,是强调低波动、回撤小的投资者,“固收+”策略又是绝对收益目标基金的主要实现形式,因此我管理的产品,将这一绝对收益目标拆分为两个层次:

(1)相对角度,力求战胜同样性质、同样风险偏好的理财产品收益,以及战胜业绩比较基准;

(2)绝对角度,之前我们的产品是每个季度保持正收益,也希望该产品,年度确保正收益、力争正收益。

风险提示

基金投资有风险,选择需谨慎,本资料不作为任何法律文件。本资料所提供的资讯均根据或来自可靠来源,但并不保证其准确和完整性,仅供参考,不构成对读者的实质性建议。投资者在投资本基金前,应当认真、仔细阅读《基金合同》、《招募说明书》等基金法律文件以及披露的最新相关公告,了解基金的风险收益特征,并结合自身的风险承受能力选择合适的产品。本基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成新基金业绩表现的保证。中国证监会对本基金募集的注册,并不表明对其的价值和收益作出实质性判断或保证,也不表明投资于本基金没有风险。基金管理人与股东之间实行业务隔离制度,股东并不直接参与基金财产的投资运营。

文中内容及观点仅供参考,不构成对投资者的任何投资建议,也不保证在信息发生更新的情况下作出的建议不发生变化,公司及其员工不就本文涉及的任何投资作出任何形式的风险承诺或收益担保,也不对任何人使用本文内容而引致的任何损失承担任何责任,任何人士及机构均不应依赖该文取代其独立判断。

太平基金在本文中的所有观点仅代表太平基金在本文成文时的观点,太平基金有权对其进行调整。本文转载的第三方报告或资料,转载内容仅代表该第三方观点,并不代表太平基金的立场,太平基金不对其准确性或完整性提供直接或隐含的声明或保证。除非另有明确说明,本文的版权为太平基金所有。未经太平基金的事先书面许可,任何个人或机构不得将此文或其任何部分以任何形式进行派发、复制、修改或发布。如转载、引用或刊发,需注明出处为"太平基金管理有限公司",且不得对本文进行任何有悖原意的删节或修改。

我国基金运作时间较短,不能反映股市发展的所有阶段。太平基金郑重提醒您注意投资风险,在进行基金投资前请详细阅读相关风险提示函和本公司旗下各基金的《基金合同》、《招募说明书》等基金法律文件以及披露的最新相关公告,并选择适合自身风险承受能力的投资品种进行投资,谨慎进行投资决策。