文/黄安安

在基金行业,是否有这样一家基金公司,能够让投资者同时喊出几位响当当的基金经理名字?

答案是肯定的,中欧基金就是其中之一。

聚焦行业精选的周蔚文,专注深度价值的曹名长,偏爱白马成长的王培,精于差异化成长的周应波,擅长GARP策略的王健,由擅长挖掘成长个股的葛兰……

一个个耳熟能详的名字,就像是一只顶级球队中各个位置上闪闪发光的球星,当把他们组合在一起,便有了中欧基金的权益全明星阵容。

对于球迷来说,一只全明星的球队,带来的不仅是观感上的盛宴,同时也是赢下比赛的底气,而对于投资者来说,把这些优秀基金经理的产品全都买齐,除了是分散投资,同时也是提高组合胜率的一种方式。

如果有这样一只产品,它的存在能够把这些全明星阵容全都囊括进来,组建成一个超级队伍,这样的基金是不是值得期待。

FOF的先行者 受市场认可/

其实在中欧基金,这样的产品已经存在了近3年时间,3年前,中欧基金作为首批养老目标基金的参与者,推出了中欧预见养老2035基金,由桑磊担任基金经理,基金类型就是FOF。

业绩显示,该基金近期的净值水平又创出了成立以来的新高,截至9月10日,基金的净值为1.6887元,成立以来的收益为68.87%,远超28.28%的业绩比较基准。如果从全市场的FOF产品来看,中欧预见养老2035也排进了前十。

值得一提的是,虽然成立还未满3年,但是投资者对于该基金的认可已经在不断提升,反映在规模方面,该基金的份额从刚成立时的3.2亿份,已经攀升到了今年7月底的8亿份,同时持有人户数从成立时的4.04万户增加到了今年6月底的7.69万户。

规模和持有人户数的双增长,是对基金经理管理能力的认可,但进一步深究,可以发现源头是来自于对基金经理配置的底层资产的认可。

从该基金的重仓基金来看,可以发现很大一部分持仓是来自于中欧旗下自己的基金。

或许有投资者会认为,这仅仅是自己家的产品投自己家的做法,但笔者注意到,这些底层资产基金不仅是在内部获得认可,其它基金公司的外部FOF也非常认可,中欧旗下的基金是全市场FOF配置较多的基金之一。

据笔者统计,截至今年6月底,在公募FOF 所持有的外部基金所属公司中,易方达、富国、广发、南方、中欧旗下的基金受 FOF 管理人青睐程度较高,其中中欧基金旗下有29只产品被市场不同的FOF产品重仓。

全明星阵容 业绩优异/

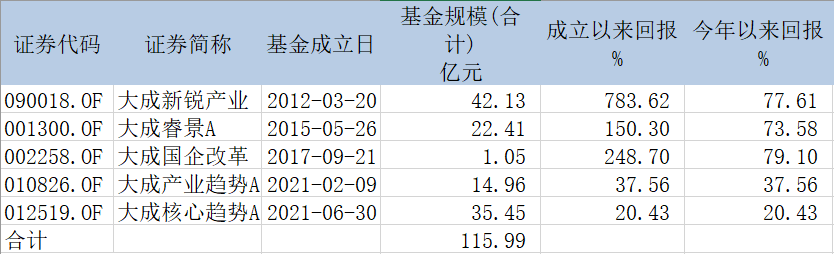

这些被内外FOF重仓的基金,包括了中欧新趋势、中欧成长混合、中欧行业成长混合、中欧时代先锋股票、中欧新动力、中欧医疗健康混合等中欧基金的明星产品。

这些产品随意拿出一只来说,都是市场上备受投资者认可的基金。其背后更是站着周蔚文、曹名长、王培、周应波、王健、葛兰等一位位久经市场考验的实力派基金经理。

比如基金经理周蔚文,截至目前在管的产品包括中欧新蓝筹、中欧新趋势等5只基金,以管理时间最长的中欧新蓝筹为例,截至9月14日,成立以来的回报高达638.92%,远超同期80.85%的业绩比较基准。

在中欧基金内部,有这样一种说法:“不知道买什么的时候总会想买点老周的产品”,他管理的中欧新趋势、中欧瑞丰、中欧精选是内部员工最爱买的其中几只基金,累计持有份额将近3000万份。

深度价值投资者曹名长,同样也是员工偏爱的基金经理之一。曹名长目前在管的产品包括中欧价值发现、中欧成长优选回报等4只基金,其中管理中欧价值发现的时间最长,接近6年,截至9月14日,成立以来的回报达308.12%,远高于同期46.25%的业绩比较基准。

王培虽然相对低调,但他在机构投资者心目中,是一位无法低调的基金经理,其管理的产品中,获得多家大型保险、银行的大比例投资,比如在中欧行业成长中,截至今年6月底,机构投资者的占比接近60%,除了这只产品,王培目前在管的产品还包括中欧创新成长等4只基金,其中管理中欧行业成长时间超过4年,截至9月14日,该基金成立以来的业绩回报达到245.47%,远超22.51%的业绩比较基准。

周应波则是这几年中欧基金崛起的基金经理中,很有代表性的一位,行业内每每提及周应波,总会想到他管理的基金之一——中欧时代先锋,该基金是发起式基金的典型案例,2015年底,该基金才只是规模不到5000万的小微基金,但在周应波的管理下,截至今年6月,该基金的管理规模突破了200亿元。

擅长GARP策略的王健,是中欧旗下一位管理公募基金超10年的女将,注重安全边际的她,总能传递给投资者一种非常务实的感觉,其目前在管的产品包括中欧新动力、中欧养老产业等基金,其中管理中欧新动力的时间最长,接近5年,截至9月14日,成立以来的回报达495.64%,远超70.66%的同期业绩比较基准。

葛兰也是近几年非常出彩的顶流基金经理,犹记得其2016年刚开始发行新产品时,成立规模才刚超2亿的“起跑线”,但短短几年时间,依靠着对医药行业的深入研究,其掌舵的中欧医疗健康等基金,规模已经增到了数百亿,同时交出了非常出色的业绩。以管理时间最长的中欧医疗健康为例,截至9月14日,该基金成立以来的回报达273.19%,远超40.41%的同期业绩比较基准。

百花齐放 风格各异但不漂移/

从中欧基金的权益全明星阵容可以发现,业绩优秀是最大的共同点,但如果细细研究,又会发现他们的风格,擅长的领域又都各有所长。

周蔚文聚焦景气行业,喜欢景气趋势向好的行业和具备持续成长性的个股,尤其喜欢从全市场寻找未来2-3年持续景气向好或反转的行业,从持仓来看,整体换手率较低,个股和行业持仓集中度较高,属于看好了就敢于下重仓买入的基金经理。

曹名长则是一位坚定的深度价值投资者,依循价值投资理念,适当配置“低估值”的绩优新蓝筹,整体持仓相对偏重中大市值的蓝筹股,持有时间相对长期。尽管近几年,曹名长的持仓一度受到争议,但他坚持认为“价值只会迟到,不会缺席”,也正是由于风格的一贯性,使得其在今年一季度时脱颖而出。

偏爱白马成长股的王培,投资涉及的行业几乎涵盖了所有品类,尤其擅长消费、科技、金融等领域,从持仓来看,更倾向于持有成熟的白马公司,看重的是公司的中长期竞争实力,不过配置上相对均衡,单一行业或前十大重仓股的占比适中,单一风险的暴露较低。

周应波则是主要聚焦在寻找差异化成长股,这其中包括了两方面,即稳定成长和爆发式成长。所谓的稳定成长,主要特征是公司的利润稳步上升,利润增长率维持在相对均衡的水平,而爆发式增长的公司,往往在较短时间内出现了利润的大幅增长,弹性非常大,这类公司一般处于在0-1或1-10阶段的公司。

擅长GARP策略的王健,尤其注重安全边际,她喜欢重点挖掘两类个股,一是估值稳定行业中的高成长性公司,二是成长性确定性的估值折价。王健认为,不同行业特征、产业周期以及公司的发展阶段,都要采用不同估值指标,要建立多维且动态调整的估值体系。低估值在于追求买入价格的合理,高成长在于力求挖掘更多的个股收益。

深耕医药的葛兰,有着非常明显的行业标签,但其重点研究的领域并不局限于医药,科技和消费相关的行业都是其重点研究和投资的方向。葛兰更擅长从中观的维度去研究和判断行业的景气度,而在挖掘个股方面,葛兰尤其注重对人的投资,在她看来,投资企业就是投人,其次要关注企业的核心竞争力和可持续性,以及要研究企业所处的增长阶段。

可以看出,在这个全明星阵容中,大家的特点非常鲜明,也都拥有自己非常擅长的领域,更加难得的是,这些基金经理长期来看,风格稳定,并不会出现明显的漂移。而在业内人士看来,长期保持投资风格不漂移且风格鲜明的子基金,是全市场FOF产品比较偏爱的基金,这也再次印证了为什么这么多中欧旗下的基金会被其它FOF看中的另一原因。

而如今,将有一只全新的FOF产品即将发行,这只基金就是中欧甄选3个月持有期混合型基金中基金FOF,该基金拟任桑磊为基金经理,他也是中欧预见养老2035基金的基金经理。按照其过往风格,可以预见,未来在子基金的配置上,还会聚焦在中欧的权益全明星战队上。

本文转自《每日经济新闻》