因商誉减值,中金环境在营业收入变动不大的情况下净利润大幅走低。2017年至2019年,该公司分别实现净利润5.91亿元、4.3亿元和2292.8万元。2020年,亏损额高达19.6亿元

《投资时报》研究员余飞

在收购带来的大额商誉减值导致公司2020年巨亏后,南方中金环境股份有限公司(下称中金环境,300145.SZ)又要出手买资产。

日前,中金环境披露《发行股份购买资产暨关联交易报告书(草案)》,以发行股份方式购买城环科技持有的工废公司100%股权、固废公司100%股权。两家公司100%股权作价分别4.08亿元、1.54亿元。

因为本次交易对方城环科技是中金环境控股股东的全资子公司,属于上市公司关联方,本次发行股份购买资产构成关联交易。

草案显示,中金环境此次购买标的资产中,工废公司增值额为2.95亿元,增值率为261.43%;固废公司增值额为4049万元,增值率为35.77%。

值得注意的是,中金环境此前曾因为溢价收购而“栽跟头”,去年公司的业绩巨亏最大原因正是来自于大额商誉计提。如今中金环境溢价从关联方手中收购资产,引起了监管关注。

日前,深交所向中金环境下发重组问询函,要求公司对收购标的、财务指标、评估预测和交易方案等问题做出解释说明。

中金环境商誉之“伤”

中金环境2010年上市,公司业务主要包括通用设备制造、废弃资源综合利用、勘察设计、环保咨询与工程、环保运营五大板块,涵盖泵产品制造、危废处置、环评、设计、工程建设和运营、污水污泥处理等多个领域。

目前中金环境的业务当中,不少是公司靠收购扩张所积累。

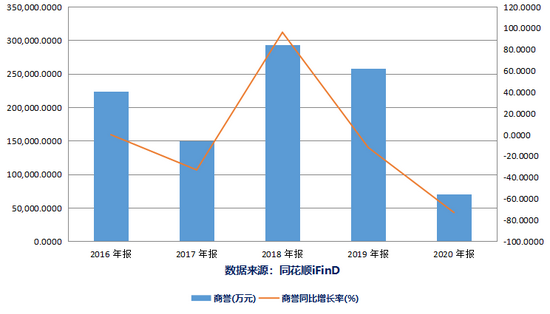

从2015年底至2017年,中金环境连续收购中咨华宇等9家公司,整体交易对价高达17.09亿元。收购带来业务规模扩张的同时也带来了商誉。2015年至2017年财务数据显示,中金环境的商誉分别为9.63亿元、22.38亿元和14.94亿元。

2017年12月,中金环境再进行大手笔操作,以18.5亿元对价收购浙江金泰莱环保科技有限公司(下称金泰莱)100%股权。

彼时,金泰莱股东权益账面价值2.03亿元,收购评估增值率高达814.76%。此举将公司2018年末的商誉直接推升至29.32亿元,也给公司日后的大额亏损埋下隐患。

金泰莱的业务为危险废物处置及资源回收利用。根据其当时业绩承诺,2017年度至2020年度实现的经审计的归属于母公司股东的净利润的净利润,分别不得低于1.35亿元、1.7亿元、2亿元和2.35亿元。

不料,金泰来2020年却突然暴雷,净利润大幅下滑。中金环境在年报中表示,受疫情及市场环境影响,金泰莱、中咨华宇等公司的经营受到较大程度的影响,金泰莱2020年度未完成业绩承诺,中咨华宇等公司业绩下滑严重。

早在2018年,中金环境就因为中咨华宇资产组和经营业绩低于预测进行了商誉计提减值。2019年,因为中咨华宇亏损5700多万元,中金环境对对中咨华宇也计提商誉减值3.48亿元。

2020年报中,中金环境计提商誉减值金额共计18.8亿元,其中金泰莱资产组计提商誉减值9.97亿元,中咨华宇资产组组合计提商誉减值8.83亿元。同时,中金环境对肥东县市政污泥处理及蓝藻处理项目、大丰市大丰港工业区供水项目相关资产计提无形资产减值损失3.34亿元。

因为商誉减值,近年来中金环境在营业收入变动不大的情况下净利润大幅走低。2017年至2019年,公司分别实现净利润5.91亿元、4.3亿元和2292.8万元。2020年,公司亏损高达19.6亿元。

中金环境2016年至2020年商誉变动情况

收购标的与金泰莱业务重合

草案显示,中金环境此次收购标的主营危废处置业务,核准处置工业危险废物23000吨/年,收集危废5000吨/年,核准处置医疗废物5000吨/年。由此来看,工废公司与中金环境此前收购的金泰莱主营业务相同。

不过,业务相同的两家公司业绩却相差甚大。

财务数据显示,工废公司2020年收入1.06亿元,净利润3431.4万元;固废公司2020年收入3137.86万元,净利润1370.71万元。两家公司净利润合计达到4802.11万元,净利润率分别达到32.51%、43.68%。

但根据中金环境前期公告显示,与工废公司相同业务的金泰莱却是“危废处置量阶段性波动”“处置价格下降”“业绩出现明显下滑”。

数据显示,工废公司2020年工业废物处置单价为4383.66元/吨,主营业务毛利率为49.25%,金泰莱2020年工业废物处置单价为2488.86元/吨,毛利率为30.8%。从数据来看,工废公司处置单价要高出金泰来近2000元/吨,毛利率高了近20%。

为何业务相同的两家公司差异如此之大?对此,深交所在问询函中,要求中金环境说明工废公司与金泰莱的处置单价、成本、毛利率差异较大的原因及合理性。对此中金环境在回复中称,金泰莱处置的危废中综合利用类占比较高,综合利用类的危废处置单价和毛利率较低,拉低了金泰莱的平均处置单价和毛利率。

同时,收购标的之一的固废公司的财务数据也引起注意。

2019年、2020年及2021年一季度,固废公司填埋处置单价分别为3105.22元/吨、3198.43元/吨和3498.85元/吨,来自于工废公司的营业收入占比分别为27.37%、45.55%、38.17%,毛利率分别为55.05%、53.63%、76.32%。

对于“工废公司的危废处置单价下滑的同时,固废公司填埋处置单价却上升”的疑问。中金环境给出的解释是工废公司工业危废处置单价下滑,主要是市场竞争加剧所致,而固废公司填埋处置单价未出现下滑,主要是固废公司废物安全填埋场为无锡市内唯一处在运行的危险废物处置场所。

另外根据披露,当前工废公司工业危险废物及医疗废物的核准处置量分别为23000吨/年和5000吨/年。2019年、2020年及2021年1—3月,工废公司这两项业务的产能利用率在65%至90%之间。

然而收益法预测显示,工废公司废物的处置量将于2023年分别达到并维持26500吨/年、7200吨/年,均超过当前核准处置量;毛利率在2023年及以后年度稳定在52.19%。

对于问询函提及预测工废公司的收入情况是否与核准处置量及产能相匹配,以及预测期毛利率高于当前水平的原因及合理性的疑问,中金环境表示,工废公司正在推进“7200吨回转窑工程”项目,预计2022年完成建设并投产。

![[中国好公司]水泥价格涨不停 龙头海螺水泥的护城河有多宽?](https://n.sinaimg.cn/finance/transform/45/w550h295/20210924/7fe3-38f1f5de7d28dd820fefecf6b6a30c9c.png)