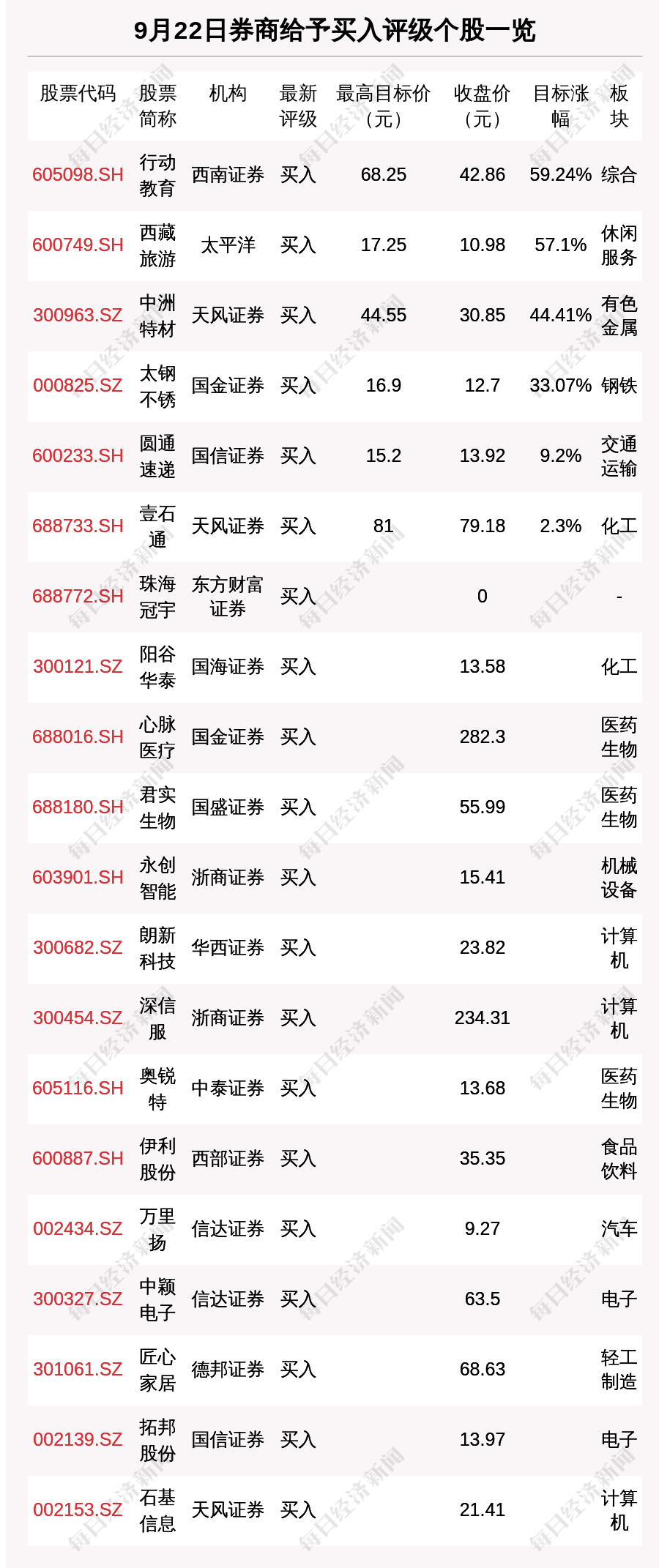

上投摩根关于美联储9月会议快评:就业停滞 通胀趋缓 美联储最快11月开启缩债

北京时间9月23日凌晨,美联储召开利率决策会议,决议维持基准利率在 0% 至 0.25%区间,以及每月1200亿美元的购债额度不变。但在会后的新闻发布会上,美联储主席鲍威尔表示最快可能在下次会议上宣布缩减购债计划。昨日欧美股市最终集体收涨,显示会议结果大致符合投资者预期。美联储九月会议结果及会后鲍威尔发言重点包括了:

一:会议维持基准利率及每月购债额度不变,鲍威尔表示美联储将确保货币政策支持经济直至完成复苏;美联储认为已经看到了快速的经济增长通胀和就业目标处于紧张状态,但认为它们不会长期处于这种情况。鲍威尔表示到2022年年中左右逐步结束购债可能是合适的,大部分会议成员支持缩债的时间和速度;但他也再度表明还远未达到加息的条件,加息的门槛远高于缩债的门槛。

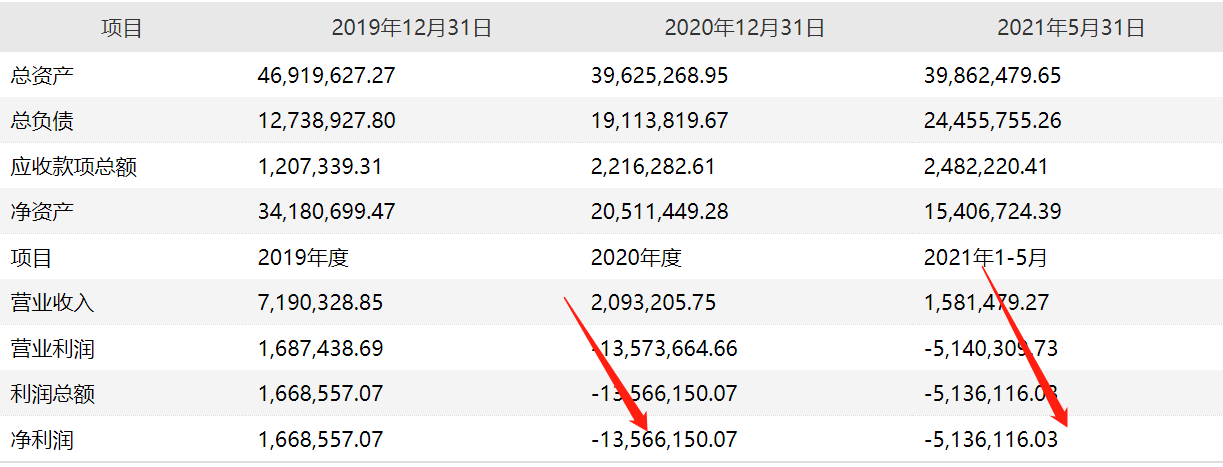

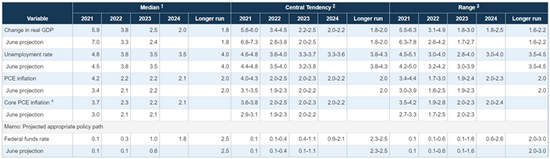

二:美联储在会议中提供了前瞻指引:预估 2021 年 GDP 增长5.8%至6.0%, 较今年6月份给出的预估有所下调;预期2022 年经济将增长3.4%至4.5%, 大幅高于6月的预估。美联储预估2021年失业率为4.6%至4.8%, 略高于6月的预期值;预估 2022 年失业率为3.6%至4.0%, 与6月预估值相近。

通胀方面,美联储预测2021年PCE为4.0%至4.3%, 核心PCE为3.6%至3.8%, 均远高于6月的预期值。预测 2022年PCE为2.0%至2.5%, 仍高于传统上2%的通胀目标;核心PCE为2.0%至2.5%。

资料来源:FED 资料日期:2021/9/22

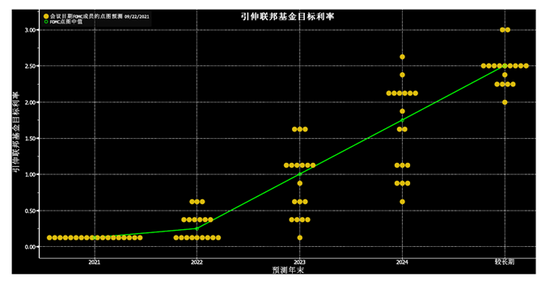

资料来源:FED 资料日期:2021/9/22三:最新点阵图显示,没有任何一位美联储官员认为今年内会加息,9位官员认为2022年将加息,高于6月时的7位;17位官员认为2023年才加息,高于6月的13位。

资料来源:Bloomberg 资料日期:2021/9/22

资料来源:Bloomberg 资料日期:2021/9/22上投摩根认为,美联储继续维持目前的低利率政策,并未在本次会议中宣布启动缩债符合预期。首先是截至会议前的就业数据出现停滞,8月非农就业人口新增23.5万人,远低于前期的94.3万人,以及预期的75万人,是今年1月以来的单月最小增幅;9月16日公布的持续申领失业金人数,以及9月11日当周初请失业金人数都较前期有所增加,显示在疫情影响之下,就业增长乏力。

在通胀方面,美国劳工局9月14日公布的8月CPI同比上涨5.3%, 较上月5.4%进一步下降;8月核心CPI同比上涨4%, 下降幅度更大;而从环比来看,8月CPI环比上涨0.3%, 核心CPI环比上涨0.1%, 上涨幅度较7月明显缩小,显示美国通胀在今年持续上涨后,或已触顶。

此外,美联储的相对谨慎或受到美国债务上限问题的短期扰动。今年8月起,美国国会恢复了对联邦政府的举债的限额,一旦举债达到上限,国会必须通过冻结或提高举债上限等方式,美国财政部才能再度举债,否则联邦政府可能必须暂停给付社会福利,停发军人与联邦公务员的薪资,甚至延后支付国债利息,造成违约等,给市场带来一定的冲击;鲍威尔表示及时提高债务上限非常重要;否则可能会对经济造成严重损害;美联储无法在违约的情况下完全保护市场或经济。众议院22日投票通过一项议案,将债务上限”冻结”至2022年12 月,以避免10月新财年政府面临部分停摆。但此议案仍需参议院的表决,以目前两党的形势来看,仍是重大的不确定因素;回顾历史,2011年及2013年二次的美国债务上限问题都曾影响美债的信用,并对股、债市场都造成负面的影响,美联储本次在缩债上暂时按兵不动,也有稳定市场的作用。

在会后发布会上鲍威尔表示,缩减购债规模最早可能在下次会议上得到满足,结合其到2022年年中左右逐步结束购债的言论,这意味者本轮缩债的节奏可能快于上轮。美联储在上一次经济衰退后退出购债计划时,用了10个月的时间才结束。展望未来,基于美联储对2022年经济增长的预估,以及目前企业盈利基本面的表现,在正式进入升息通道之前,美股仍有表现的空间,但短期内受到债务上限问题的影响或仍有震荡,投资人应以较中长期的视角来进行投资布局。

风险提示:上述资料并不构成投资建议,或发售或邀请认购任何证券、投资产品或服务。所刊载资料均来自被认为可靠的信息来源,但仍请自行核实有关资料。投资涉及风险,不同资产类别有不同的风险特征,过去业绩并不代表未来表现。投资前请参阅销售文件所载详情,包括风险因素。观点和预测仅代表当时观点,今后可能发生改变。