一周市场回顾

上周沪深300指数下跌3.14%,上证综指下跌2.41%,深证成指下跌2.79%,创业板指下跌1.20%;分行业来看,钢铁、有色金属和建筑材料跌幅居前。

Ø 钢铁板块(-7.87%)跌幅第一,主因政策调控预期叠加前期涨幅过大,有调整需求;

Ø 有色金属板块(-7.33%)跌幅第二,主因政策调控预期叠加前期涨幅过大,有调整需求;

Ø 建筑材料板块(-7.15%)跌幅第三,主因房地产产业链近期受行业及政策影响较大。

中欧观点

近期的诸多产业政策和房地产行业恒大事件的发酵等因素仍持续制约A股和H股的表现,使得行业的表现缺乏持续性。虽然市场轮动主线和题材热点似乎在增多,但基本可被总结为低估值(或超跌)叠加某种新驱动因素的模式,近期表现较好的公用事业、资源行业、建筑及券商等均体现出这一特征。

若考虑到医药和消费等超跌板块的反弹,近期市场的主线仍偏重防御性和估值修复。因为市场成交热度仍较高,A股市场似乎尚未充分意识到经济下行压力。考虑到外围市场剧烈波动及国庆节前A股成交热度下降的可能性,当前基本面的下行压力在未来两周更容易被市场意识到,节前留意经济增速预期的变化和流动性环比收紧所带来的市场波动率提升的风险。

后市展望

当前市场震荡期亦是风格的切换期,建议重视中期的超额收益机会,其中重点关注双主线的投资机会:

1)增量资金对低估值优质公司的价值发现:在银行理财过渡期即将结束(2021年底)之际,在信用市场风险收益逐渐匹配的背景下,社会资本对股市的偏好有望持续提升。可综合股息率和市现率等指标,优选金融、建筑、公用事业板块的国资龙头;

2)预计机构投资者关注仍在科技、消费和医药这三个成长主线之中,在经历了二/三季度的调整后,除汽车外的消费股和医药行业整体估值已初步实现回归,建议关注可选消费龙头和估值性价比处于历史均值附近的医药细分领域。

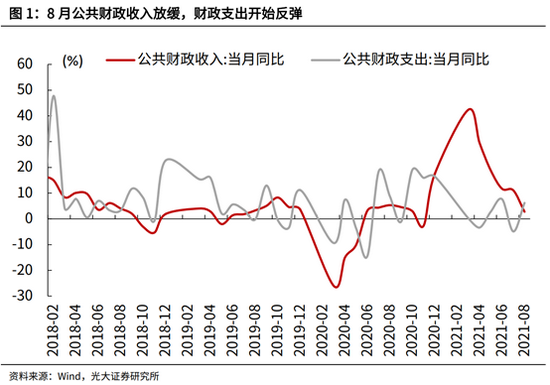

对于债券市场,目前债券市场对降准、降息的预期仍然很足,从央行的实践来看,货币政策更多地是希望通过结构性地降低中小企业、农村的融资成本来实现降低实际贷款利率的目的,短期内进一步通过降准或降息来托底实体经济的概率较低,利率债或将重新回到窄幅震荡的格局,甚至上行的风险略高于下行的机会。适度下沉,获得更高票息保护可能是当前更好的选择。

风险提示:基金有风险,投资需谨慎。本报告属于中欧基金管理有限公司所有,未经同意请勿引用或转载,其中的观点和预测仅代表当时观点,今后可能发生改变。