最近,以房地产为主业的恒大集团因到期债务和员工理财无法履行结清和兑付义务而陷入危机,加上近期部分房企先后爆发资金链问题,地产行业局部风险会否引发次生金融风险,已成为当前经济领域最受关注和令人担忧的问题。

曾经万亿市值的恒大为何会出现如此大的危机?从源头上看,是恒大本身极高的杠杆、巨额的负债遇上近几年房地产市场尤其是恒大主打的三四线城市不振。据恒大自身公布,目前尚有有息负债5700亿元,去年最高时8700亿元,融资成本在10%以上,境外发债甚至远超于此。换句话说,只要中国房地产不再持续量价齐升,恒大的危机似乎是迟早的,更何况,最新的第七次人口普查数据显示,中国三四线城市近年人口持续净流出。

而危机爆发得如此突然,则与其他因素相关,包括恒大自身近年多元化的接连失利,巨额投入未见成效,如恒大汽车投入数百亿以上,但截至目前仍未有量产车交付,恒大汽车市值也从最高的近7000亿港元跌至目前的不足300亿港元,蒸发95%。同时也有政策环境方面的原因,包括去年下半年开始执行的房地产行业“三道红线”、银行贷款集中度管理以及各地纷纷加大房产调控力度,目标就是严控楼市杠杆,抑制楼市热度,促进房地产业回归基本定位。

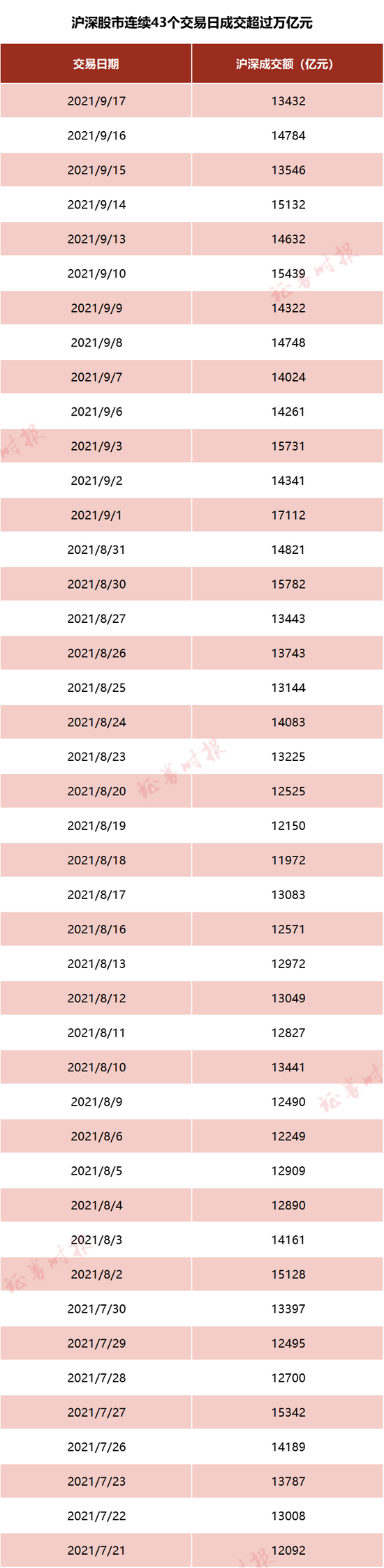

恒大危机已引起社会各界高度关注,有观点担心未来民企房地产公司可能会陆续爆雷,资本市场也用脚投票,沪深两市数十家民企房地产企业股价今年以来持续下跌,估值一低再低,如融创中国的市盈率最低仅剩1.2倍。9月20日,港股内房板块大跌,其中新力控股突现危机暴跌87%,中国奥园、融创中国、中国恒大分别下跌12.04%、10.48%、10.24%,龙光集团、富力地产、花样年控股跌幅均超过7%。更有甚者,与房地产高度关联的银行、保险及上下游企业也多有波及,风险有蔓延的可能,而这就不得不防了。

所以,当前有必要高度警惕恒大事件及可能引发的危机。从这一年多对房地产加大管控的政策来看,落实“房住不炒”毋庸置疑是正确的方向,制定“三道红线”迫使房企减杠杆、降负债也理所应当,对银行实行涉房贷款集中度管理,目的是尽快隔绝房地产与金融的风险绑定。其中尤为关键的是在操作层面,如何依据法治化和市场化原则,根据房地产行业特点,利用“精准拆弹”思路和方法,建立“防火墙”,既能逐步化解房企高杠杆问题,让负债有序压降,又能避免多米诺骨牌效应,守住不发生系统性金融风险的底线。

今年8月召开的中央财经委员会会议就指出,加强和改进房地产市场调控、保持房地产市场平稳发展,是防止发生次生金融风险的重要方面。应进一步坚持定位,有保有压,区别对待,加强房地产市场风险防范,确保经济金融大局稳定。而实现房地产市场健康平稳发展,金融需要进一步摆正位置,有所为有所不为,恰如其分地发挥其应有作用。

应该说,近期恒大等一批地产公司遭遇危机的影响早已超出事件本身。在后疫情时代经济稳步复苏之际,必须高度重视这次地产行业的局部危机,同时把握好风险处置力度,借助此前处置若干起大型民企爆雷风险的经验,以市场化、法治化为原则,通过分类施策、精准拆弹,切实化解房地产行业的局部风险,引导行业稳定健康可持续发展,确保中国经济持续健康向好势头不被扰动。

三大炒股神器免费领取!数量有限,先到先得>>