财联社(北京,记者 陈俊岭)讯,一家知名量化私募,一家传统主观私募;一家地处五道口,一家地处金融街;两家业务本无往来,但一场绵延40多天的“万亿成交”,却将他们的命运捆绑在一起。

最近一两周,财联社先后对话了上述两家私募的创始人和高级合伙人,近距离感受他们的总部办公楼,感受到两种明显不同的公司文化,一家T恤牛仔,像极了互联网大厂;一家西装革履,熟悉的金融味道。

他们本无交集,却同在一个A股市场,客户均为机构和高净值人群,他们亦是券商、银行渠道暗中角力的“竞争者”,又是某些上市公司K线波动的缔造者——有时交易方向协同,有时是买卖的“对手方”。

只不过,面对同一家上市公司,两家私募投入的精力与感情,完全不可同日而语——量化私募推崇“因子”与“算法”,来无踪去无影;主观私募基于“价值信仰”,只要逻辑未变,则会长相厮守。

面对另一种类型的“赚钱之道”,尽管两家私募的高管均不便置评,但他们却透露出对自家投资流派的“自信”——数百人的量化私募没有一个行业研究员;几十人的主观私募也未想增加一个量化交易员。

“不存在谁割谁的韭菜的问题,他们赚交易的钱,我们赚公司成长的钱。”面对量化私募的咄咄逼人,上述主观私募高级合伙人如是回应财联社记者,正所谓“道不同,不相为谋”。

知名量化私募创始人:我们有意控制了规模

走进位于五道口附近的一家知名量化私募总部所在地,你很难将它与传统的金融机构归为一类,无论是员工“996式”的办公时间,还是他们“T恤+牛仔(大裤衩)的衣着,都分明更像附近的互联网大厂。

之所以将公司总部设在与北大、清华近在咫尺的五道口,是因为他们每年的要从这些顶尖高校招聘“最聪明的大脑”,这些原本毕业就投奔互联网大厂的理工精英,常常被这家量化私募近水楼台先得月。

这是一群对“数字”、“算法”、“因子”极度崇拜的高智商人士,仅仅几年时间就从几十人扩张到数百号人,但你很难想象的是,这里竟然找不到传统公私募机构中常见的行业研究员的立锥之地。

在公司一处休闲健身区,一架其貌不扬的乒乓球桌格外显眼。据说,常去比赛的员工会叮嘱保洁,千万不要挪动它,因为即便是微不足道的一点光照、坡度差别,都可能影响他们击球的准度和胜算。

你也很难想象,这家量化私募基金的人事、行政等后台人员构成,就接近公司员工总数的20%。因为,尽管国内量化交易近年发展迅猛,但每一种模型的构建与迭代,都需要源源不断地的工程师的投入。

当然,这些名校毕业的工程师薪酬也很具市场竞争力,但这家量化私募基金“给得起”!而支撑其人力高成本的背后,则是近年抢眼的净值增长和超常规的规模增长。

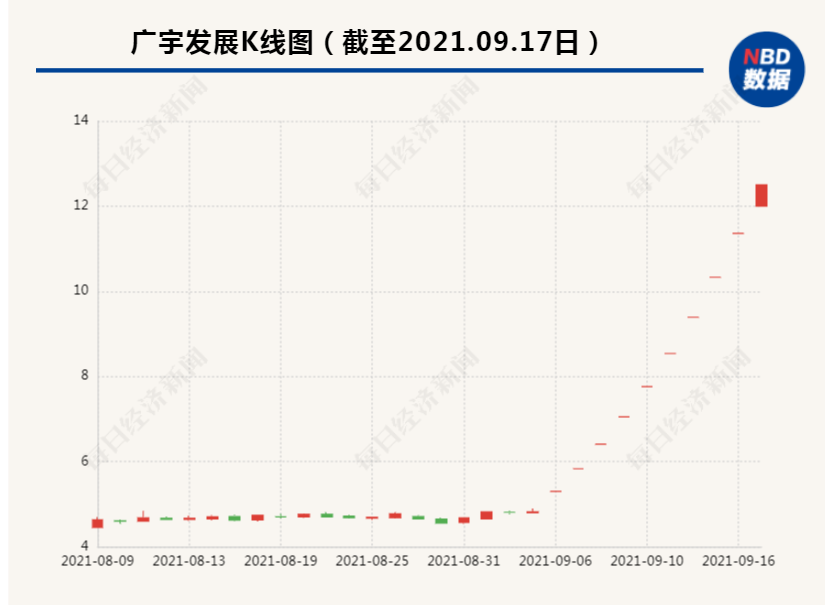

即便在量化私募站上舆论“风口浪尖”的9月上半月,这家量化私募的新备案产品数量也超过了20多只。“我们也在有意控制自己的规模,否则现在的规模,早在去年上半年就实现了。”创始人告诉财联社。

业余时间有什么爱好,会不会看一些价值投资的书籍?他笑着摇了摇头说,他平时比较喜欢关注体育赛事,并根据赛前的各项数据和指标,来预测双方的胜率和爆冷的概率。

主观私募高级合伙人:不存在谁割谁的韭菜!

尽管同属“百亿私募”行列,但另一家位于金融街的主动管理私募基金的“热度”,显然不及位于五道口的量化私募基金,市场对前者的认知,大多停留在这是一家由“公奔私”的私募基金。

这家主观私募的总部,尽管办公面积仅数百平米,员工总数也不过二三十人,但却位居金融街腹地,距“一行两会”近在咫尺,也离“公奔私”前的老东家仅数百米之遥。

没有充满“算法味道”的乒乓球台,这家略显“局促”私募办公地,有一处十分显眼的书架,一瓶贵州茅台、一瓶恒顺醋业,摆在显眼位置,几十本经典的价值投资书籍陈列两则,供员工自取阅读。

别看这家公司的员工满打满算还不到30个人,但投研人员就多达20人,除了基金经理,还有覆盖多个重点行业的研究员,即便是后台人员,也大多身兼数职,可谓“好钢都用在了刀刃上”。

“不看金融地产、不看煤炭有色、也基本不投港股,我们只看拥有长逻辑的几个重点赛道,如科技、消费、新能源车。”几天前,这家主观私募高级合伙人对财联社称。

对于这两年十分火爆的量化私募,这位高级合伙人认为,量化交易主要是利用不成熟市场的波动,赚的是“交易的钱”,而他们专注于“价值投资”,赚的是“公司成长的钱”,两者井水不犯河水。

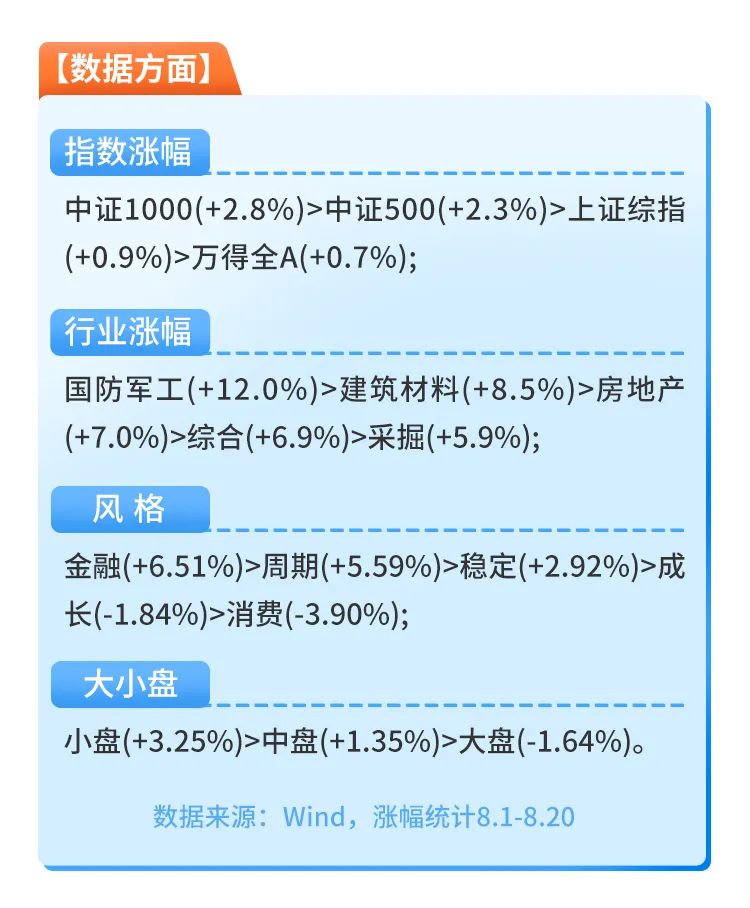

如果在一个增量市场的牛市,量化私募与主观私募“各自安好”,而一旦市场进入存量博弈阶段,无论是募资市场的短兵相接,还是对同一家公司股价波动的高抛低吸,双方都会成为无法躲闪的“对手方”。

将来会不会引入量化交易?上述主观私募高级合伙人称“不会”,他们依然会沿袭价值投资的一套方法,专注于公司研究和价值发现,当然,并不排除在做宏观和公司研究中,引入一些量化的方法。