来源:二鸟说

基金的业绩表现分化是每年都很常见的现象,以往的投资分化并未引起多数投资者的焦虑。其原因在于以往公募基金的业绩分化,表现不好的一类基金往往是比较冷门、没多大市场影响力、规模不大的基金。但今年却不一样。今年表现不好的基金,有很多是过去两年表现很好的、明星基金经理所管理的基金。这类基金的规模较大,持有人数较多,当前投资者多多少少都有所配置。

面对当前的焦虑,今天想进一步和大家聊一下基金投资中的两个时段。希望能减轻大家的投资焦虑,进一步端正投资心态,做好基金投资功课。

一、眼见的收益率不是获得的收益率

投资者喜欢比较的多为投资收益率数据。在今年的市场中,能在新能源、碳中和、中小盘三大领域内进行积极投资布局的基金,收获30%左右的收益率应该不是难事。大家再回想过去几年的行情,除了典型的熊市之外,很多时候都会有绩优基金在一年之内涨幅超30%。

投资常识告诉我们,年化收益率达到30%,基金的净值表现可实现10年超10倍的成绩。但在现实中,能实现年化20%的长期投资成绩,就已经是凤毛麟角的顶尖基金了。我们关注高收益率的基金,但却未曾考虑投资的时间节点以及具体投入的资金规模。

在基金投资中,后知后觉是司空见惯的事情。以今年收益率排名特别靠前的基金为例,在年初的时候,几乎无人能预测到相关基金的优秀表现。也难怪基金二季报披露时,投资中发现这其中相当多的基金都是规模迷你或者刚从迷你阶段成长起来的基金。

面对年内收益率很高的基金,能从年初拿到现在,收获的投资回报是一回事。而半路追涨,尤其是近期追涨,未来能否收获投资回报就是另一码事了。基金投资并不会简单地重复过去,不是简单的线性外推,这也解释了为什么基民的长期收益率显著低于相关基金的长期收益率。

即便有幸买到了今年涨幅靠前的基金并从年初拿到了现在,相关基金很高的收益率就等于很高的投资贡献度吗?想要获取有意义的投资结果,我们还要重视具体的投资金额。今年涨幅靠前的基金,大多数都是高赔率基金,基金的波动性较大,不确定性也大,投资者能配置的仓位往往比较有限。在高度轻仓的状态下,收益率高的基金能带来的投资贡献度也是有限的。

从刚刚披露的基金半年报来看,很多年内收益率遥遥领先的基金,投资者的人均基金持有份额仅为数千份。数千份的基金份额乘以两三元的基金净值,推算出的投资者持有市值也就是小几万块钱,再考虑到大多数投资者都是追高买入,实际能带来的绝对收益金额往往非常有限。

二、认识积攒基金份额的时段

即使是持有了投资收益率很好的基金,但这距离成功的投资仍有较远的距离。要想真正赚到较多的钱,投入较多的资金,持有较多的份额也非常重要。今年持有很多投资胜率高但收益率相对一般基金的投资者,从投资全局的整体收益率看,可能并不逊色于恰好买到了一些热门高收益率基金的投资者。

面对较高的基金净值涨幅,想要配置较高的仓位并不容易。投资者一方面喜欢基金净值高涨,另一方面也畏惧因上涨而积聚的投资风险。真正高仓位持有某只基金,投资者大多都要经历过一个积攒基金份额的时段。

积攒基金份额的时段,大多数都不是让投资者心情激动的时段。比如,平淡无奇的震荡行情,我持有的基金也没怎么上涨,但这期间的持续投入,换来的是投资成本提升不显著的基金份额。比如,在很多投资者选择因下跌而杀跌的时候,我们遵循“低点不卖”的理念,持续追加基金投资,买到的基金份额越来越便宜,基金持仓的成本也越来越低。尽管在这个时段里,做不到赚钱,但基金持有份额却实打实增加了很多,未来这只基金总有赚钱的时刻,就不必忧愁相关的基金在赚钱的时刻仓位不足,后悔过去便宜的时刻没能多买一些。

投资者的焦虑与人心浮躁,往往在于对比之下,我持有的基金涨幅不佳,另一批基金涨幅很大。而看不到涨幅不佳的基金,可以用不高的成本持续积攒基金份额,把赚钱的时刻留给未来。A股市场历来具有鲜明的行业轮动和风格轮动,所选择的基金只要不是太差,未来总有收益改善的时候。想一想当初自己选择某只基金的时候,是不是觉得这只基金非常优秀呢,我们为什么不相信优秀的基金在平淡一些时日之后,未来会在新的周期里重现过去的优秀呢。

三、认识兑现基金收益的时段

“低点不卖,高点不买”是基金投资中很重要的原则,知易行难是很常见的事情。其原因在于,高点与低点具有相对性,人性有固有的弱点。在持续性上涨与短期收益面前,投资中的动作很难做到不变形。

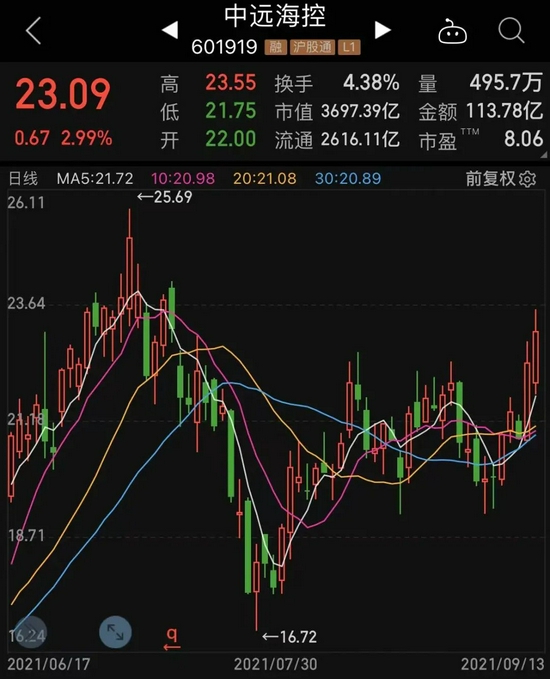

今年有很多投资者年初买入去年表现很好的基金,但持有到现在可能收益率寥寥,可能已经陷入了浮亏之中。从浮盈持有到浮亏,这说明在这一过程中,有一个兑现基金投资收益的时段,投资者错把兑现基金投资收益的时段,当成了积攒基金投资份额的建仓时段。

倒金字塔加仓是很多人买入过去表现优秀的基金但最终却亏钱的重要原因。基金投资的收益率兑现时段,往往是上涨又快又多的时段,从顺人性的角度来看,此时投资者都是倾向于追加投资以享受快速上涨所带来的利润的。但是从价值分析和理性思考的角度看,假设基金的持仓没有太多的变化,短期上涨越多对未来基金投资收益的透支也就越大。既然透支了未来的收益率,那为什么不在此时兑现基金投资收益呢?

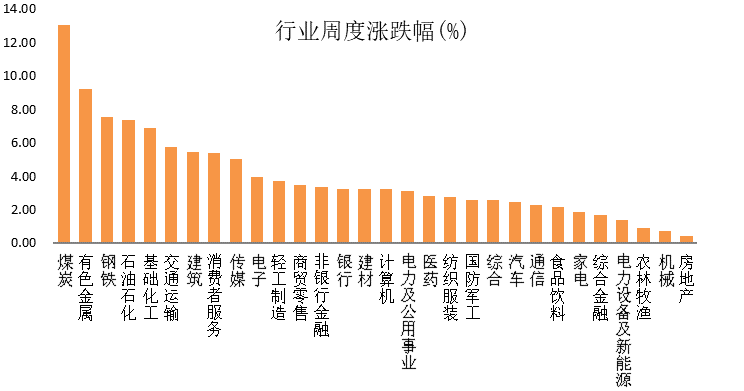

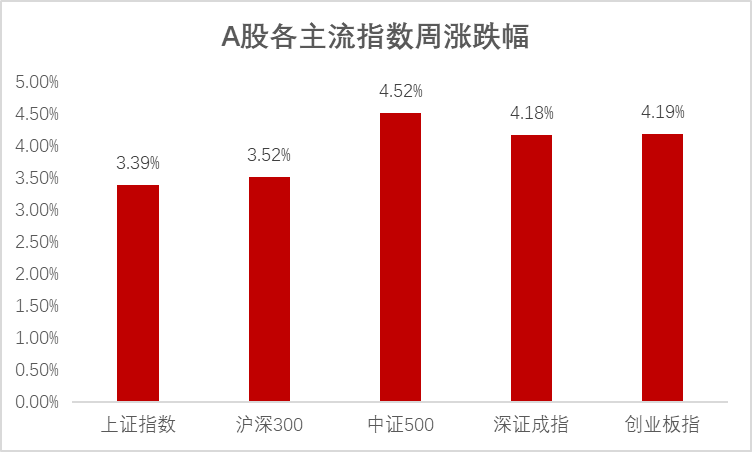

伴随着A股市场的结构性分化,全面普涨的指数型牛市很难出现,当前的市场呈现出鲜明的结构性行情。在鲜明的结构性行情里,很多基金并不急于卖出以收获投资收益,但局部行业或风格上涨过大且情绪高亢,对未来的透支幅度较大,则相关的基金也应考虑兑现投资收益。从后视镜看,今年年初是兑现消费、医药类基金收益的好时段,但现实却是那个时候投资者争相申购相关的基金,哪怕是限购都挡不住大家的热情。

兑现基金投资收益的时段,在很多时候并不太好把握。若不能做到高点兑现收益,那么做到高点不追加资金重仓买入,则是完全可以的事情。积攒的基金份额足够多,持有基金的时间足够长,哪怕高点没有兑现投资收益率,也有低点持续买入的超额收益、虽然整体的收益率降低了一些,但总体来看这仍不失为一笔很有价值的投资。

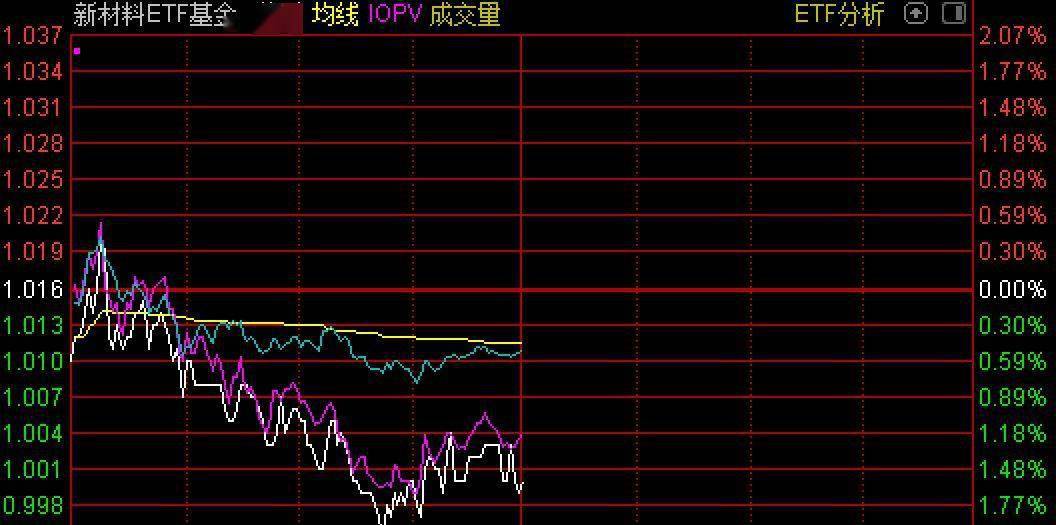

当前的基金市场,有不少基金处于积攒份额的时段,有少部分基金会渐渐过渡到需要兑现投资收益的时段。“低点不卖,高点不买”,这八字还蕴含了平淡时光中的坚持,蕴含了把投资功课做好在平日的努力。坚持持有高胜率基金,适度兼顾高赔率基金,把握好积攒基金份额的时段,莫要等未来基金上涨了,再后悔以前怎么没买足基金份额。