特约记者:孙奕

编辑:陈菲遐

前有华熙生物(688363.SH),后有贝泰尼(300957.SZ),玻尿酸产业的上下游公司正在陆续登陆资本市场。日前,主营透明质酸钠敷料和功能性化妆品的敷尔佳也递交了创业板招股书。

熟悉医用面膜的人对这家企业应该并不陌生。通常做完医美项目后,美容院或者医院都会推荐使用敷尔佳等医疗器械类敷料面膜进行皮肤镇定。国内皮肤护理行业分成基础护肤和专业皮肤护理,专业皮肤护理可分为医疗器械类敷料产品和功能性护肤品。根据弗若斯特沙利文的分析报告,2020 年敷尔佳医疗器械类敷料产品占比 25.9%国内市场排名第一,功能性化妆品类产品占比16.6%国内市场排名第二。

敷尔佳经营模式较为独特,业务与上市公司哈三联(002900.SZ)合作,哈三联子公司北星药业负责产品独家生产,敷尔佳负责产品独家销售、推广及品牌运营维护。轻资产模式下敷尔佳期间费用率较低,带来高净利率,但也导致单一供应商占比畸高、研发技术不足等问题。

净利率达华熙生物两倍

敷尔佳敷料产品包括医用透明质酸钠修复贴(白膜、黑膜)、医用透明质酸钠修复液,适用于轻中度痤疮、促进创面愈合与皮肤修复;功能性护肤品包括积雪草 、胶原蛋白、虾青素传明酸修护贴,适用于舒缓修护、补水保湿、缓解肌肤敏感。2018-2020年,敷尔佳营业务收入分别为3.73亿元、13.42亿元和15.85亿元,归母净利润分别为2亿元、6.61亿元和6.48亿元。

医疗器械类敷料是敷尔佳传统主打产品,近年随着功能性护肤品快速增长,两类产品基本“各占半边天”。2020年医疗器械类敷料、功能性护肤品收入分别8.8亿元、7亿元,营业收入占比分别为55%、45%。公司医用敷料竞争对手主要是巨子生物、安德普泰、创尔生物、贝泰妮;功能性护肤品竞争对手主要是贝泰妮、华熙生物、巨子生物。

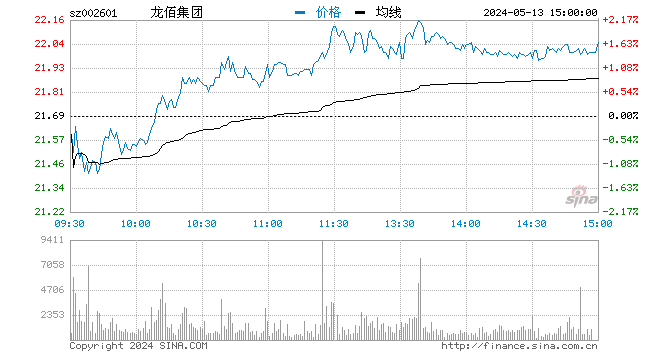

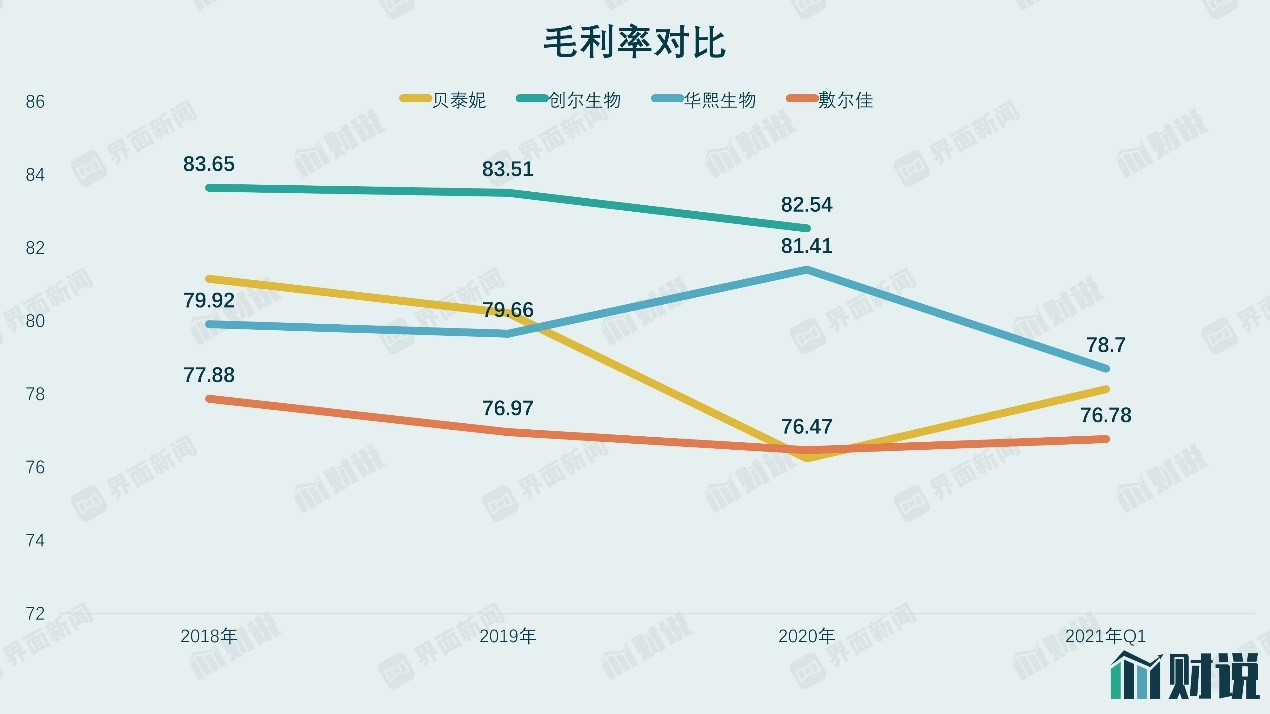

数据显示,敷尔佳销售毛利率低于可比公司。主要原因是贝泰妮、创尔生物、华熙生物的功能性护肤品均以自主生产为主,且所需原料胶原蛋白、透明质酸钠基本自行生产,而敷尔佳生产外包哈三联,只负责销售环节。

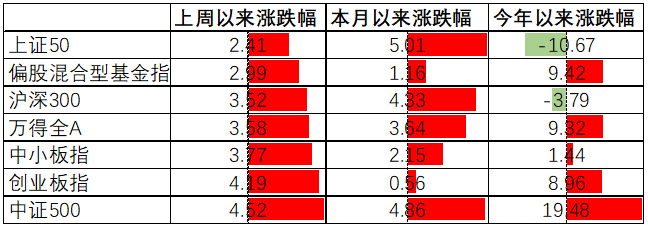

数据来源:招股书、WIND

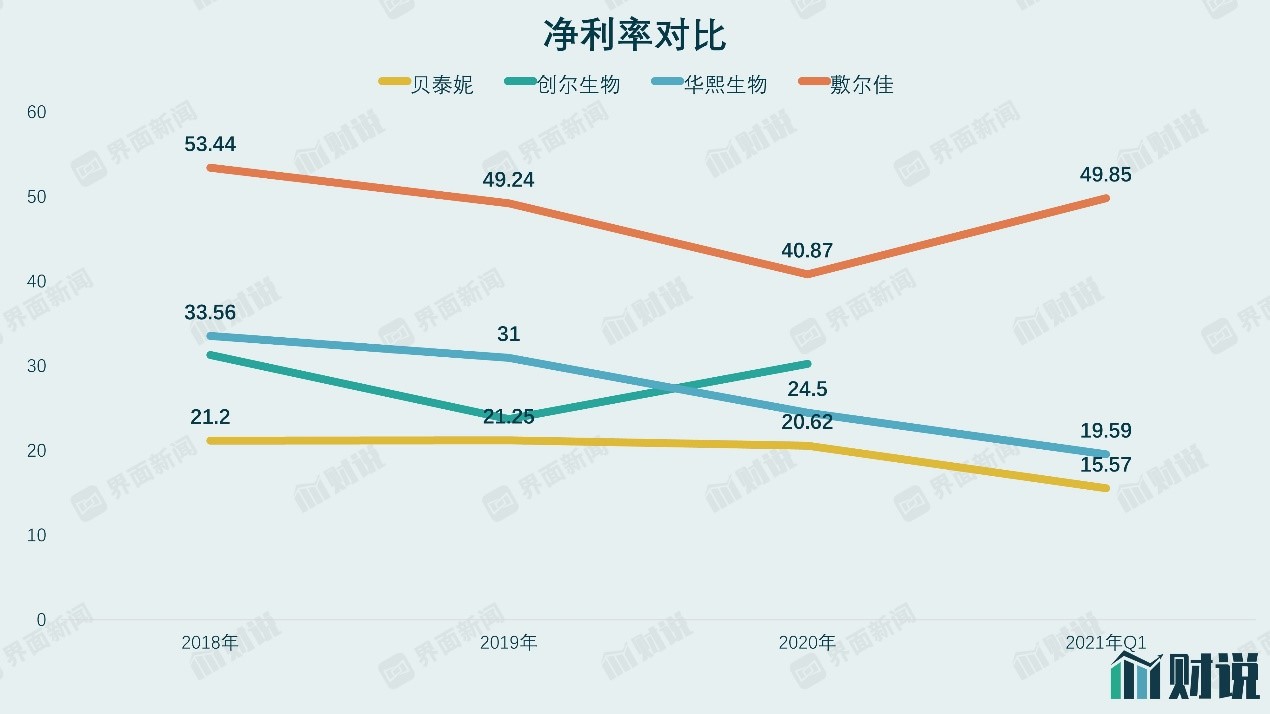

不过,敷尔佳销售净利率却显著高于可比公司。2021年一季度,敷尔佳净利率接近50%,超过贝泰妮和华熙生物净利率两倍。

数据来源:招股书、WIND

敷尔佳“毛利率低、净利率高”背后原因是期间费用率极低。因为公司采用只负责销售推广及品牌运营轻资产模式,销售费用率、管理费用率、研发费用率均显著低于同业。公司以经销为主(70%以上),而可比公司经销占比仅30%-50%。敷尔佳管理费用率也低于行业均值,因为轻资产模式下经营管理团队较精简。此外,敷尔佳研发投入极低,研发活动多为非特殊化妆品研发、已有产品升级及性能检测等日常研发活动,而可比公司研发活动涉及原料的研发/提取、工艺开发及临床研究类研发项目等。

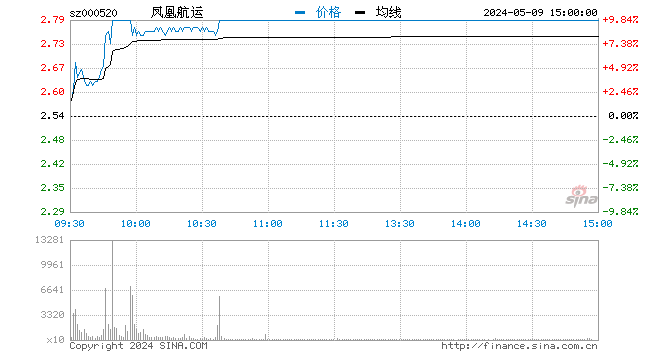

需要留意的是,敷尔佳高净利率难以持续。首先公司业绩近年增长主要来自功能性护肤品,营收占比从2018年10%快速升至2020年45%,然而相比医用敷料,功能性化妆品行业竞争激烈,敷尔佳已经加大宣传推广,包括签约明星、广告投放、布局线上直营及 B2C 渠道,销售费用率也从2018年5.7%快速升至2020年16.7%。

其次,敷尔佳2021年收购哈三联子公司北星药业,向前延伸至生产端,经营模式不再轻资产,管理费用率预计将明显上升。

此外,敷尔佳研发费用率不足0.1%,远低于行业水平。招股书显示,敷尔佳研发人员仅2人,如此低研发投入无法支撑公司持续成长。

数据来源:招股书、WIND

实控人持股超90%

本次IPO发行前敷尔佳实际控制人张立国持股高达93.8%,IPO后张立国仍将持股84.4%。沪深交易所此前在《股票上市规则》补充规定明确不再具备上市条件包括:社会公众持股低于25%;股本总额超4亿,社会公众持股低于10%。

为了满足上市条件,2020 年 12 月以来敷尔佳连续突击增资四次,将总股本增至3.6亿股,IPO不超过4008万股,IPO后总股本刚刚好超过4亿股(4.008亿),擦边符合了监管要求。

实控人持股过高一直是上市审核关注点,此前出现过神州电子、中英科技等实控人持股超90%公司上市被否。资本市场也担忧股权过于集中公司治理完善性,股权流动性问题。目前张立国兼任敷尔佳董事长和总经理。

另一个值得关注地方是,2021年1月,张立国与张梦琪签订《股权转让协议》,约定张梦琪将其持有敷尔佳19.7%股权,仅以1元转让给张立国,这笔异常股权转让也可能成为审核重点。

和股权处理方式一样,敷尔佳在供应商问题上也突击完成整改。2021年2月之前,敷尔佳主要从哈三联处采购产成品直接销售,2019年、2020年、2021前2月哈三联采购额占比分别为95.3%、96.9%、82.8%,存在单一供应商采购金额超50%情形。为解决这一关键障碍,敷尔佳2021年2月紧急换股收购哈三联子公司北星药业,从而进入上游生产环节,供应商才得以分散。

这一笔收购代价不低。敷尔佳购买成本5.7亿元,北星药业当时可辨认资产公允价值仅435万,敷尔佳因此确认了高达5.66亿商誉。未来如果北星药业持续经营受影响,敷尔佳将面临商誉减值压力。招股书显示,北星药业2020年、2021年一季度净利润仅分别为-2.5万元、238万元。

至于上市前现金分红和紧急入股,敷尔佳也没落下。2020年敷尔佳现金分红高达9.22亿元,当年净利润仅6.7亿元,并且敷尔佳及子公司多笔大额分红集中在下半年,颇有突击分红嫌疑。其中敷尔佳2020年11月28日现金分红3亿元,子公司敷特佳2020年8月19日及11月27日,连续分配现金红利4.75亿元、1亿元。持续大额分红后,敷尔佳未分配利润由2019年末7.39亿元直线下降至2020年末1.33亿元。

此外,敷尔佳还存在员工入股不满12个月情形。2020年12月,敷尔佳与12名被激励员工签署了《增资协议》,约定12人合计出资1070万元认缴敷尔佳新增注册资本428万元,股份占比约1.19%。