【华西策略||李立峰】一周前瞻--市场风格收敛,关注两条主线

来源:策略李立峰与行业配置笔记

投资要点

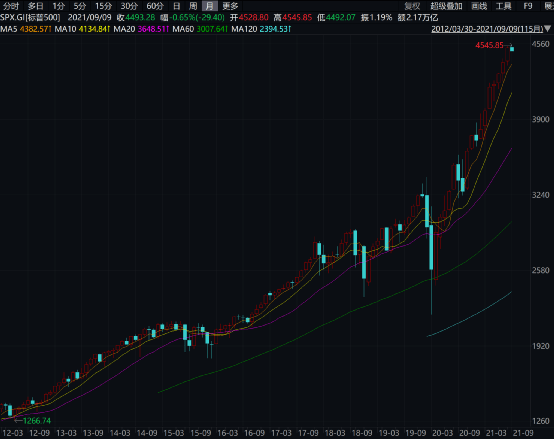

一、海外市场:疫情再次反扑,美三大股指调整。美国8月非农就业数据大幅低于市场预期,非农数据发布后市场出现“交易推迟TAPER”的倾向。但本周以来多名美联储官员发言透露出推行“年内缩减”的坚决,对于8月弱非农数据并未过度重视。美联储可能会在11月减少购债,但新冠疫情仍有可能会对美联储紧缩产生制约。

二、8月金融数据偏弱,强化四季度“稳增长”政策预期。8月金融数据继续下行,显示实体部门融资需求仍然不强,四季度托底政策加码的预期进一步强化。货币政策方面,在政策逆周期调节和结构性宽信用力度加码下,宽货币格局有望维持,四季度还有再降准的可能性;财政政策方面,上半年新增专项债发行明显偏慢,主因在于“外需偏强”,四季度随着国内经济下行压力加大,积极财政作用将逐步显现,重点仍在于“民生”。

三、A股连续万亿成交的映射。7月6日至9月10日期间,全部A股成交额(MA5)已连续49个交易日维持在万亿以上,同时换手率持续上行。从资金来源看,除外资、杠杆资金、新发基金等增量资金持续流入外,存量资金调仓也是成交额放大的重要原因。9月以来,市场风格加速收敛,前期涨幅居前的有色、电气设备、国防军工等行业呈现高位震荡或小幅调整,同时滞涨的低估值板块出现一定反弹。往年的万亿成交行情下,全A指数往往表现较好,且中小盘指数表现好于大盘。需要关注的是,7月6日以来的A股指数表现中,中小盘指数区间涨幅已高于过去五次万亿成交行情。

四、投资策略:市场风格加速收敛,关注两条主线。8月PMI数据和金融数据显示实体经济动能趋弱,同时四季度“稳增长”政策预期得到强化,积极财政作用将逐步显现,“宽货币”格局有望维持,A股仍具备结构性行情特征。从中报来看,二季度A股业绩增速维持较高水平,其中上游资源品、高端制造持续高景气;消费板块盈利能力有所回落,后续需重点观察中秋国庆双节消费旺季下的行业基本面修复节奏。从政策和产业趋势看,硬科技、新能源方向,包括“专精特新”中小市值企业仍是中长期重点配置方向。

具体到板块配置,关注“二”条投资主线:

一是供给约束同时伴随需求预期回升的中上游资源品与原材料:有色金属(铜、铝)、煤炭、化工(纯碱、化纤)、钢铁;

二是符合“国家产业政策重点支持”方向的,如“新能源、新能源车”等。

■风险提示:国内外疫情反复;海外市场大幅波动;中美博弈加剧等。

目 / 录

正文

01海外市场:疫情再次反扑,美三大股指调整

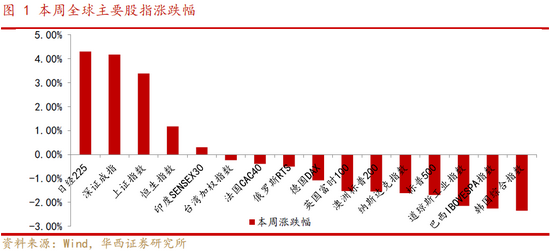

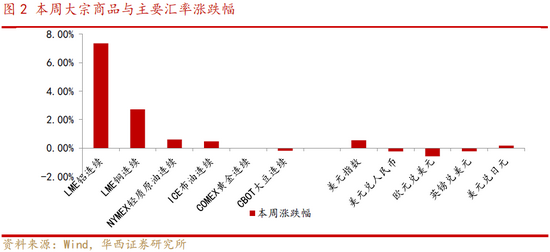

本周全球股指多数下跌,中国市场走出独立行情。美三大股指呈现调整,道琼斯工业指数、标普500、纳斯达克指数本周涨跌幅分别达-2.15%、-1.69%、-1.61%;中国权益市场方面,深证成指、上证指数、恒生指数周涨幅分别为+4.17%、+3.39%、+1.17%。商品方面,在海外供应链担忧下,伦铝持续走高,本周上涨7.35%,升至2008年以来高位。

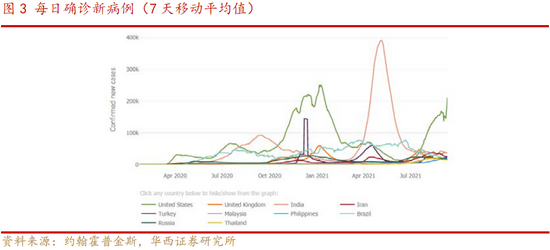

美国8月非农就业数据大幅低于市场预期,非农数据发布后市场出现“交易推迟TAPER”的倾向。但本周以来多名美联储官员发言透露出推行“年内缩减”的坚决,对于8月弱非农数据并未过度重视。美联储可能会在11月减少购债,但新冠疫情仍有可能会对美联储紧缩产生制约。近期美国疫情再次反扑,德尔塔变种病毒传播、防疫措施不完善叠加开学季的到来,美国校园病例大幅增加。仅9月12日一天,美国单日新增确诊病例就超过18万例。长期看,全球货币政策转向的趋势正在形成,减少购债的路径明确后,市场将更多关注加息时间的到来。

028月金融数据偏弱,强化四季度“稳增长”政策预期

8月金融数据继续下行,显示实体部门融资需求仍然不强,四季度托底政策加码的预期进一步强化。8月新增社融2.96万亿元,同比少增6253亿元。存量社融增速10.3%,环比再降0.4个百分点,同比回落3个百分点。8月新增人民币贷款1.22万亿元,同比少增631亿元;中长期贷款继续回落,同比减少3349亿元。

8月信贷总量走弱,同时票据和非银机构贷款多增,反映实体部门融资需求不强。从信贷结构来看,在地产监管压制和疫情影响下,居民贷款同比少增超2600亿元,与2020年相比居民中长期贷款同比减少1312亿元,短期贷款同比减少1348亿元;企业贷款方面,8月企业中长期贷款增加5215亿元,环比7月小幅改善,与2020年相比同比减少2037亿元。

今年下半年以来,货币政策对于经济稳增长的考虑有所提前。7月央行实行全面降准,释放长期资金;7月30日,政治局会议提到“稳健的货币政策要保持流动性合理充裕,助力中小企业和困难行业持续恢复”,释放政策边际宽松信号;8月23日,央行召开金融机构货币信贷形势分析座谈会,释放出央行对于信贷稳增长和结构持续优化的信号;9月9日,人民银行公告新增3000亿元支小再贷款额度,引导降低小微企业融资成本。

往后看,随着国内经济下行压力加大,稳增长的财政和货币政策有望逐步发力。货币政策方面,在政策逆周期调节和结构性宽信用力度加码下,宽货币格局有望维持,四季度还有再降准的可能性;财政政策方面,上半年新增专项债发行明显偏慢,主因在于“外需偏强”,四季度随着国内经济下行压力加大,积极的财政作用将逐步显现,重点仍在于“民生”。

03A股连续万亿成交的映射

7月6日至9月10日期间,全部A股成交额(MA5)已连续49个交易日维持在万亿以上,期间最高成交额达到1.7万亿以上。同时全部A股换手率持续上行,9月10日全A换手率(MA5)达到1.95%,达到年内新高。

从资金来源看,7月起,外资、杠杆资金、新发基金等增量资金持续流入。1)外资持续净买入。7月至今(9/10),陆股通渠道的北向资金累计净买入716亿元,全年累计净买入达2953亿元;2)杠杆资金活跃。7月至今(9/9),融资净买入额1115亿元,截至9月9日,沪深两市两融余额达19118.76亿元,位于2015年5月以来高位;3)基金发行热度不减,7月至今(9/10),新成立基金份额达5800亿份,其中股票型+混合型基金发行4057亿份,占比70%;4)个人投资者的入场。今年8月,上证所A股账户新增开户数较今年5月提升35%。

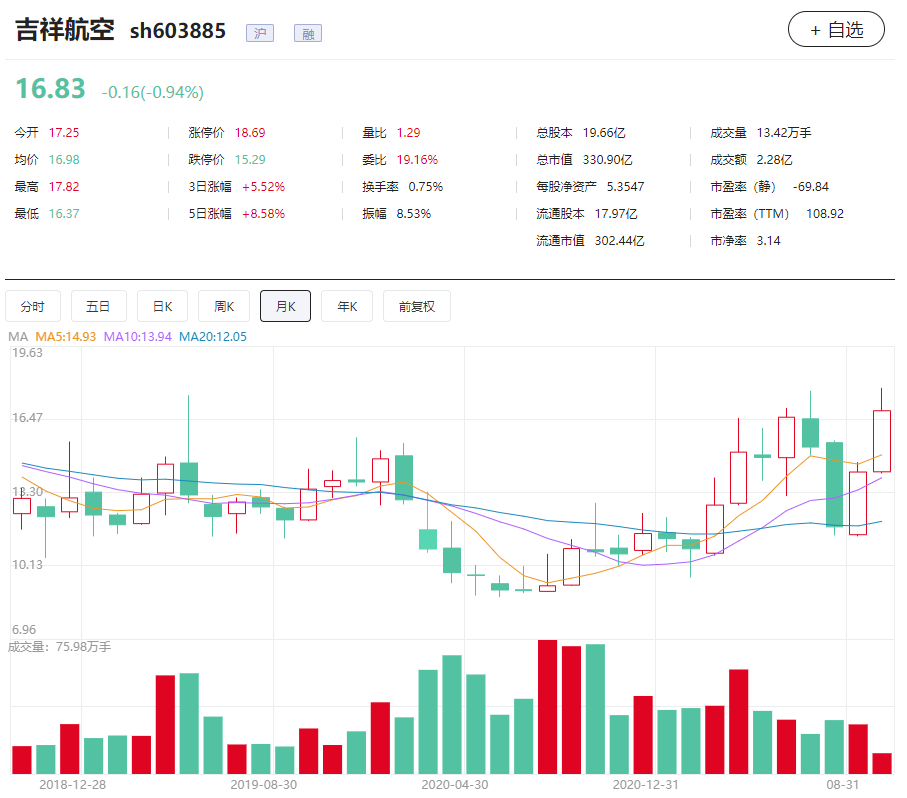

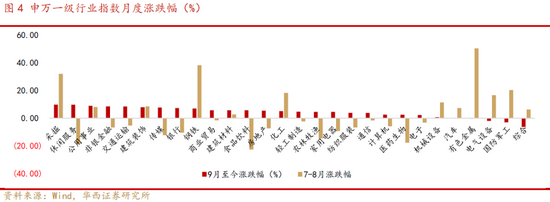

此外,存量资金调仓也是成交额放大的重要原因。9月以来,市场风格加速收敛,前期涨幅居前的有色、电气设备、国防军工等行业呈现高位震荡或小幅调整,同时滞涨的休闲服务、非银金融、交运等出现反弹,部分资金由高位景气赛道向低估值板块调仓。

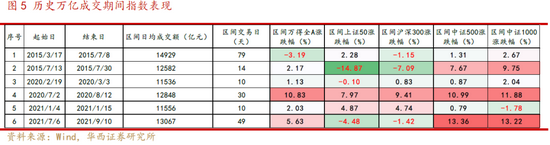

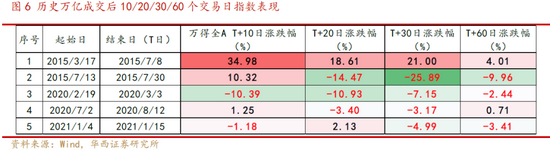

万亿成交行情下,全A指数往往表现较好,且中小盘指数表现好于大盘;当成交额从高位回落后,全A指数可能面临小幅调整。复盘2010年以来全A日均成交额连续超过10个交易日的市场行情,区间指数涨跌幅多为上涨,中证500和中证1000指数涨幅高于上证50和沪深300。需要关注的是,7月6日以来的A股指数表现中,中小盘指数区间涨幅已高于过去五次万亿成交行情。

04投资策略:市场风格加速收敛,关注两条主线

8月PMI数据和金融数据显示实体经济动能趋弱,同时四季度“稳增长”政策预期得到强化,积极财政作用将逐步显现,“宽货币”格局有望维持,A股仍具备结构性行情特征。从中报来看,二季度A股业绩增速维持较高水平,其中上游资源品、高端制造持续高景气;消费板块盈利能力有所回落,后续需重点观察中秋国庆双节消费旺季下的行业基本面修复节奏。从政策和产业趋势看,硬科技、新能源方向,包括“专精特新”中小市值企业仍是中长期重点配置方向。

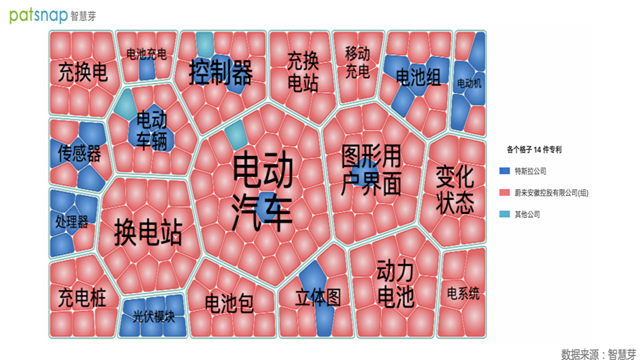

具体到板块配置,关注“二”条投资主线:一是供给约束同时伴随需求预期回升的中上游资源品与原材料:有色金属(铜、铝)、煤炭、化工(纯碱、化纤)、钢铁;二是符合“国家产业政策重点支持”方向的,如“新能源、新能源车”等。

05风险提示

国内外疫情反复;海外市场大幅波动;中美博弈加剧等。

三大炒股神器免费领取!数量有限,先到先得>>