主讲人介绍

徐帆

上银基金权益投研部高级研究员

毕业于上海财经大学金融分析师专业,擅长用底层思维对市场进行分析,目前主要研究方向为电子、计算机等行业。

01

上周市场:A股涨跌互现,热门景气赛道回调

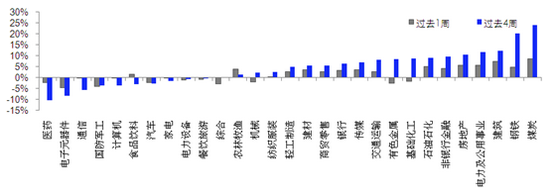

上周市场整体呈现出分化趋势,上证指数全周上涨1.69%,深证成指和创业板指下滑,全周分别下跌1.78%和4.76%。上证综指主要构成板块包括金融、地产、化工、基建等传统行业,上周表现不错,但是市场前期的热门板块——半导体、医药、消费等仍在下跌,唯一较为坚挺的是新能源板块,周一、周二下跌,到了周四、周五又反弹了回来。

一、消费板块

过去几年的龙头消费板块中的医药、食品饮料等,中报总体表现平平,其估值不便宜,行业基本面面临短期压力,主要来自政策方面。比如医药集采,医药行业是关系到国计民生的行业,叠加国家提倡共同富裕和提升人民群众幸福感,这对医药行业冲击较大,越来越多的细分品类被纳入集采,同时国家对越来越多的赛道进行管制,政策担忧情绪的扰动反应在杀估值上了。消费板块主要是白酒,也是担心政策对板块的影响,不确定性较高。

二、半导体板块

半导体板块过去半个月有不少的调整,跟政策无关,调整的主要原因有二:首先,过去两周公布了不少减持,一些是国家大基金的减持每次在半导体板块涨得比较高的时候,国家大基金都会公布一些减持,回收部分资金继续投二期,同时可能有给市场降温的意思。还有一些龙头公司公布了小额减持,对市场情绪面造成较大影响。其次,半导体行业基本面依然景气度较高,这一波回调更多的是前期涨幅较高的良性回调,后市应还有机会。

三、新能源板块

新能源由很多细分板块组成,包括下游的整车、整机,中游的模组、组件、元器件,上游的基础原材料、大宗商品,目前中游和下游的股价基本维持稳定,估值很高,但行业景气度很好,而且是边际向上,所以基本是横盘。上游的基础原材料最近走势很猛,因为下游的汽车、光伏等销量增长很快,导致原材料供不应求,且市场认为原材料的景气周期能持续2-3年。

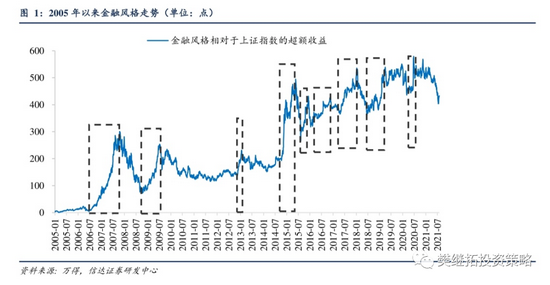

四、传统行业

金融、基建等板块上周也有所异动,带动上证指数走出独立行情。金融是传统的避险板块,资金从热门板块出来后,很大一部分会进入这些避险板块,所以金融板块常常与以上热门板块呈现出跷跷板效应。基建板块由于上周PMI数据不好,经济面临下滑压力,导致市场存在国家或刺激基建来维稳经济的预期。

02

每周一图:供需错配,半导体战略重要性不断凸显

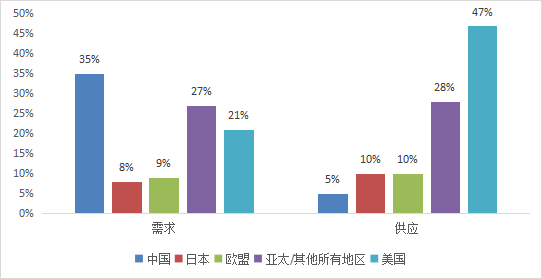

图:2020年全球半导体行业供需情况

图:2020年全球半导体行业供需情况根据半导体行业协会数据,中国是全球最大的半导体消费市场,占2020年全球总需求的35%。但其供应量仅占全球半导体收入的 5%,远远落后于美国,与日本相比,也存在一定差距。

半导体是许多产业的重要生产材料,包括消费电子、汽车、5G设备、人工智能、军事和航空航天设备等。2020年,电信、电脑、汽车、医疗保健和农业设备等半导体相关产业占全国工业销售总额的43%以上,若半导体供应短缺导致工业生产下降、价格上涨和商品质量下降,将对多个行业的企业产生负面影响。同时,在当前的全球环境中,地缘政治因素正日益凌驾于商业因素之上,全球经济正从疫情中复苏,全球半导体短缺正在加剧,在这样的情况下,半导体供需不匹配的问题已变得非常突出。

因此,国内日益重视半导体产业的发展,目标是到2025年将半导体自给率提高到70%,而目前自给率约为10%-30%。以上这些因素都是国家要大力发展半导体行业的原因,也是股票市场上半导体相关标的表现的强力支撑。

风险提示:基金有风险,投资需谨慎。本材料中的信息或所表达的意见仅供参考,并不构成任何投资建议。投资人购买基金时应详细阅读基金的基金合同、招募说明书和基金产品资料概要等法律文件,充分考虑自身状况选择与自身风险承受能力相匹配的产品。本公司作为基金管理人承诺恪尽职守、诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金产品存在收益波动风险,基金管理人管理的其他基金的业绩和其投资管理人员取得的过往业绩并不预示其未来表现,也不构成本基金业绩表现的保证。我国基金运作时间较短,不能反映股市发展的所有阶段。