文章来源:上海证券报

记者:陆海晴 编辑:杨刚

“我们希望打造出一款理财替代产品。”谈及蜂巢恒利的定位,作为基金经理,李海涛、孔宪政给出的答案颇为一致,以绝对收益为目标,让投资者可以长期持有。在他们看来,这类“固收+”产品未来空间颇为广阔。

双人作战考验的是默契配合。在共同理念的指导下,蜂巢恒利的投资以股债轮动模型为基础,孔宪政用基本面量化抓住权益的核心,李海涛则主攻债券投资。“我们的默契越来越深厚。”李海涛、孔宪政给出的答案依旧一致。

以股债轮动模型为主

经过蜂巢基金投研团队长期的讨论,形成了一套股债轮动模型,这套模型也是蜂巢恒利的基础投资框架。“模型充分考虑了股票和债券自身的特点以及两类资产之间的相互对冲作用。在基金合同约定范围内,股票市场机会好的时候放开股票的仓位,债券机会好的时候放开债券的久期。机会不好的时候就收紧仓位和久期,等待下一轮机会。我们很大一部分收益来源于对大类资产配置的准确把握。”孔宪政表示,在模型的基础上,还会通过行之有效的个股和个券选择模型进一步增厚收益。

蜂巢恒利也是一只双博士管理的基金。孔宪政是康奈尔应用经济学博士,擅长自下而上挖掘低估价值和景气成长类股票。他主要负责蜂巢恒利的权益投资部分,将定量分析和定性分析结合在一起,重点关注企业ROE情况。“长期稳定的盈利能力是衡量企业优质与否最基本的标准,而ROE则是考虑企业盈利能力的直接标准。”

李海涛则是中国科学技术大学金融工程博士,擅长通过仓位管理、对冲和品种切换实现多空策略。他主要负责债券部分的投资。“我们会紧跟市场变化进行调整。当利率下行,债券牛市时,债券部分的组合久期上行;当利率上行,债券熊市时,债券部分的组合久期下行。”

今年不少“固收+”产品成了“固收-”,在孔宪政看来,掌握好进攻和防守的节奏尤为重要。“我们的模型常常能给出预警信号,在市场最后的上涨阶段就开始逐步调降股票仓位,这样回撤控制的就会比较好。”

“在回撤和收益面前,我们优先选择控制回撤。”李海涛表示,蜂巢恒利以绝对收益为目标,力争把回撤控制在2.5%以内。“回撤小,投资者更拿得住,有利于把基金的收益真正转化成基民的收益。”

二级债基迎来配置时点

“2019-2021年初,快速上涨的市场抬高了投资人的风险偏好,但今年上半年度的大幅震荡使很多投资者认识到自身的风险承受能力并不高。”孔宪政表示,对于追求绝对收益、希望稳中有进的投资者而言,类似二级债基的“固收+” 产品迎来了比较好的配置时点。“当前股票市场波动明显加大,而二级债基可以通过调整资产配置比例,灵活应对不同的市场环境,把握股债两市机会,通过多资产配置、低相关性策略有效分散风险,达到对冲风险、提高收益稳定性的目标。”

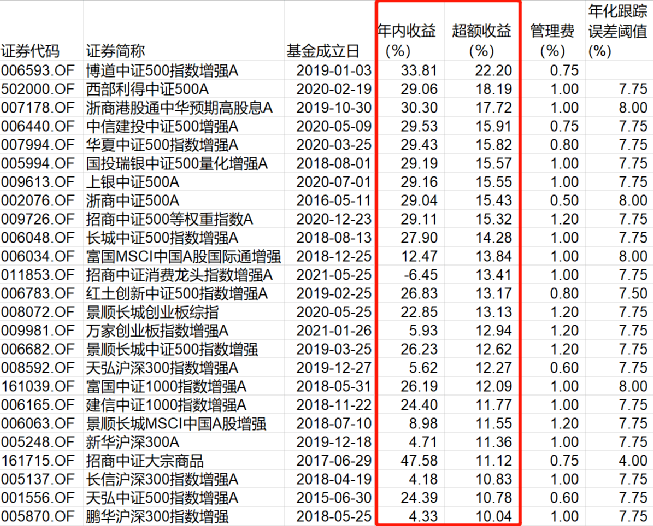

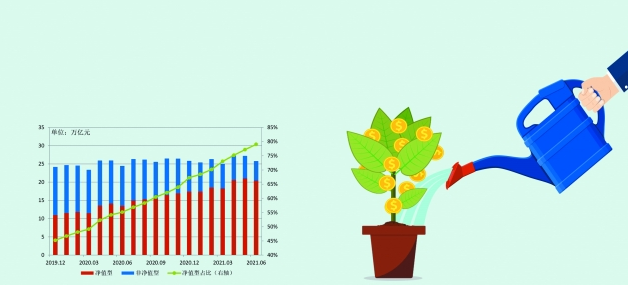

近两年,“固收+”产品规模实现了跃升,在孔宪政看来,未来发展空间依然非常广阔。“银行26万亿的理财市场面临净值化转型,即使其中只有10%的客户愿意接受一定的回撤,那也是2.6万亿的新增市场。目前大多数‘固收+’产品仍然以相对收益和排名为目标,根据Wind数据统计,市场上将波动率控制在3%以内,更适宜作为理财替代产品的二级债基数量仅有不到10%。因此未来绝对收益类‘固收+’产品的空间还很大。”

站在当前时点,谈及接下来的大类资产配置,李海涛表示,债券类资产整体表现优于权益资产,目前这一趋势仍然能维持,但是由于近期政策开始集中发声,今年四季度和明年一季度稳增长宽信用的措施和效果可期,未来将逐步切换股债的平衡性,并关注可能出现的股票总量情绪改善对债券类资产的冲击。

_____