聚鸣投资副总经理王文祥的投资履历颇为丰富且独特。他曾在大成基金担任研究总监,管理超百亿元的社保基金,也曾在东山精密担任投资总监,完成上市公司合计100亿元的一级半市场投资。去年6月,他带着对产业的深刻认知重返二级市场,加盟聚鸣投资。王文祥笑言这是赴约而来:“聚鸣的创始人刘晓龙是我师兄,我俩认识快20年了,价值观和理念都比较契合,一致看好泛科技和制造业,注重安全边际,追求具有确定性的成长机会。”

因为契合,所以并肩作战。加入聚鸣投资后,作为已经在制造业深耕14年的老将,王文祥对未来的投资方向想得非常清楚:“投资过程中离不开对时代的理解,因此要融入其中,找到有潜力的成长股。”

明时代之势 看好四个成长方向

做投资要从长期出发,远见者方能稳进。基于对时代发展主航道的理解,王文祥总结归纳出了四个5至10年维度看好的成长方向。一是重塑全球 20万亿元汽车市场的新能源车产业链。“我们梳理了三条发展主线,分别是电动化(目前)、智能化(未来5年)和网联化(未来10年)。在这过程中,中国企业有巨大机会重塑本土的汽车品牌、市场及供应链,并形成超大规模的终端网点优势。”

二是军民融合的航空产业链。不同于外界对军工板块研究难度大、透明度低的普遍认知,凭借长年的研究积累,王文祥练就了敏锐的嗅觉,善于抓住其中的投资线索。

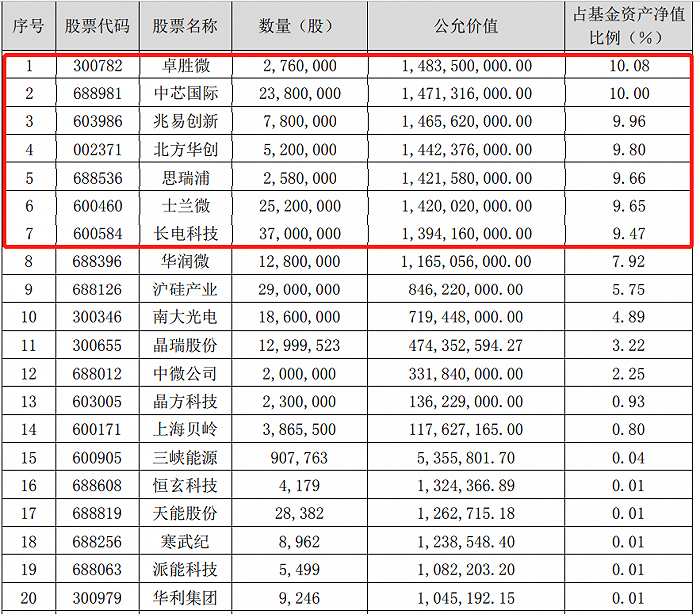

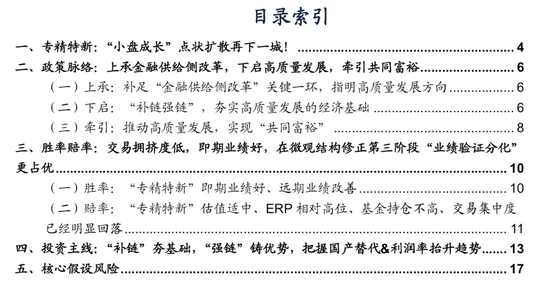

三是集成电路以及建立在硬核科技基础上的专精特新“小巨人”。我国集成电路市场规模庞大,其中包含大量成长股机会。专精特新“小巨人”经过了工信部等有关方面的严格评选,只有400家上市公司获得认证,它们是分布在制造业细分领域的隐形冠军,包括面板核心材料、机床核心装备等。

“去年下半年,资金聚集在少数头部公司,中小市值标的不受市场待见,市场风格演绎得比较极致。许多中盘和小盘成长股出现大幅调整,一些优质公司的市盈率在20倍附近,而3年复合增速在30%左右,我们对这类成长性确定的标的果断进行了布局。” 回顾那段时间的“不为所动”,王文祥将其定义为“小逆向投资”——不介入透支了3年业绩的核心资产,因此在很大程度上避免了净值的高位回撤。

不去人多的地方,坚守自己投资风格,王文祥成功享受到这波成长股行情。“我们中长期看好的方向里有不少投资机会让我很兴奋,很多行业的增长会随着新技术的突破而加快。”在他看来,中国经济的体量足够大,除了个别市场风格较为极致的年份,他的打法将始终有效。

优投资之术 三维度鉴别成长股

如何把握成长股投资机会?王文祥深入产业做研究,以二级市场的独特视角,形成了基于公开财报和研究求证的三维度考察法。

首先,特别重视上市公司的在建工程,尤其重视在建工程超过现有固定资产50%以上的公司,因为这表明企业在用真金白银下注未来。通过评估—调研求证—推演—研究求证—二级市场映射—估值提升等过程,找到投资制造业公司成长阶段的主要矛盾,以3年内可研究的视角去投资这类公司最具成长性的阶段。

其次,关注上市公司的研发费用(主要包括创新药和半导体这类轻资产公司)。其中,特别重视研发费超过利润30%以上的公司,重点分析存量产品利润构成、ROIC 的资本回报(过去产品研发资本化回报)等。

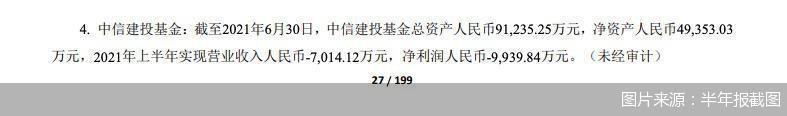

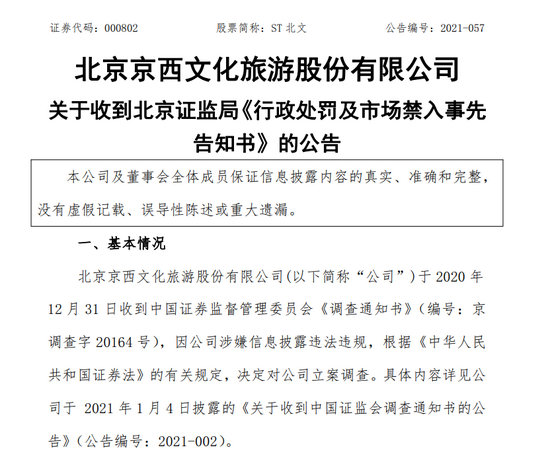

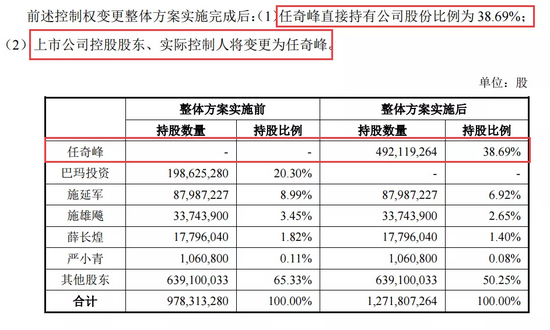

最后,理清财务报表出清的预期差。这是因为有些公司经历过收购、出售老资产等情况,财务报表会有大概半年到一年的混沌期。如果财务报表分析能力强,可以找到一些瑕不掩瑜的公司。总的来说,在出清过程中,公司股价会重新定位,而估值的介入点需要基金经理、研究员具有前瞻性的分析判断能力。

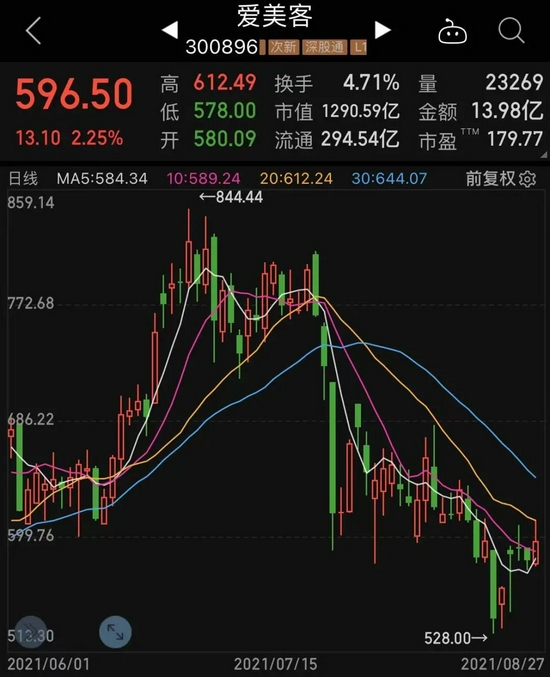

王文祥表示,会持续重点关注投资标的估值和业绩增速的匹配程度。“ 我注重任何阶段的风险收益比。如果股价透支了未来 2到3 年的业绩,就会逐步卖出。”