出品:大眼楼管

作者:肖恩

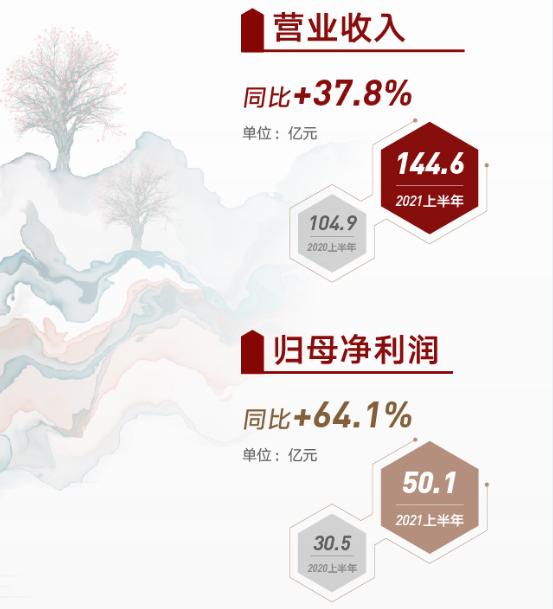

8月27日,金科地产集团股份有限公司(下称“金科”)发布的2021年中期业绩公告显示,报告期内金科实现营业收入439.7亿元,同比增长达45.1%,实现净利润48.66亿元,同比增长14.26%

今年是金科股份新五年高质量发展战略起航的第一年,公司抓紧去库存、调结构、降分销、抓回款,坚守利润底线,并确定了“一稳二降三提升”的经营策略,“一稳”指稳健发展;“二降”指降负债,降库存;“三提升”指提升核心竞争能力,提升资产运营能力和综合盈利能力。首份成绩亮相,彰显出金科主动优化财务结构,积极抢抓销售回款,充分重视现金安全。

经营稳健增长 多元业态均衡发展

在上半年房地产业务顺利结转和生活服务业务快速增长的基础上,金科实现营业收入439.7亿元,同比增长达45.1%。公司计划全年竣工面积2600万平方米,全年业绩有保障。

随着金科服务上市后的快速发展,相关生活服务业务半年度业绩快速攀升。营业收入25.86亿元,同比增长约88.8%,归母净利润5.3亿元,同比增长约80.3%。合约面积共计约3.15亿平方米,独立第三方占比约58.3%。

随着生活服务业务和其他业务占比持续提升,截止今年上半年,房地产业务占比降低至90.44%,业务更趋均衡。在多元化均衡发展方面,金科股份坚持“3+2H”战略,打造“服务+科技、服务+生态”循环,并布局文体旅产业、康养产业。

公司在科技产业稳步前行,产业园数量及产值不断增长,报告期内济宁、固安两个产业园区实现开园。此外,金科的商旅康养快速起步,金科中心、金科爱琴海、金WALK未来生活中心三大商业产品线明确,重塑金科商业IP。重庆、昆明、慈溪金科爱琴海商业项目实现更名运营;首个超大型城市综合体金科中心正式亮相。

抢抓销售回款 多元拿地城市能级显著提升

前瞻销售方面,上半年金科股份实现合同销售约1025亿元,同比增长约18.0%,实现销售回款约997亿元,回款比例高达97%。

在2018年以来,金科股份的合同销售量价齐升,半年规模从不足600亿增长至超千亿,销售均价从2018年上半年的8565元/平米,增长至今年上半年的10199元/平米。在综合布局及产品力提升的基础上,金科的销售溢价持续提升,预计将在后续的利润中得到体现。

下半年,金科股份可售货值较为充足,在销售旺季主要在下半年的情况下,金科股份有望在去年2232亿元销售成绩基础上,今年达成2500亿元的目标。

此外,从销售区域来看,华东、重庆、西南(不含重庆)、华中、华南地区的销售金额占比分别达到43%、20%、12%、11%和8%。销售占比(分区域):区域结构更趋合理。

报告期末,金科账面的合同负债达到1488.11亿元,相当于上半年房地产销售业务收入的3.74倍,为公司未来两年的业绩奠定了基础。

金科上半年一方面抢抓销售回款,另一方面也在持续优化土储布局。

报告期内,除公开市场拿地外,金科股份通过“地产+商业”、“地产+产业”、收并购等方式获取的土地计容建筑面积达到472万平方米,占比57%,拿地更加多元。累计新增土地购置金额达到354亿元,投资销售比控制在40%以内。

新增土地中二三线(含新一线)城市的土地储备,按计容建筑面积计算占比约92%,按土地购置金额计算占比超95%,在保证现金流安全的前提下有效补充了优质土地资源。拿地城市能级显著提升,平均楼面价仅为4240元/平方米,整体土地成本得到有效控制。

截至报告期末,金科股份总可售资源约7311万平方米,其中,重庆占比降至23.69%。在新一线及二线城市具有大量优质土储,有效覆盖企业高质量发展所需。

“三道红线”持续绿档 财务结构显著优化

金科股份始终致力于打造优质的平台,强化现金流安全、优化财务结构。公司的有息负债规模从2020年同期的1106.05亿元降至目前的941.44亿元,同比降幅超过160亿元。债务规模得到有效控制,其中一年内到期有息负债为268亿元,占比降至28.47%,债务结构显著优化。

同时,上半年金科的经营活动产生的现金流量净额25.14亿元,报告期末公司货币资金余额约370亿元。货币资金余额对短期有息负债覆盖更为充裕,金科股份净负债率降至77.08%,扣除合同负债后资产负债率降至69.55%,现金短债比达到1.38,“三道红线”指标实现零踩线,持续归为绿档,且指标呈现出持续优化的走势。

公司主体信用等级稳步提高,境内主流评级机构均给予AAA级,标普国际评级由B+跳级提高至BB-,穆迪国际评级由B1展望稳定提高至B1展望正面。

良好主体信用评级降低了公司的融资成本。报告期内,金科股份实现境内外各类标准化债券融资(含公司债、超短融、美元债、ABS、CMBS等)规模约百亿元,位居国内A股民营企业前列,成功发行首单CMBS(16.85亿元,成本6%/年,期限18年);成功发行美元债3.25亿美元,期限3年,票息6.85%,较上期成本降低超150个BP,为公司的可持续健康发展和现金流安全起到强力支撑。

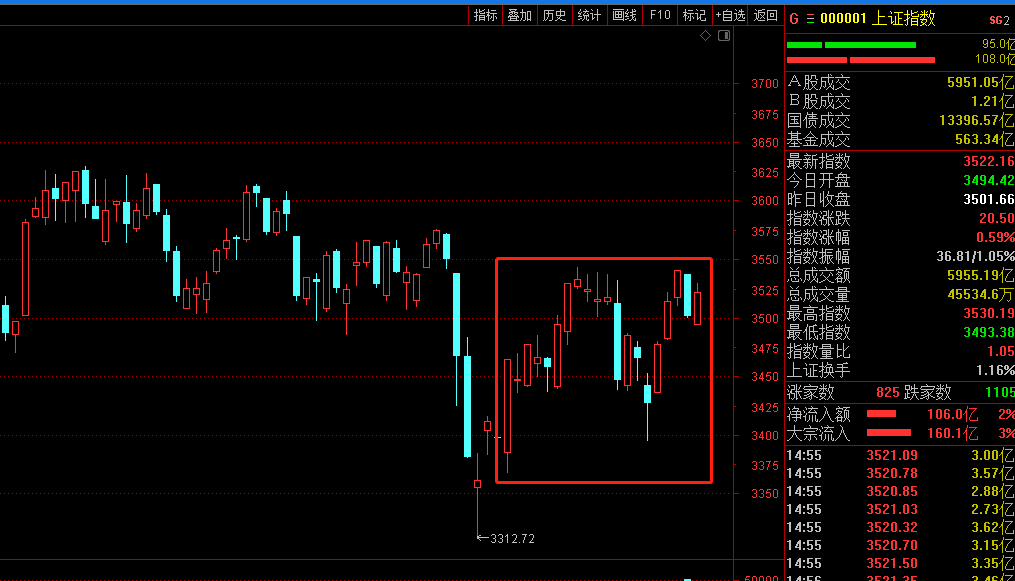

三大炒股神器免费领取!数量有限,先到先得>>