本报记者刘杨

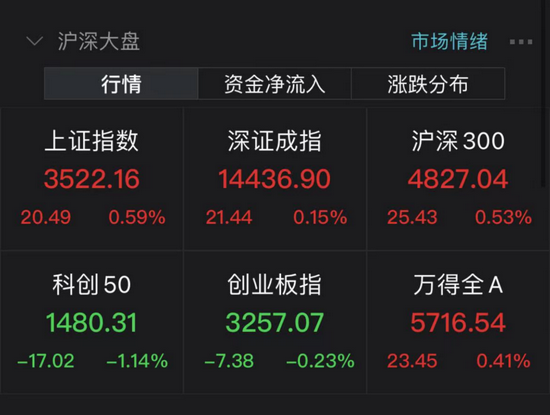

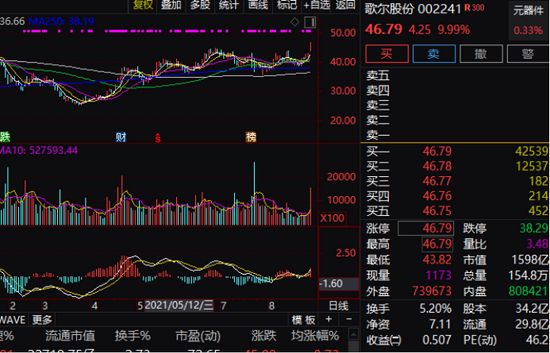

在需求扩张和政策支持的驱动下,上半年国内光伏产业呈现高景气度。数据显示,截至8月27日收盘,43家A股光伏上市公司披露2021年半年报。其中,20家公司上半年营收同比增幅超过50%,占比46.51%;19家公司上半年净利润同比增幅达100%(含)以上,占比44.19%。此外,40家光伏上市公司二季度营收环比增长,23家公司环比增幅超过20%。

业内人士认为,“双碳”背景下,光伏行业仍将保持较高增长速度,下半年国内光伏装机速度预计将会加快,这也对硅料企业产能提出更高要求。明年新增硅料产能的投放将会改善供需格局,影响价格,进而刺激终端需求爆发。

原材料价格上涨

由于硅料供需关系处于紧平衡状态,上半年硅料价格快速上涨,光伏产业呈现高景气度。Wind数据显示,今年上半年,上述43家光伏上市公司有40家实现营收增长,营收增速超过50%的公司有20家。

上半年,41家光伏上市公司实现盈利,仅珈伟新能、东方日升两家亏损。金晶科技、双良节能、上机数控、通威股份、福莱特、中环股份等19家公司实现净利翻倍。

毛利率方面,今年上半年产业链上游原材料价格的上涨对产业链下游企业的生产经营造成了不同程度的影响。上述43家上市公司中,毛利率为30%至60%的有20家,毛利率为10%至30%的有23家,只有东方日升1家毛利率低于10%。

东方日升表示,上半年公司主要原材料硅片、电池片的采购成本大幅提高,尤其是进入二季度以来硅片价格上涨速度加快,而光伏组件环节的成本压力向终端客户传导较慢且较难,使得主营业务毛利率大幅下降。

上游的硅料、硅片企业半年报表现十分靓丽。上半年,硅料供需失衡,导致硅料价格一路攀升。来自行业上游的多晶硅龙头企业大全能源半年报显示,公司上半年营收同比增长111.99%,净利润同比增长597.96%。全产业链布局的通威股份受多晶硅业务推动,净利润同比增速为193.5%。

单晶硅片生产商中环股份上半年实现营业收入176.4亿元,同比增长104.1%;实现净利润18.9亿元,同比增长160.6%。中环股份表示,公司作为210大尺寸硅片的倡导者和领导者,也是最早布局进行量产的企业,得益于G12的产销两旺,公司的盈利能力显著增强。

截至6月底,中环股份光伏材料年度总产能已提升至70GW,较2020年末提升超55%,产销规模同比提升110%。其中,G12产能已达到39GW,占比约56%。业内人士预计,2021年底公司将形成85GW硅片总产能,G12产能占比约60%;到2023年将实现135GW总产能,G12产能占比在80%以上。

下游需求旺盛

由于单晶硅业务规模扩大,上机数控上半年营收和净利润均同比大幅增长。上机数控上半年实现营业收入35.87亿元,同比增长231.08%,实现归母净利润8.49亿元,同比增长464.59%;基本每股收益3.21元,同比增长391.88%。公司的业绩增长主要因为下游需求旺盛。

上机数控表示,拓展单晶硅业务至今,公司产能利用率、产销率均维持在较高水平。截至6月末,公司的“5GW单晶硅生产项目”及“8GW单晶硅生产项目”均已全面达产,实际产能可达20GW。同时,公司新增的10GW单晶硅拉晶项目也按计划建设中。

业内人士表示,随着第四季度光伏行业传统旺季的到来,上机数控产品需求预计将进一步增加,有望带动公司全年业绩表现。

随着下游装机需求回暖,龙头硅料企业纷纷上马扩产。双良节能的多晶硅还原炉系统因占据市场份额首位,上半年公司已提前完成全年度订单目标。财务数据显示,上半年双良节能实现营收12.49亿元,同比增长69.2%;实现净利润1.02亿元,同比大增470.35%。公司表示,下半年将迎来更多数量更为集中的设备交付。

多家机构人士认为,下半年国内光伏装机速度预计将会加快,这也对硅料企业产能提出了更高的要求。今年以来,保利协鑫、通威股份、大全能源等硅料企业均发布了扩产计划。其中,大全能源在半年报中表示,将保持满负荷生产,全年产量预计8.3万-8.5万吨,并在未来三年保持年均50%左右的产能提速,2024年底将实现27万吨年产能。通威股份也在半年报中表示,公司将维持高速扩产,2021年底预计达到18万吨硅料产能,2022年底达到33万吨。

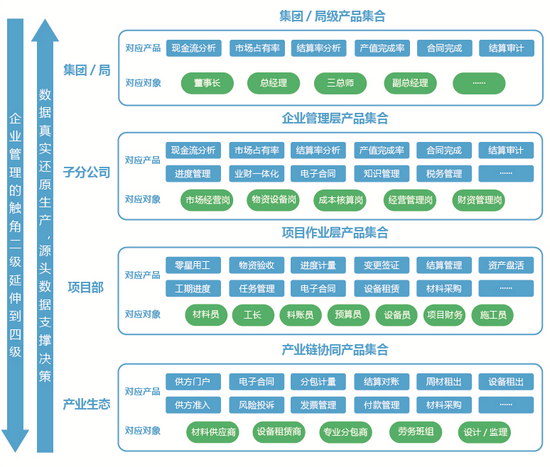

高景气度将持续

在“双碳”的背景下,光伏行业预计仍将保持较高的增长速度。根据中国光伏行业协会预测,2025年全球光伏新增装机将突破300GW,对应硅片产能需求超过380GW。而在供给端,2020年末行业内全部光伏单晶产能约为205GW,较2025年约380GW的需求存在较大缺口。

8月17日,国家能源局发布1-7月全国电力工业统计数据显示,光伏新增装机17.94GW。在上半年产业链价格高企的情况下,依旧实现高于去年同期484万千瓦的增长量。

山西证券认为,光伏发电已在多个国家及地区成为最便宜的发电来源,2021年将步入平价上网时代。在各国新能源政策的大力支持下,GW级光伏新兴市场不断涌现,光伏增长逐渐多元化。随着疫情逐步得到缓解,预计“十四五”期间国内年均光伏新增装机容量有望超70GW。

该机构建议关注垂直一体化组件龙头。2020年多晶硅及光伏玻璃价格涨幅较大,随着年底抢装的结束以及相关企业的扩产,多晶硅及光伏玻璃价格有望进入下行通道,从而释放组件端利润。国内市场容配比放开将加大组件需求,BIPV将成为组件业务增长新动能。在行业整合趋势下,市场份额逐步向头部企业集中。其中,垂直一体化布局的企业将获得更高的毛利。

长城证券研报指出,光伏产业链中游生存情况将有所好转。明年新增硅料产能的投放将会改善供需格局,影响价格,进而刺激终端需求爆发。同时,产业链各环节企业也在积极寻找降本途径,包括银浆、设备、组件焊接等多方面的创新。其中,异质结电池的产业化也将对产业链成本压力的释放做出重要贡献。

三大炒股神器免费领取!数量有限,先到先得>>