本报记者 易妍君 广州报道

近年来,公募基金愈发重视投研风控,极少出现投资个股比例违规的现象。

不过,受个股停牌、基金赎回等客观因素的影响,部分持有单只个股比例较高的基金,在一些特殊时点,还是会踩到“基金持有单一个股占比不得超过该基金资产净值10%”的红线。

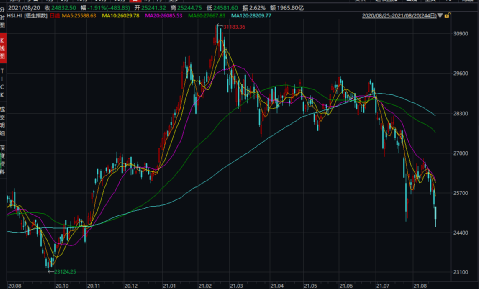

《中国经营报》记者注意到,截至二季度末,多只主动权益类基金持有宁德时代(300750.SZ)的比例(个股占基金资产净值比)超过10%;同时,部分重仓海康威视(002415.SZ)、汇川技术(300124.SZ)、隆基股份(601012.SH)的基金也存在类似情形。另外,单只基金持股集中度较高的现象依然存在。

值得注意的是,若单只基金持股集中度较高,或引发风险事件,给投资者带来损失。

事实上,近期监管方面也比较关注基金公司投资研究合规风险。深圳证监局在2021第5期《证券期货机构监管通讯》中提到,(辖区内)个别基金公司投资集中度管控粗放,并提醒了相关风险。

基金重仓股踩“红线”

可以看到,单只基金持有单一个股比例“超标”的现象,大多与基金重仓股有关。

记者统计公开数据发现,截至二季度末,有32只主动权益类基金持有的宁德时代比例超过各只基金资产净值的10%,其中,最高的持股比例为11.00%;持有海康威视的中金精选A、安信工业4.0沪港深A等4只基金,持股比例均超过10%;国投瑞银新能源A、融通行业景气A、融通产业趋势精选两年等5只基金持有的汇川技术在各只基金资产净值中的占比也都超过10%。

以基金公司为观察维度,个别公司旗下多只基金都存在“超标”持股的情况。根据公开数据,截至二季度末,东方红启阳三年持有A、东方红启盛三年持有A、东方红启恒三年持有A、东方红启航三年持有A、东方红启东三年、东方红鼎元三个月定开、东方红启程三年均重仓持有宁德时代;同时,宁德时代在这7只基金资产净值中的占比分别为11.00%、10.98%、10.65%、10.59%、10.58%、10.52%以及10.49%。

截至二季度末,东方红睿丰、东方红中国优势持有的海康威视占比也分别超过10%,东方红优势精选持有的海康威视占比则达到了9.88%。

对此,东方红资管有关人士表示,我司基金的运作严格遵循法律法规及基金合同的约定。上述涉及的二季度末相关产品持仓比例超10%为市值波动造成的被动超标。“我司具有严格、完善的风险控制系统,并且在实际业务的开展中遵照相关法律法规和基金合同约定进行执行。”

另外,截至二季度末,嘉合锦程价值精选、嘉合稳健增长A、嘉合锦创优势精选分别重仓持有隆基股份,且持股比例均超过10%。其中,嘉合锦程价值精选持有的隆基股份在该基金资产净值的占比达到11.12%。

需要提及的是,按照《公开募集证券投资基金运作管理办法》的规定,因证券市场波动、上市公司合并、基金规模变动等基金管理人之外的因素致使基金投资不符合规定的比例或者基金合同约定的投资比例的,基金管理人应当在十个交易日内进行调整。

而上述基金持仓情况为今年二季度末的数据,这些基金如若在十个交易日内将相应个股的持股比例调至10%以下,仍然属于合规操作。

天相投顾高级基金研究员杨佳星解释,单只基金持有单一个股的占比超过10%这一情况,经常发生在一些短期内大幅上涨的公募基金重仓个股上,遇到这种情况,基金公司会及时启动风控机制,将上述个股的持仓比例降低至基金净资产的10%以内,以符合监管和基金合同的要求。

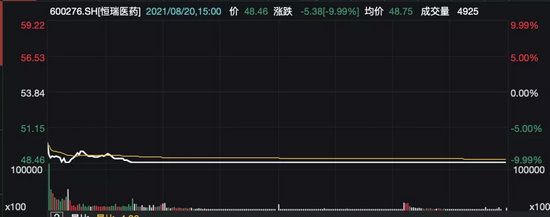

另有资深业内人士向记者指出,基金持有的重仓股如果短时内快速上涨,从保护投资者利益的角度来说,当个股涨停时,如果为了降低持股比例而立马卖掉也不合适。

客观来看,基金重仓的个股涨幅较大可以带来丰厚的投资收益,但持有单一个股的比例较高,也会加大基金的波动风险。

高集中度引发流动性风险

与此同时,记者注意到,二季度末持单只个股比例超10%“红线”的主动权益类基金中,部分基金的持股集中度较高。

一方面,一些基金同时对同一赛道多只个股的持股比例较高。例如,单只基金的前三大(甚至更多)重仓股,在基金资产净值中的占比均超过9%,且集中在某一两个行业。杨佳星分析,这类基金的持股集中度相对较高,基金净值表现可能会出现相对较大的波动,因为未能做到有效分散,所以个股的波动对基金的影响会放大。

他进一步指出,虽然这并不一定会造成额外的风险(因为具体还需要看基金重仓的这几只个股是否为高波动标的),但可以看出的是这类基金较其他同主题、同风格基金的风险会略高,因此投资者投资这类基金之前需要对风险有更清晰准确的评估。

另一方面,也可以看到,单只基金前十大重仓股在基金资产净值中占比超过80%的情况。根据Wind数据统计,截至二季度末,全市场共有11只偏股混合型基金和15只灵活配置型基金的前十大重仓股占比超过80%。

在杨佳星看来,若单只基金前十大重仓股占比超过80%,可以认定为持股集中度较高的基金。

这类基金的收益率、波动率都有可能表现出极端的特征。“如果持股的风格、行业集中度同样较高的话,在结构性市场中,业绩表现可能走向非常突出和非常落后的两个极端,而在市场整体上涨和整体回调时也会表现出超越市场上涨/下跌的净值表现。通常来说,这类基金表现出的波动率是远高于市场平均水平的,至于是回撤还是收益率高于市场水平,则要看基金持有的重仓行业、风格是否属于市场热点。”杨佳星解释。

他举例说,今年重仓消费的基金和重仓新能源的基金就是两个较为极端的情况,部分重仓上述两个板块的基金就出现了远超市场平均水平的波动率。因此,这类基金的市场风险、行业风险较高。“此外,如果基金规模过大,高集中度还可能会带来流动性的风险,其调仓过程中所引发的个股买卖‘冲击成本’也会远高于持股集中度相对较低的基金。”他补充说。

牢守合规底线

从另一个维度来看,基金经理对持股集中度的理解并不相同,而不同基金公司对基金经理持股集中度的管理也存在一定差异。

一位大型基金公司内部人士告诉记者,各个基金经理风格不一样,各家基金公司投委会可能会给予一定的指导,比如希望持仓不要超过多少,“这些可能是内部沟通,不会明文规定,属于投委会集体讨论,在内部提供一些建议。比如,当市场环境发生变化,投委会做出一个基础判断,建议基金经理在整体仓位上加仓或减仓,会有一些倾向性,但最终基金经理还是有自主决策权。”

值得一提的是,近期,就有地方证监局提出了辖区内基金公司对投资集中度管控粗放的问题。

近日,深圳证监局披露了最新一期《证券期货机构监管通讯》。该通讯在风险警示章节,提及了“基金公司投资研究合规风险”。根据通讯内容,深圳证监局在日常监管中关注到,个别基金公司在投资决策合规管控方面存在缺失,并具体提到了四个方面的问题。

其中,第三个问题即基金公司“投资集中度管控粗放,公司未根据股票库类别赋予基金经理差异化的股票投资比例权限;对基金经理投资于单只股票的比例上限均设置为9.5%,极易引发投资集中度过高的风险。

深圳证监局认为,这四方面的情况暴露出个别公司投资决策机制不健全,亟待进一步提升合规管控水平和能力。并提醒,各公司应高度重视,切实加强投资交易管控,牢牢守住合规底线。

目前来看,行业内对于投资集中度并无明确限制,但出于风险把控的考量,分散投资仍然是市场主流。

上述资深业内人士向记者指出,公募基金的核心价值在于分散投资,从理性角度来看,押注式投资并不可取,因为绝大部分普通投资者承担不起投资失败的风险。 “市场上不存在永恒的信仰,即使是受到追捧的好公司,当它的估值变高,也会带来较大的波动。换言之,基金即使投资的都是好公司,但如果集中度过高,也会带来较大的波动风险。”

该人士提到,目前市场对基金产品的评价是以结果论英雄,在特定的市场行情下,投资集中度高的基金能够收获不错的投资收益,但从分散投资的角度来看,集中投资也会带来较大风险,投资者需要警惕。他认为,分散投资也好,集中投资也罢,关键在于投资者愿意接受哪一种风格。在投资者充分了解产品持股偏好的前提下,集中式投资也不存在问题。