未来五年A股预期回报率高于美股!首家纯外资公募这样看中国市场投资机会

王彭

这一次,“狼”真的来了!全球资管巨头贝莱德旗下首只中国公募产品——贝莱德中国新视野混合基金日前正式获批。这意味着,首只由外资公募基金公司管理的公募基金即将面向市场公开发行。

这只产品有何与众不同之处?会采用怎样的投资策略,哪些板块最受关注?外资机构究竟怎样看待中国市场的投资机会?今日,贝莱德基金投资总监陆文杰和基金经理唐华为投资者揭晓了答案。

首家纯外资公募首只基金获批

作为第一家获批成立的外资独资公募基金,贝莱德基金于今年6月在上海正式开业;7月份,贝莱德基金上报了第一只公募产品——贝莱德中国新视野混合基金;8月16日,贝莱德方面宣布,该基金已于8月6日正式获批。

中国证券投资基金业协会的数据显示,截至8月18日,贝莱德基金已有高管5名,员工45名,其中43人获得基金从业资格。尽管首只公募产品刚刚获批,但贝莱德实际上已深耕中国市场超过15年。在中国资管行业对外开放的每个阶段,贝莱德作为行业巨擘均第一批表示意向、提交申请。

早在2015年,贝莱德便在上海成立贝莱德海外投资基金管理(上海)有限公司,获得合格境内有限合伙人(QDLP)资格;2017年12月,贝莱德投资管理(上海)有限公司在中国证券投资基金业协会登记,成为私募证券投资基金管理人;2018至2019年,贝莱德相继发行多只私募产品;2020年4月1日,中国全面放开基金公司外资股比限制的当天,贝莱德提交了在中国设立公募基金管理公司的申请。

贝莱德基金投资总监陆文杰认为,中国市场对外资的吸引力主要体现在四个方面:

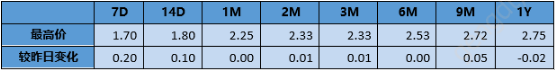

第一,中国市场高收益、高波动性的特点,对进取且风险承受力较高的投资者具有天然吸引力。根据贝莱德智库的测算,未来5年A股的预期回报率约为7-8%,高出美股的6%左右。“虽然高收益也同时意味着高波动性,但通过风险管理、资产配置手段,我们可以在控制风险的情况下,捕捉最大化收益。”陆文杰称。

第二,中国市场相较于全球的差异化,能够分散风险。虽然中国市场自身的波动性较高,但相较于全球,中国具有差异性且政策和市场周期不同步,如果将其放在全球资产配置组合中,能起到较强分散风险的作用。

第三,全球化重塑背景下,中国地位日益凸显。

第四,面对同样的中国投资标的,海外投资者与中国本土投资者之间可能存在较大的认知差。

聚焦五大投资方向

值得注意的是,尽管在全球范围内拥有强大的指数投资版图,贝莱德此次在中国发行的首只公募产品却是一只主动权益基金。

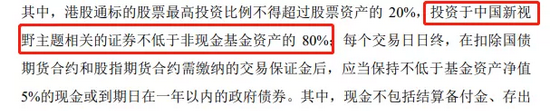

贝莱德中国新视野混合基金的基金合同显示,股票及存托凭证投资占基金资产的比例为60%-95%,此外,基金还有不超过20%比例的资产可投资港股通标的。

目前,贝莱德中国新视野基金的销售机构包括:中国建设银行、交通银行、平安银行、中信证券、东方证券、华泰证券、申万宏源证券、海通证券和国信证券。

据了解,贝莱德中国新视野混合基金的基金经理唐华拥有16年A股投研经验。从投资风格来看,唐华表示,其追求的是风险调整后的收益率最大化,而不是短期的最大化收益率。在投资理念上,他追求高质量、稳健、可持续的增长。

“我们致力于寻找跨越行业周期、有长期成长潜力,并具备优秀管理层的公司。A股有四千多家上市企业,但是能做到上面几点的公司并不多。但同时我们也会将行业和投资风格作适度分散化,让这一组合在不同的市场风格环境下都会有不错的表现,从而提升客户的持基体验。”唐华称。

在基金构建方面,唐华主要考量两点:首先,希望通过价值发现,在股票基本面发生好转时,在市场主流观点达成一致前发现并捕捉投资机会;其次,当市场情绪日渐火热时,他会通过各个因子分析受市场关注的板块是否已经到了非理性的地步,并通过自身的估值纪律,防止投资组合遭受较大损失。

具体投资方向上,唐华表示,将从全球大视野着眼,关注时代变局,聚焦来自新能源、泛消费、数字化革命、养老、产业创新升级的五大增长新动力。

贝莱德今年以来的调研活动或许也有一定参考价值。一般来说,机构参与调研表明这只股票在机构研究范围内,但并非调研就一定会买入该股票。东方财富Choice数据显示,今年以来,贝莱德集团旗下多个实体现身A股上市公司调研活动。其中, 传音控股、拓邦股份、歌尔股份等股票均获得多次调研。

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>