3个月同一个基金经理旗下的产品,收益能相差多长?

10个百分点?20个百分点?30个百分点?

答案是超过90个百分点。

最近最受基民追捧的是三个月收益翻倍的基金经理崔宸龙(他旗下的两只基金也是今年以来基金收益榜第一第二名),其旗下基金收益出现明显分化。

在不到3个月时间(注:以下选取其重仓的新能源涨幅最高的5月12日-8月6日,下同),崔宸龙管理的前海开源新经济A、前海开源公用事业回报皆实现了收益翻倍,这两只基金分别大涨102.35%、102.31%。

与之形成鲜明对比的是,同期(5月12日-8月6日),崔宸龙、王霞管理的前海开源沪港深非周期A收益仅为7.95%。

简单来计算,在不到三个月时间(5月12日-8月6日),崔宸龙管理的基金收益首尾最大相差94个百分点。

21世纪经济报道记者注意到,这种同一个基金经理的产品收益“两极分化”的现象出现在多位基金经理身上。

这是怎样的魔幻现实。

实际上,在现实中,同一个基金经理管理的不同产品收益也会有所不同,只不过差距不太明显。

那么,投资同一基金经理是不是也要选产品?

到底该怎么在一位基金经理旗下选出对的产品?

三个月收益翻倍的基金

最近市场上最受关注的基金经理是崔宸龙,因为他管理的基金最近三个月涨幅最猛,据媒体报道,这种涨幅刷新了最快的翻倍纪录。

公开资料显示,他的投资经理年限仅为一年多。他在2020年才成为基金经理,目前管理4只基金,在管规模为42亿元。

崔宸龙管理的涨幅最大的前海开源新经济A,它成立于2014年8月20日,是一只灵活配置型基金,崔宸龙是2020年10月底才开始管理该基金。

自崔宸龙接管基金以来,他2020年底把十大重仓股全部换了,投资方向主要转向新能源。

到了2021年一季度,崔宸龙几乎没有调整重仓股,此前的十大重仓股保留了九只,新增一只第十大重仓股比亚迪,比亚迪在2020年四季度末已排名该基金第十三大重仓股。

但适逢A股春节后大回调,前海开源新经济A也遭遇滑铁卢,今年一季度大跌8.35%。

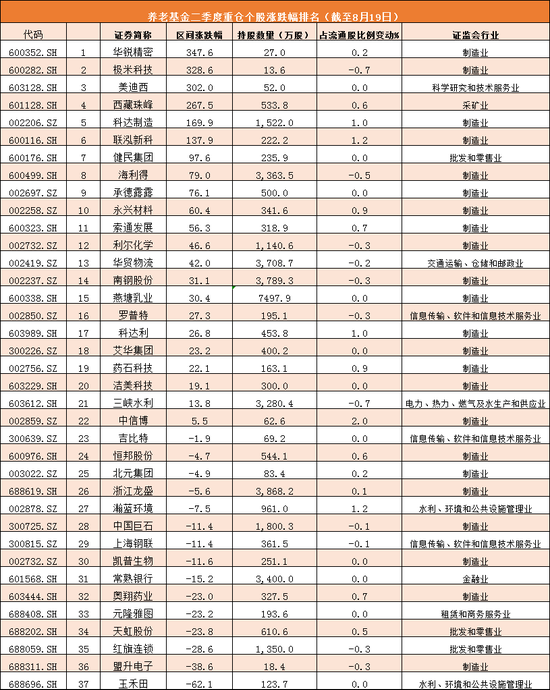

到了二季度,崔宸龙仍然坚持投资新能源方向,前十大重仓股全部是新能源股票,包括亿纬锂能(300014.SZ)、鹏辉能源(300438.SZ)、比亚迪(002594.SZ)等。

二季度,崔宸龙管理的前海开源新经济十大重仓股只做了小调整。新进3只,分别是宁德时代、法拉电子、融捷股份,代替永兴材料(002756.SZ)、诺德股份(600110.SH)、振华科技(000733.SZ)。

前海开源新经济A基金持股很集中,十大重仓股占基金净值比达64.39%。今年二季度股票占基金总资产的76.96%。

值得一提的是,在前海开源新经济A三个月收益翻倍的背后,是新能源股的大涨。崔宸龙抓住了这一波新能源大涨的机会,十大重仓股全部押在新能源股票上。

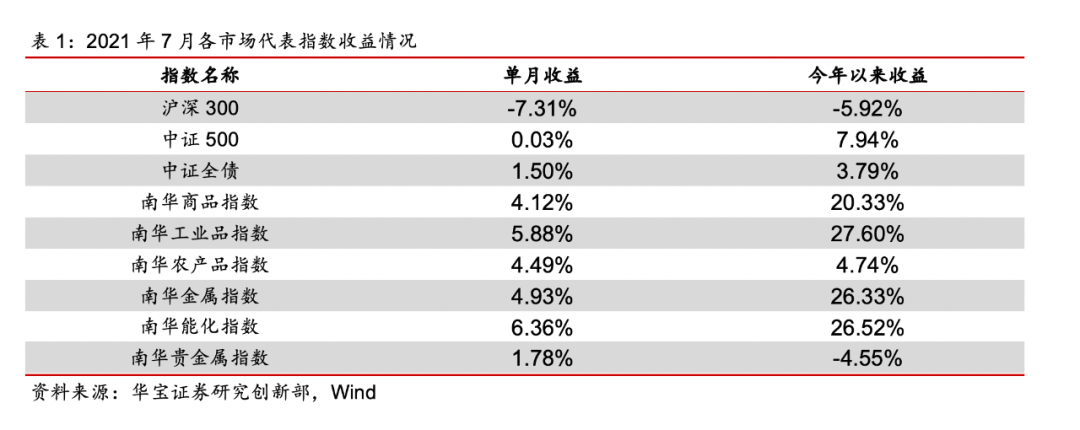

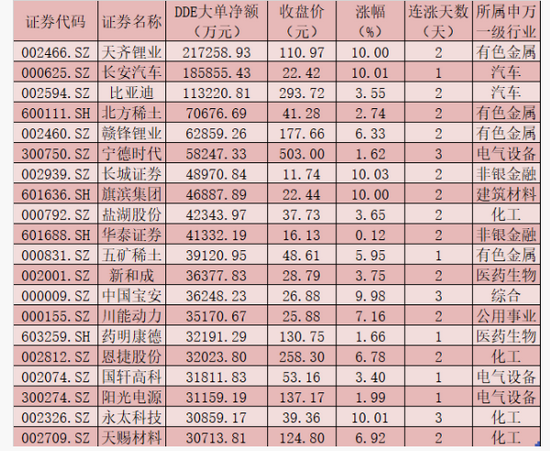

而自5月以来,新能源板块暴涨。在不到三个月时间(5月12日-8月6日)新能源(000941.CSI)指数大涨55.90%。

另一只崔宸龙管理的前海开源公用事业基金,与前海开源新经济A的重仓股相似。

崔宸龙在2020年7月接手该基金,与前海开源新经济A的路径也基本一样。

差别主要在于这是一只普通股票型基金,而前海开源新经济A是一只灵活配置型基金,它们对基金仓位要求不同,前海开源公用事业股票仓位要占基金总资产的80%以上。

对于重仓新能源,崔宸龙在二季报中解释,“整个人类社会目前处于能源革命的重大转折点上,光伏和锂电池作为能源革命的生产端和应用端的代表,在此重大历史机遇面前,具有巨大的成长空间,因此我们坚定看好围绕人类社会能源革命这一核心主线的投资机遇。”

涨幅小的基金

与前海开源新经济A、前海开源公用事业的短期内收益冲高相反,崔宸龙管理的前海开源沪港深非周期A类、C类份额。

在最近三个月(5月12日-8月6日)其回报仅为7.95%、7.88%,同类排名在50%分位上下。

拉长时间来看,截至8月17日,前海开源沪港深非周期A类、C类今年以来的回报分别为-9.96%、-10.11%,同类基金排名后十分之一。

至于崔宸龙管理的前海开源沪港深智慧,虽然Wind数据显示,业绩在其任内为-6.82%,但他接手不到2个月,在此不做讨论。

崔宸龙、王霞从2020年7月20日从前任基金经理史程手中接手前海开源沪港深非周期,以双基金经理模式管理。

前海开源沪港深非周期是一只普通股票型基金,崔宸龙、王霞在接手前海开源沪港深非周期之后,把贵州茅台、五粮液、蒙牛乳业、华润啤酒、高鑫零售等消费股剔除出2020年三季度的十大重仓股,代之以新能源的信义光能、福莱特玻璃,医药类的思摩尔国际、药明康德。

此后,崔宸龙沿袭了这种布局方向,到今年二季度末主要布局了港股市场中的互联网、医药、消费等细分行业。

值得一提的是,前海开源沪港深非周期的十大重仓股中有9只港股,仅有一只A股光伏主题的晶澳科技(002459.SZ)。

具体来看,二季度末,前海开源沪港深非周期的十大重仓股分别为:腾讯控股(0700.HK)、药明康德(2359.HK)、方达控股(1521.HK)等。

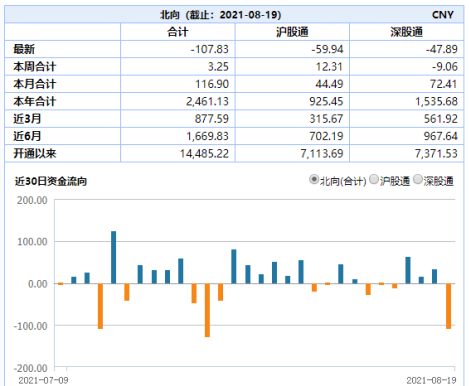

整体来看,港股今年表现弱于A股。截至8月19日,年初以来恒生指数下跌7%,前海开源沪港深非周期重仓的腾讯控股、泰格医药、思摩尔国际等跌幅超过25%。

最近三个月(5月12日-8月6日),前海开源沪港深非周期重仓股中跌幅较多的是腾讯控股-22.18%、思摩尔国际-23.42%、青岛啤酒股份-15.65%。

崔宸龙、王霞在二季报中表示,整体投资思路依然会聚焦于具有全球竞争力和中国竞争力的企业,包括部分在A股市场未上市而不能购买的标的,以充分发挥港股市场的独有优势。

总体来看,拉长至今年来看,截至8月18日,今年以来,崔宸龙管理前海开源新经济A、前海开源公用事业、前海开源沪港深非周期A、前海开源沪港深非周期C的收益分别为75.62%、75.48%、-9.96%、-10.11%,首尾相差86个百分点。

崔宸龙基金收益的两极化,或与其投资方向和地域有关。

前海开源新经济A、前海开源公用事业投资A股,重仓股全部集中在新能源股。

前海开源沪港深非周期的重仓股几乎是清一色的港股,主要投资于互联网、医药。今年港股表现不如A股,而互联网反垄断、医药股估值回调等使前海开源沪港深非周期的收益不太理想。

并非个案

崔宸龙管理的不同基金在三个月内出现了超90个百分点的收益差距。

这并非个案,事实上,市场上有不少基金经理同样出现了“业绩两极分化”的现象。

比如,曾国富旗下的信达澳银新能源精选投资于新能源产业,今年5月份成立以来收益48.03%;信达澳银消费优选投资于大消费,今年以来收益-10.14%。

再比如,刘江旗下的汇添富医疗服务全部投资于A股,今年以来的收益15.37%;汇添富全球医疗人民币投资于A股、港股、美股三地市场,今年以来的收益40.96%。

连明星基金经理也有一样的问题,大家所熟知的顶流基金经理张坤。

二季度时,张坤管理的易方达亚洲精选收益垫底,期间收益为-9.79%,而其管理的另一只基金易方达优质企业三年持有的收益为10.62%。

也就是说在二季度的三个月里,张坤管理的这两只基金的首尾收益相差20个百分点。

究竟是什么导致了同一个基金经理出现了业绩的两极分化?

格上旗下金樟投资研究员岳坤中向记者表示,同基金经理旗下基金产品收益差别大的可能原因有四个,一是新产品会有建仓期,成立初期会不断积累安全垫,收益可能不会有老产品进攻性那么强;二是股票仓位不同,偏股型和偏债型的基金对股票的仓位要求不同;三是投资的板块不同,如信达澳银基金的基金经理曾国富投资于新能源和投资于大消费的两只基金收益就存在明显区别;四是投资地域不同,如汇添富基金刘江投资于医药的A股和全球的两只基金收益差距也很明显。

除了上述原因之外,私募排排网财富管理合伙人姚旭升表示,产品规模也会造成业绩差异,资金越大管理难度越大,不容易做高收益。此外,基金经理参与管理的产品如果数量较多,人的精力是有限的,基金经理会把更多的投研力量放在自己的主力产品上,这只主力产品的表现往往也会更优秀。

而安爵资产董事长刘岩认为,不排除有基金经理受到业绩排名压力,不同基金押注不同赛道的原因。比如现在有同一基金经理旗下的基金收益差别很大,有的产品收益很好,有的产品收益很低,就可能是这种情况造成的。

“业内显然长期有基金经理为了赌业绩而进行风格漂移,押注不同组合的情况。这种基金经理还是要回避或拉黑。”玄甲金融CEO林佳义建议。

林佳义指出,选基金归根到底还是选人,看投资逻辑,并穿透持仓进行验证。找到好的基金经理,可以对其进行一定仓位的配置并定投。

格上旗下金樟投资研究员岳坤中认为,投资同一基金经理也要选产品。他建议投资者购买基金时,可以考虑基金产品投资范围广、成立时间长、基金规模适中、分年度业绩保持在前四分位水平,且在基金经理擅长领域投资的基金产品。

(作者:庞华玮 编辑:李新江)