分析师:程靖斐 (执业证书编号:S0890517060001)

分析师:张青(执业证书编号:S0890516100001)

1. 市场回顾

1.1. 政策与新闻

私募基金上半年平均收益率7.25% 超七成产品实现正收益

私募基金上半年业绩出炉。《证券日报》记者根据私募排排网最新发布数据了解到,截至6月底,成立满6个月有业绩收录的私募证券基金总量近2.26万只,上半年平均收益率为7.25%,其中,72.52%的产品实现正收益,业绩首尾相差达630.60%。私募人士表示,今年A股延续结构性行情,但各板块分化严重,多数证券类私募基金由于策略不同,导致业绩呈现出较大差异。

按照私募基金八大策略分类来看,上半年事件驱动以8.22%的平均收益率居首,其次是股票多头,以8.02%的平均收益率居第2名。此外,复合、宏观和固收三个策略,平均收益率取得了6%以上的成绩,而组合策略和期货策略排名靠后,量化对冲以不足5%的平均收益率排名垫底。

虽然上半年大宗商品呈现出较多的投资机会,尤其是部分龙头商品更是创出了阶段性新高,但管理期货策略则表现一般。具体来看,在有业绩收录的1536只产品中,上半年的平均收益率仅为5.6%,最高收益为454.16%,最低位-45.04%,正收益占比仅为66.85%。

在经历近两年高速发展后,量化私募和产品数量都有了较大提升,但从上半年的八大策略对比来看,表现一般。私募排排网数据显示,在有业绩收录的1177只量化对冲产品中,平均收益率仅为4.73%,最高收益率为87.75%,最低达-61.77%,但正收益占比则保持在八成以上,为84.48%。

在发布的正收益率产品排名中,未发现百亿元级私募相关产品跻身百强名单中,不少百亿元级私募旗下相关产品上半年收益率均不足10%,更有产品未能出现在正收益率排名中。上半年虽然A股大盘指数表现平平,但A股走势犹如“过山车”,市场风格呈现出剧烈波动,从年初的大盘成长风格到颠覆性转换和抱团分化,直到年中才转换到新能源、医药生物、国产芯片等板块强势回归。因此能够把握确定性投资机会很少,这也是不少老牌私募未能取得较好成绩的原因之一。

(证券日报,2021-07-12)

年内近700家注销 18万亿私募规范提速

中基协最新数据显示,截至2021年6月末,存续私募基金管理人24476家,较上月增加49家,环比增长0.20%;管理基金数量108848只,较上月增加2503只,环比增长2.35%;管理基金规模17.89万亿元,较上月增加652.58亿元,环比增长0.37%。该机构今年年初发布的数据显示,截至去年12月底,存续登记私募基金管理人共有24561家,存续备案私募基金为96852只,管理基金规模达15.97万亿元。

《经济参考报》记者根据地方证监局网站初步统计发现,今年以来有37家私募基金被采取行政监管措施或收到行政处罚决定书,其中,北京、深圳分别有14家和10家。从违规事由看,向非合格投资者募集资金行为、私募基金产品募集完成后未在中国证券投资基金业协会办理备案手续、未按照合同约定及相关规定向投资者披露信息等现象。

近年来,监管层不断探索如何完善私募行业监管体系,加大对私募基金管理人的检查力度。证监会今年1月正式发布《关于加强私募投资基金监管的若干规定》,重点规范私募基金管理人名称、经营范围,优化对集团化私募基金管理人监管等,形成了私募基金管理人及从业人员等主体的“十不得”禁止性要求。此后,中基协相继发布了《关于适用中国证监会有关事项的通知》等文件。

私募投资基金管理暂行条例也在加快制定。中办、国办日前印发的《关于依法从严打击证券违法活动的意见》指出,强化私募违法行为的法律责任。加大对私募领域非法集资、私募基金管理人及其从业人员侵占或挪用基金财产等行为的刑事打击力度。加快制定私募投资基金管理暂行条例,对创业投资企业和创业投资管理企业实行差异化监管和行业自律。

业内人士指出,尽管私募基金规模屡创新高,但基金管理人并没有显著增加。记者统计发现,截至7月9日,今年已有687家私募管理人机构注销,其中375家为“协会注销”,即因纪律处分、异常经营及失联等情形被协会注销的机构。此外,去年中基协配合证监会全面深入摸排私募基金行业风险,完成1457家私募基金管理人、12家证券期货经营机构的现场或非现场检查。通过失联及异常经营注销制度,清退602家私募机构。进一步完善常态化退出机制,加强与行政、司法协同合作,推动出清“伪私募”“乱私募”。

(经济参考报,2021-07-12)

1.2. 市场行情

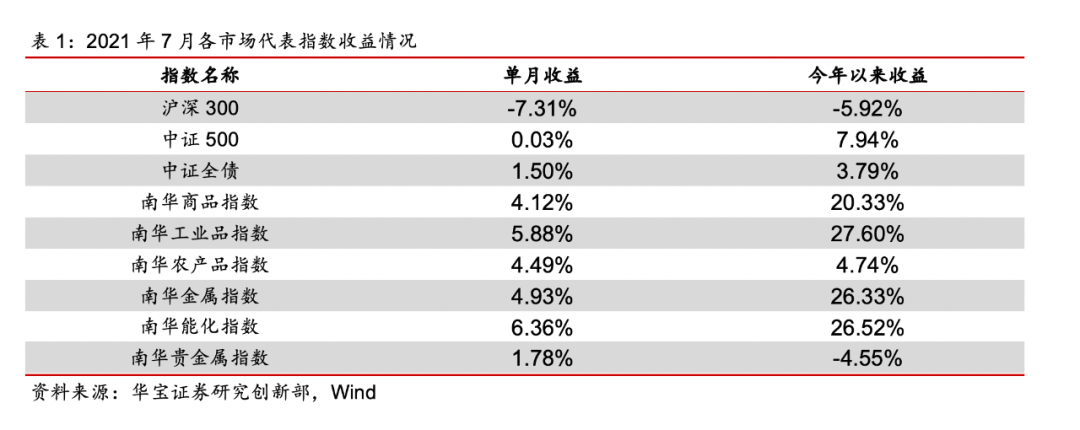

全文观察期自2021年7月1日至2021年7月31日。

2. 私募概览

2.1. 分策略业绩统计

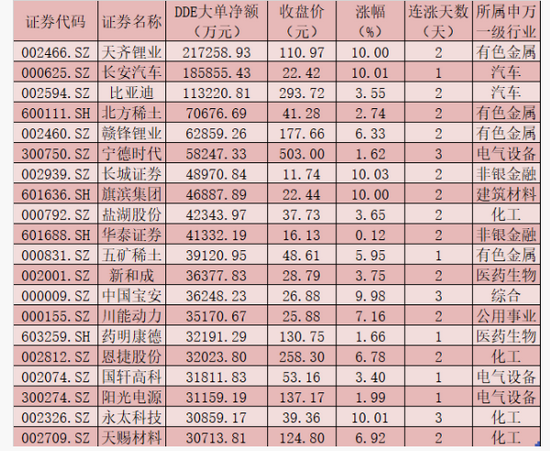

对于A股市场,7月份最后一周市场出现较大波动。风格上来看,7月价值风格下跌较多(7月价值风格指数下跌8.24%),小盘成长股表现突出(月涨幅4.58%)。7月整体依然是高景气度方向表现较好,体现在风格上是以新能源和芯片半导体光伏为代表的成长版块,以及相关上游的钴锂周期版块表现较好。受政策打压的消费和金融板块则明显走弱。从行业涨跌幅来看,7月份中信一级行业呈现明显的分化特征,涨幅领先的包括有:有色金属(30.91%)、钢铁(17.58%)、电力设备及新能源(9.69%),电子、基础化工、国防军工涨幅均超5%,领跌的包括有:消费者服务、食品饮料、农林牧渔、综合金融、传媒、房地产、交通运输、医药等,跌幅均超过10%。

债券市场方面,7月份,债券市场整体走牛,利率债收益率曲线呈现平坦化下行。以国债为例,各期限的收益率均有所下行,一年期下行幅度最大,下行近30bp,长端利率方面,7年期和10年期分别下行27bp和24bp。长端国开债与国债的利差呈现出下行趋势,反映出交易盘相比配置盘力量持续走强。

商品市场方面,7月份商品市场的表现出明显的分化特征:能化板块均呈现出明显的上涨趋势,国内定价品种表现突出,涨幅高于国际定价品种。工业金属板块方面,国内定价品种螺纹钢和热轧卷板明显上涨。国际定价品种涨跌不同,铁矿石跌幅较大,铜、铝、锌、铅均呈现上涨态势。贵金属涨跌不同,在美元走弱背景下,黄金价格上涨,白银价格则出现下跌。农产品涨跌幅区别较大,玉米跌幅较大,大豆跌幅较小,小麦出现上涨。

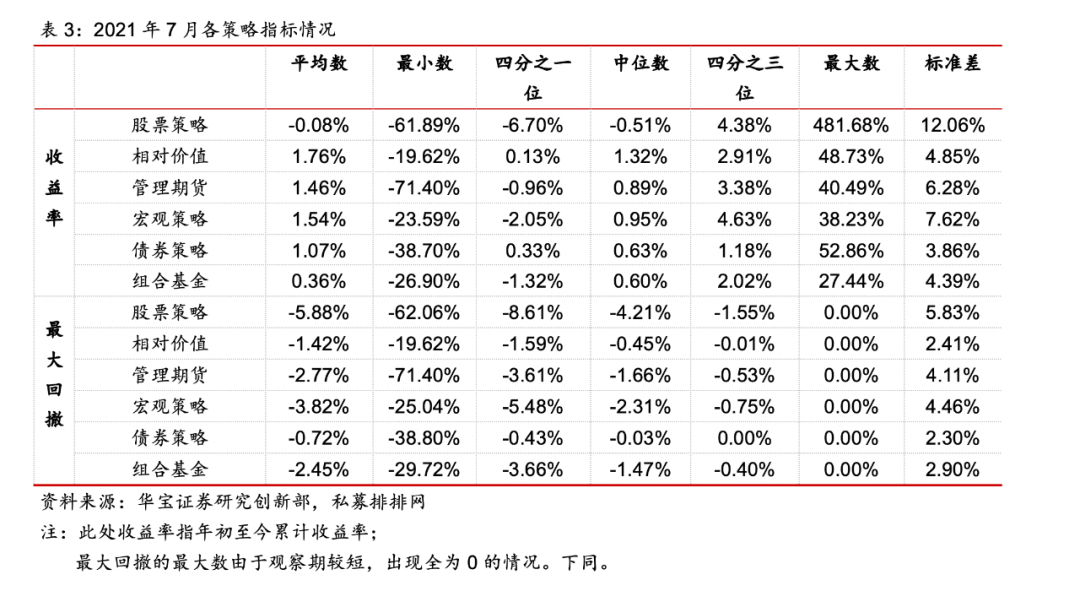

股票策略共考察12307只基金,中位数收益3.99%,收益区间在【-70.99%,653.28%】。

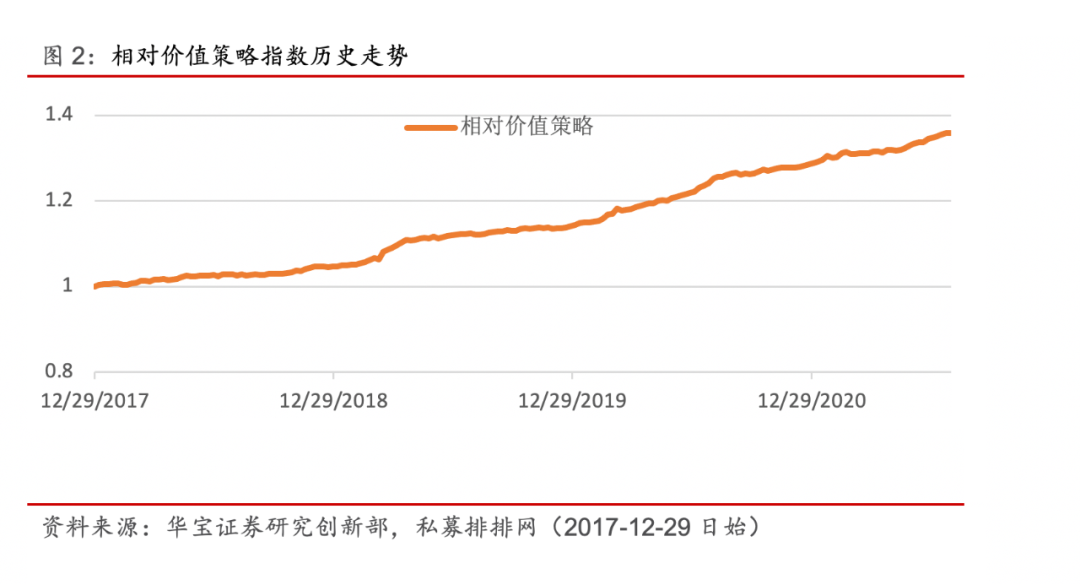

相对价值共考察665只基金,中位数收益5.09%,收益区间在【-25.69%,106.98%】。

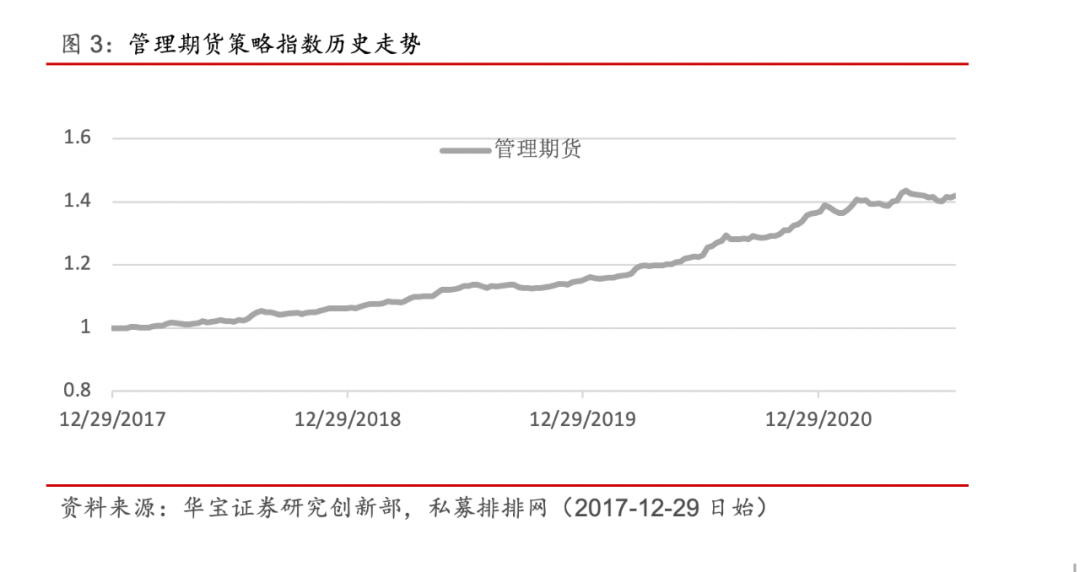

管理期货共考察1907只基金,中位数收益3.79%,收益区间在【-55.36%,152.41%】。

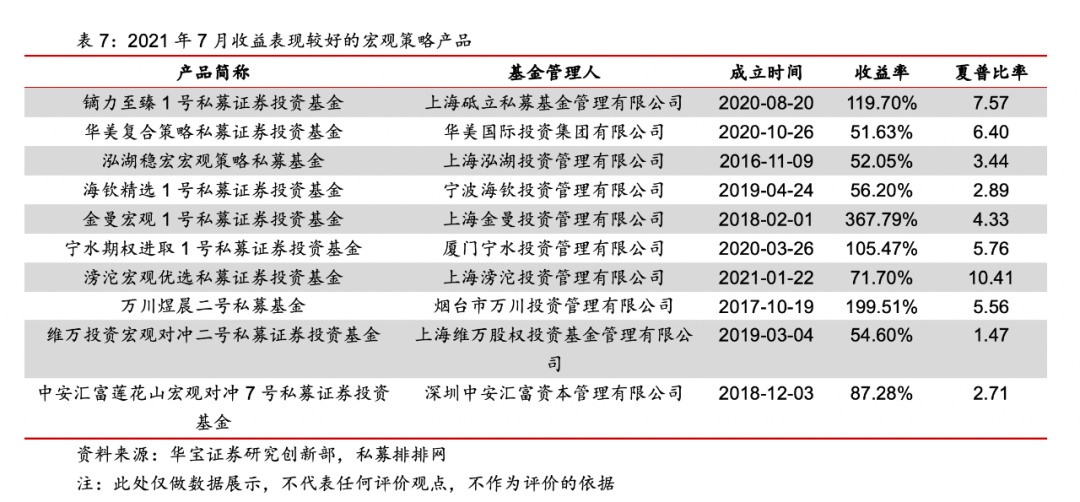

宏观策略共考察382只基金,中位数收益4.06%,收益区间在【-45.38%,367.79%】。

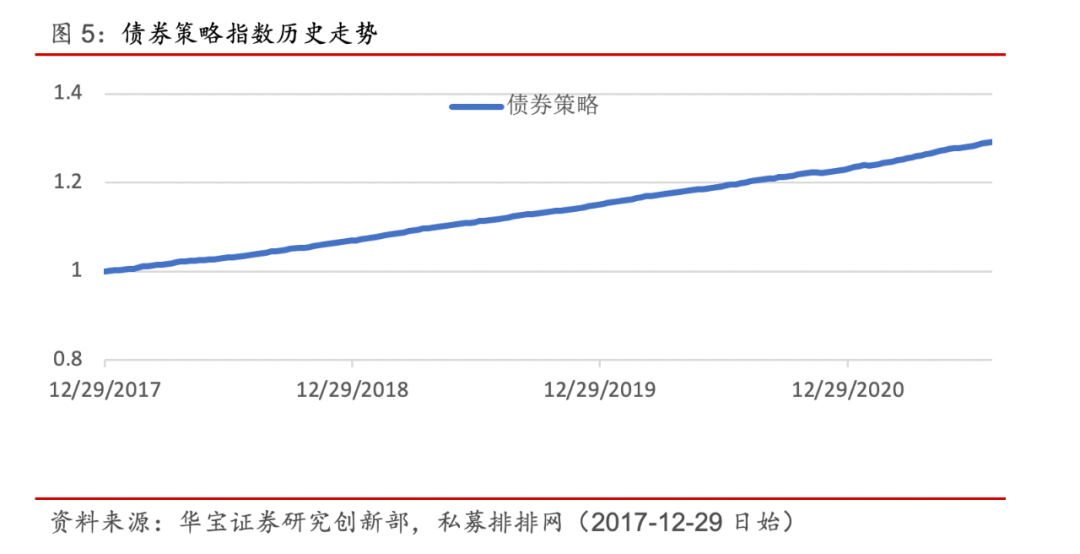

债券策略共考察805只基金,中位数收益3.51%,收益区间在【-55.96%,100%】。

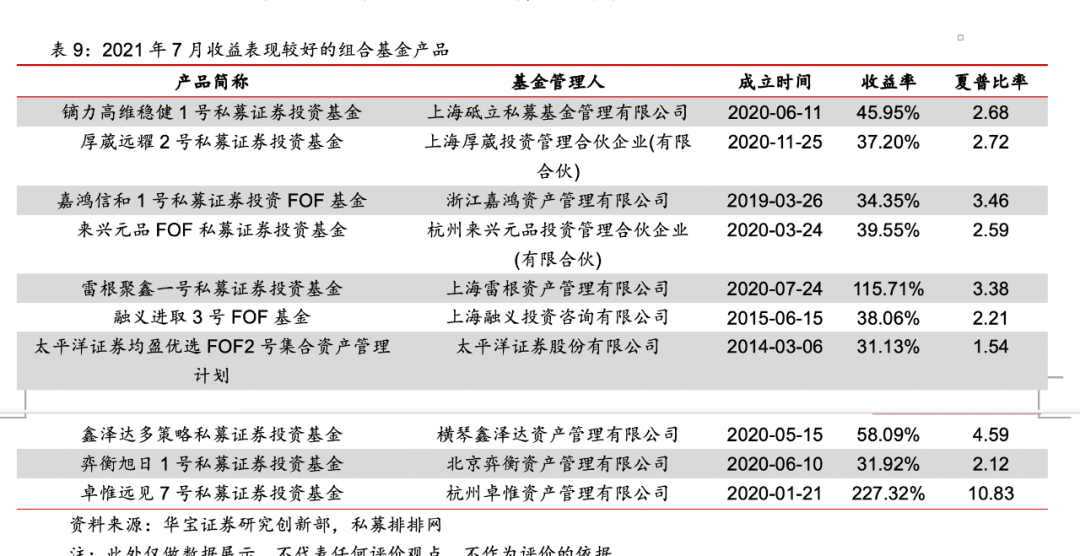

组合基金共考察1054只基金,中位数收益3.49%,收益区间在【-27.3%,227.32%】。

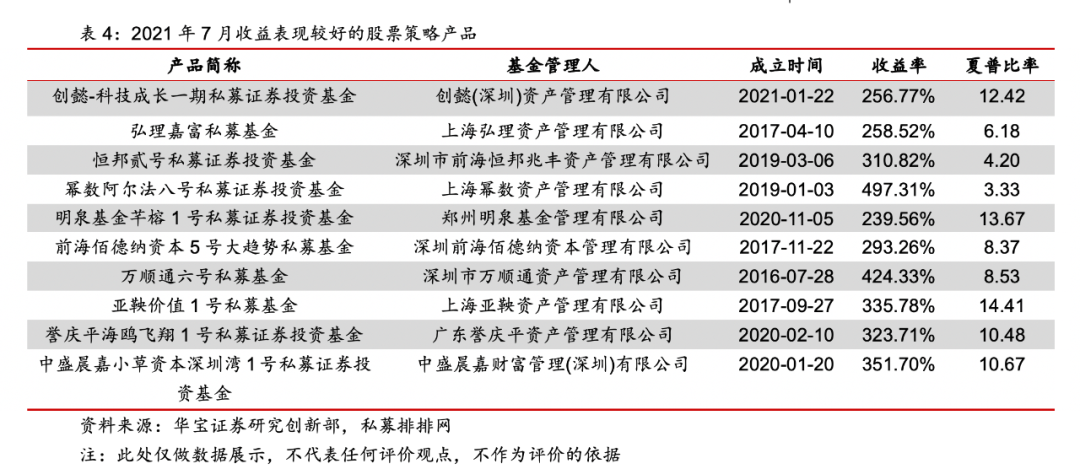

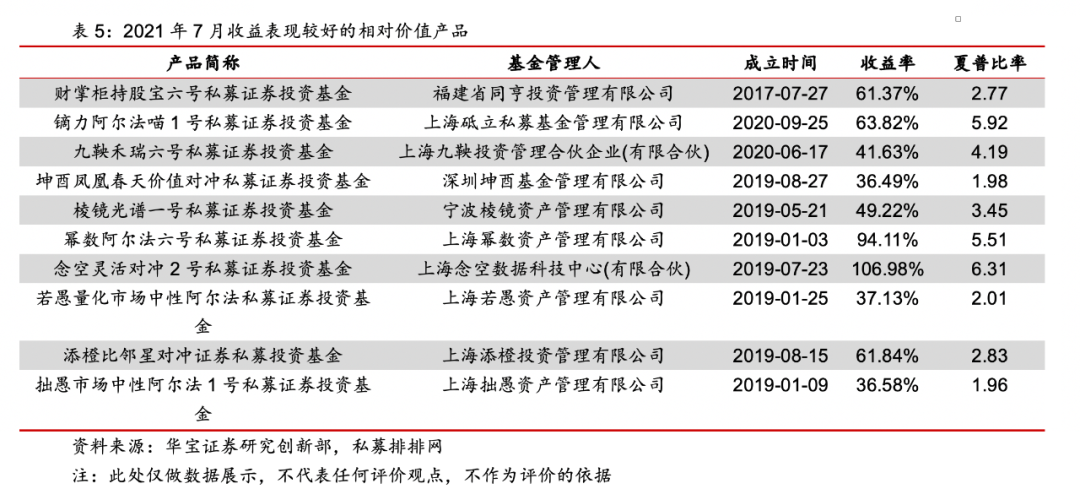

2.2分策略部分产品展示

7月份商品市场强于债券市场强于A 股市场,A 股整体下跌,明显弱于发达国家股市,下跌背景下,中证 1000 表现突出,相对价值策略业绩表现不错,管理期货策略结束了之前一段时间的低迷,股票策略是所有策略中中位收益为负的策略。

2.3. 产品发行与清盘

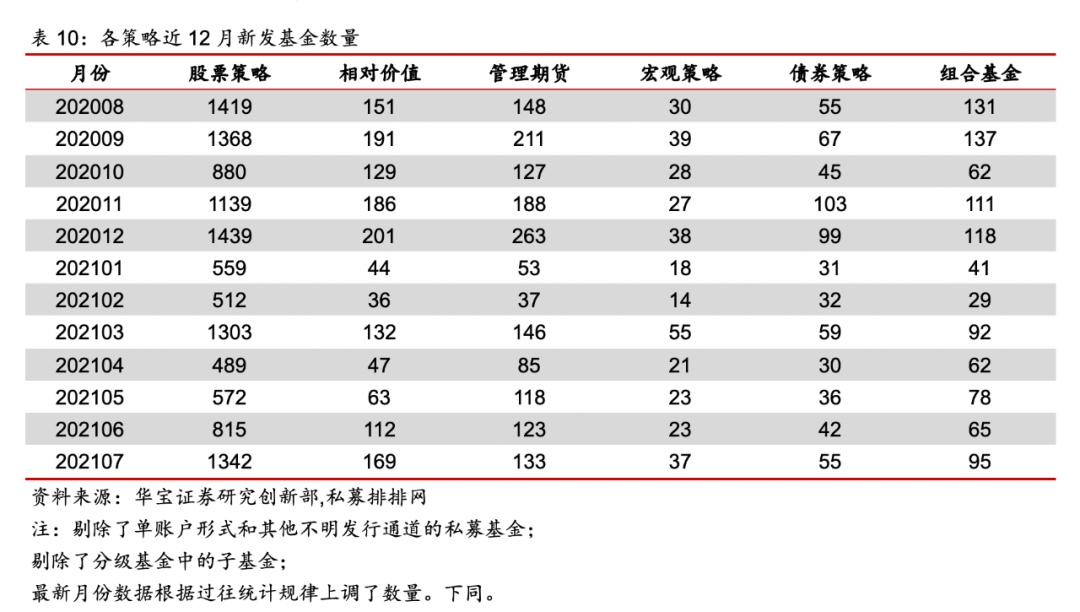

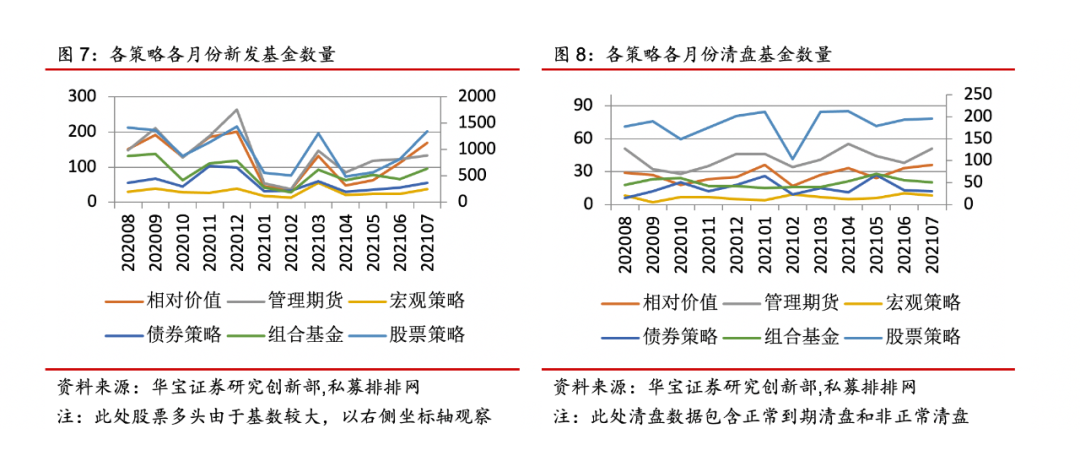

从产品发行来看,2021年1-2月,受春节因素影响,多数策略发行数量回落。但各策略发行数量3月即出现明显回升,基本回归到正常水平。7月份股票类和相对价值类基金新发数量大幅上升。

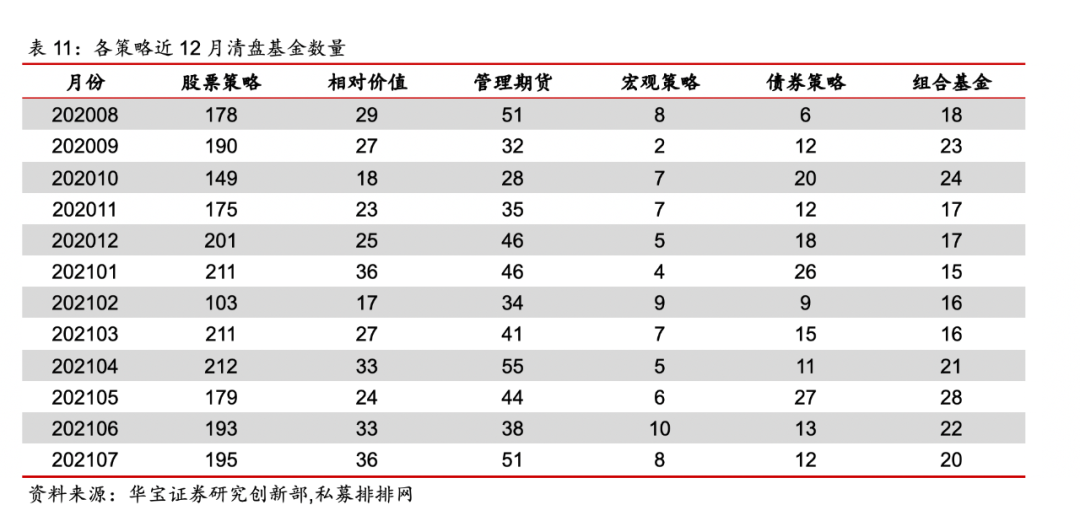

从产品清盘来看,各月份清盘数量基本保持稳定,2月因为春节假期因素清盘数量较其它月份少,其余月份随行情波动不大。