出品:大眼楼管

作者:肖恩

8月17日,时代中国控股有限公司(以下简称“时代中国”)发布了公司上半年业绩公告。确认收入达136.4亿元,期间按权益合并收入达到181.9亿元,同比增长21.8%。按权益合并毛利为56.2亿元,同比增39.8%;最终实现归属股东净利润16.28亿元,同比增6%。

同时上半年时代中国的毛利率、净利润率也增至33.3%、14.1%,资产负债率再降2个百分点,融资结构和成本持续优化,收入结构更加均衡。

总体来看,高质量的增长,充足的流动性,稳健的土储扩张及区域聚焦布局的蓄势前行,共同构筑了2021年上半年时代中国的发展主题。

权益收入、盈利快速增长 营收结构更均衡

尽管上半年时代中国合并报表范围内的交付物业,同比略有下滑,但公司在全口径下的权益结转收入和毛利润则呈现出较快增速。权益口径表征的是房企最真实的开发结转成果,也是股东最终能获益的回报。

此外,公司此前预计今年的竣工量目标约420万平方米,因此时代中国下半年或将进入结转高峰期,全年将实现可观的增长。

在物业开发结转的基础上,时代中国上半年实现总营业收入136.4亿元,其中城市更新业务收入达到24.07亿元,物业服务及租赁收入达到2.26亿元,发展更加稳健均衡。

不仅业务发展均衡,时代中国上半年相关的费用支出控制的较好,行政开支、财务成本同比减少。最终实现归属股东净利润16.28亿元,同比增6%,对于时代中国的股东来说,这无疑是高质量、更均衡的上半年,而这样的增长则是由于公司近年来在拿地、销售端的耕耘。

销售均价创新高 完成全年目标无虑

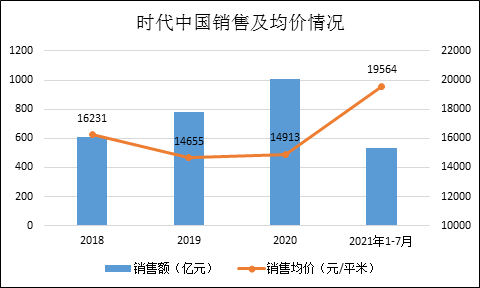

时代中国已成立22年,一直深耕粤港澳大湾区,并逐步布局长三角、长江中游、成渝城市群等高增长潜力区域,并在2020年迈上千亿台阶。

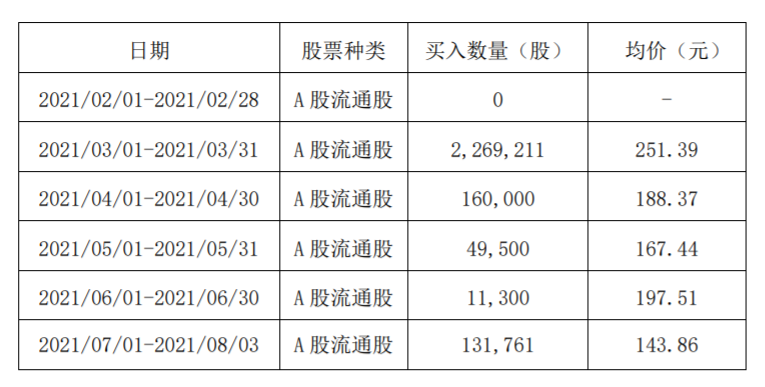

在今年前7个月,时代中国累计合同销售(连合营项目销售)金额约为532.74亿元,同比增长31.72%,合约平均售价约为每平方米19564元,销售均价新高,这将在公司未来财报的利润中逐渐得到反映。且时代中国权益销售金额在行业内一直保持较高的比例,销售业绩更能反应实际销售水平,含金量更高。

公司全年的销售目标为1100亿元,目前前7个月的完成度为48.43%,随着下半年销售旺季的到来,从时代中国维持在上下半年4:6的销售节奏看,完成销售目标是大概率事件。

在产品端的持续深耕是时代中国销售均价走高的主要原因之一。一直以来产品力是时代中国的核心竞争力之一,公司致力打造“向往的生活”5A产品系统:完整、赏心悦目、有温度、高质量、智慧,奠定了品质基础才能有更高的定价和利润。

随着时代中国销售规模的稳定增长,充足的预收账款为公司提前锁定了大部分业绩,是盈利能力上升的有效保障。截止今年上半年,公司合约负债(预收房款)增长至365.8亿元,较2020年底增长51%,是上半年收入的2.68倍,结合销售均价的提升,都为未来两年的结转收入打下了基础。

拿地从容 城市更新成新动能

上半年,时代中国共收购7幅新土地,规划建筑面积153.5万平方米,地价总额约109.12亿元,土地成本为7113元/平米,仅为上半年销售均价的0.36,新增土储所蕴含充足的利润空间是时代中国高质量发展的原动力。

值得注意的是,相较于同期的销售额来说,时代中国上半年的拿地策略是稳健的。即使按照管理层此前曾表示在2021年将斥资230-250亿元购置新土地,仍仅占全年销售目标(1100亿元)的21%-23%左右。这一方面显示出在集中供地导致土地价格明显上涨的上半年时代中国新增土地布局相对谨慎,另一方面也给下半年拿地留出了更大的空间。

据市场消息,对于集中供地的成交价或有近期将出台相关的限制政策,这或有利于时代中国在下半年找准机会出手。

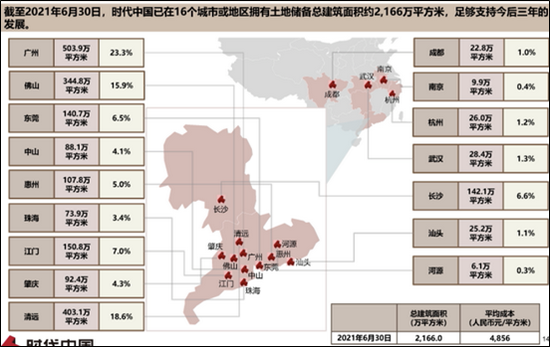

事实上,时代中国上半年拿地较为从容的原因,还包括其土地储备较为充足且质量较高。截止报告期末,时代中国土地储备总建筑面积达2166万平方米,为上半年销售面积的9倍多,可满足未来3-4年的销售量。这是一个较为合理的土储水平,且分布在国内经济发展动能强劲的一二线城市及大湾区,其中位于大湾区的土储占比近90%,且土储成本为4856元/平米,项目利润率预期较为望稳。

此外,作为深耕大湾区、市占率前五的龙头房企,时代中国早在2010年便瞄准城市更新领域,随后逐步明确城市更新战略定位。经过十多年的布局,领先的布局已经逐渐进入收获期。

上半年时代中国成功转化4个城市更新项目,总建筑面积约71.32万平方米;其中2个转为土储,总建筑面积约51万平方米。截止年中,公司总城市更新项目储备160个,储备面积达5340万平,预计总潜在货值约至少16000亿,将成为公司未来增长的新动能。

目前时代中国城市更新项目聚焦在城中村更新,以往拆建比都未超过2,且基本在周边安置,在新政策的规范下,公司的城市更新业务有望迎来更加稳健、快速的转化。

城市更新,本质上来说是一种拿地方式,由于重经验、周期长、资产重,因此是一种壁垒比较高的拿地方式。而另一方面,一旦签约卡位之后又具备可以低价拿到优质地块的优势,有助于提升企业的盈利能力。

融资规模、成本均下降 流动性充裕

截至2020年底,时代中国剔除预售款项后的资产负债率约78.8%,踩中监管要求的“一道红线”,此外净负债率约65.6%,现金短债比2.1。

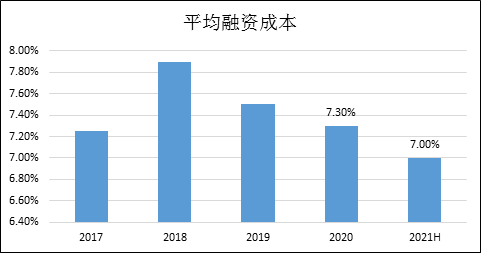

半年来,时代中国的计息银行贷款及其他借款从去年底的615亿元缩减10.89%至548亿元。一年内到期债务从上年底的180亿元下降至108亿元,短债占比仅19.7%,现金对短期债务比例从2.1提升至2.5倍、资产负债比率降低2个百分点至76.6%。由于降杠杆成效显著,公司流动性充足,时代中国的平均融资成本由2019年的7.5%降至2020年的7.3%,今年上半年平均融资成本再度降至7%,利息支出也从去年同期的5.436亿元减少至4.229亿元。

正如今年上半年的财务费用同比下降22.2%,融资成本的改善将显著提升公司项目的利润率水平,也是时代中国的综合竞争力提升和高质量发展的体现, 健康的财务也更有利于公司在土地市场的操作,而土地储备则是房企一切业务的源头。

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>