年内收益进入同类前三,否极泰来的丘栋荣“发声”:市场享受窒息时务必谨慎

来源:资本深潜号

蛰伏了一年多,丘栋荣终于扬眉吐气。

2020年他没有发新基金,在有人气的明星基金经理,丘栋荣算一个异数。

原因很简单,去年他管理的产品业绩表现一般,代表产品中庚小盘去年收益37.4%,中庚价值去年收益26.7%,都排在同类产品后半程。

但今年,丘栋荣终于“王者过来”。

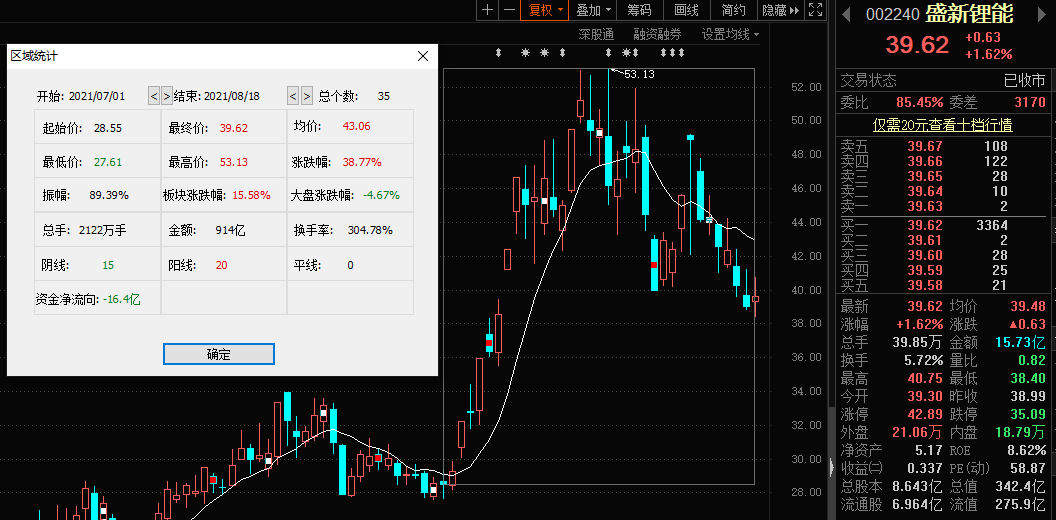

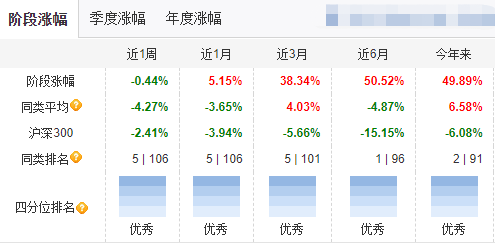

他管理的中庚小盘价值基金,截至8月18日,年内涨幅接近50%,同类排名前两名,一步跨入“顶流”。

近日,丘栋荣发布了基金半年报,他的全部持仓,他的最新观点,都早早的披露了出来,成为他持有人和同行关注的对象。

01

基本面回归常态仍需时日

丘栋荣在中庚价值品质一年持有期基金中对如今的“局面”做了预判,他认为,疫情困扰、降准信号和弱高频数据表明经济有“隐忧”,经济基本面回归常态仍需时日。

他进一步认为:中性偏宽的货币政策和逐步发力的财政政策,有望支撑经济平稳。

在他与吴承根共同管理的中庚价值灵动基金中表示,降准后10年国债利率已下行破2.9%,再纳入股票的高增盈利,股权风险溢价将回升至较优位置,资产配置上相比债券寡淡的回报水平,仍看好权益资产。

02

市场核心矛盾在“结构”上

他还认为,如今股市的市场核心矛盾是结构性高估和低估并存,分化在大盘股、成长股、核心资产等的内部。

以中证800为例,里面大盘成长类的公司估值持续处于非常昂贵的水平(历史90%分位以上);而有些公司则处于历史30%分位以下,非常便宜。

这种结构分化既隐含了风险,也有关注的机会,而他希望把握权益类资产的结构性机会来获得低风险高预期回报。

他还在中庚小盘价值基金的半年报中特别谈到,极致的定价往往有其脆弱性或长期平庸的回报水平,当前市场交易活跃集中且波动性低估,高估值、高景气、高关注往往体现在同类型公司上。

他提醒:市场享受窒息梦想、近似泡沫估值时则务必谨慎,因为脆弱性的触发因素出其不意,应积极关注风险和结构性机会。

03

抓了哪些牛股?

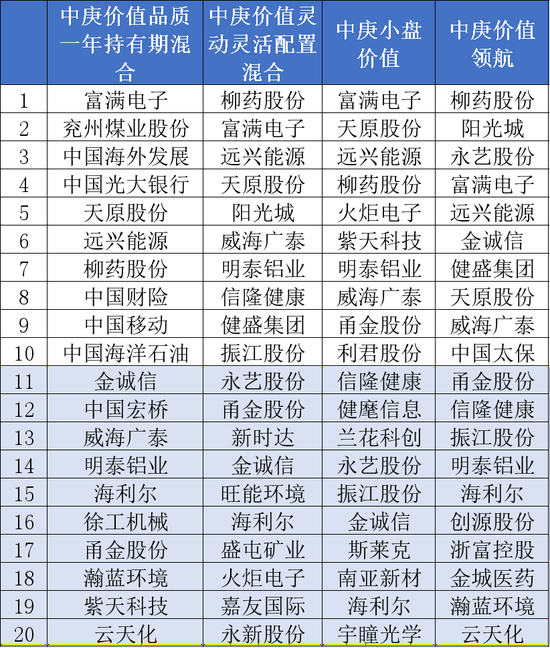

以丘栋荣年内业绩表现最好的中庚小盘价值基金来看,其组合总持仓达到230只股票以上。其中,持股市值小于500万元的约有176只。

而同时,他的前20大重仓股合计市值超过22.75亿元,占其总持股市值的77%以上,业绩贡献可谓举足轻重。

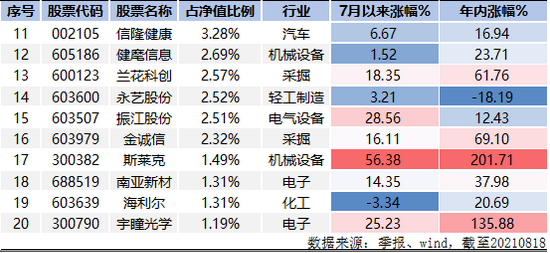

除去早已披露的前十大重仓外,该基金第11-20位的“腰部持仓”合计占净值比超过21%,也是对净值有着重要的影响。

从申万一级行业看,该基金“腰部持仓”主要包括汽车、机械设备、采掘、轻工制造、电气设备、电子、化工等行业。

基金2季报披露时,第一大重仓股、电子股富满电子曾经引发关注,是丘栋荣挖到的“牛股”。

而从半年报看,腰部持仓也不乏这样的个股。比如斯莱克、宇瞳光学,年内涨幅分别超过了201%、135%(截至8月18日)。

其中,以斯莱克为例,信息显示丘栋荣应该至少“吃到”了大多数涨幅。

从2020年年报看,斯莱克不在中庚小盘价值持股中。斯莱克的一季报信息显示,中庚小盘价值1季度末持股超过318万股。从基金半年报看,在个股大涨的2季度,仅仅少量减持2万股左右。

2季度末时,斯莱克市盈率PE(TTM)数据看,超过了115倍,此后进一步上涨。3季度后丘栋荣是否会继续持有,未来或许也很值得关注。

04

重点关注几大方向

至于后续会重点关注的方向上,他在半年报中主要谈到了两大投资机会:

1、偏成长行业或公司,分布在电子、军工、机械、新材料、科创次新股等板块或行业中,主要是低估值小盘成长股,这类公司有长期持续的高成长性,估值相对合理且有机会挖掘出超预期股票;

2、广义制造业中的细分行业龙头,基本面受益需求稳定增长、供给持续收缩、同时估值便宜,比如化工、轻工、金属加工、机械加工等细分行业,可以挖掘出真正的低估值小盘价值股。

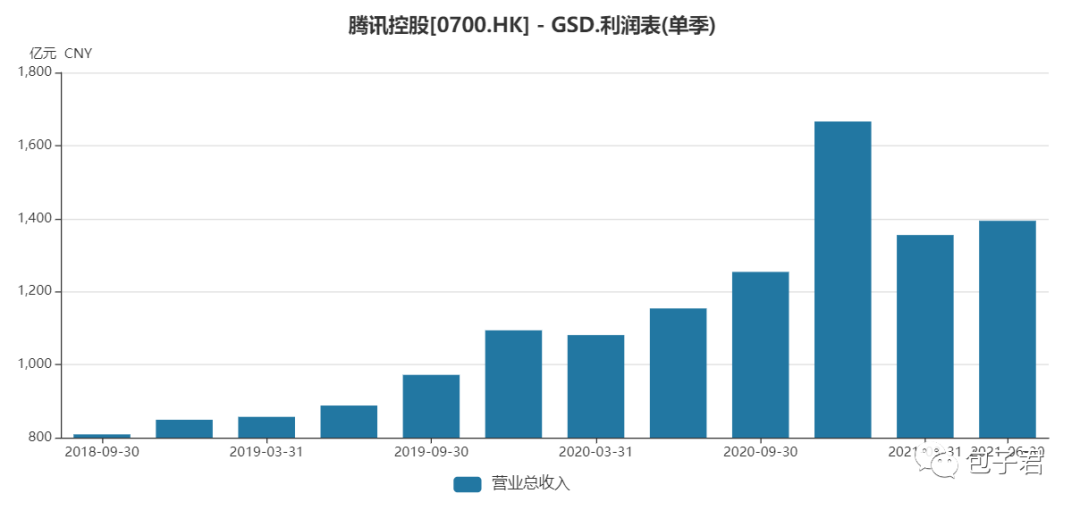

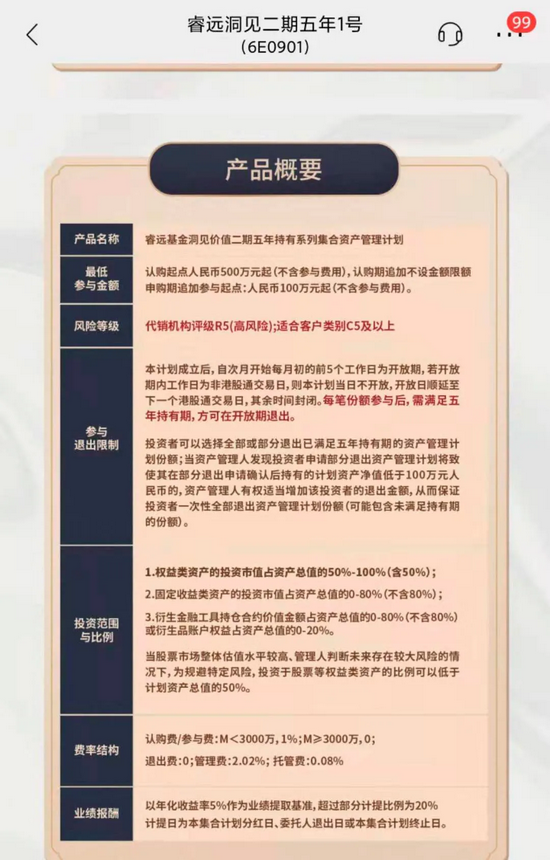

在中庚价值品质一年持有期基金中还另外谈到了港股的投资机会,主要是港股中的蓝筹股,分布在金融、地产、周期、制造、电信运营商等行业中。这类公司与中国经济基本面紧密相关,但市场研究和关注度均低,导致估值极度低,相对A股折价率很高,属于中国经济体中最好的公司,且分红情况非常好。

此外,中庚价值灵动谈到了传统低估值价值股,比如金融、地产、周期、公用事业、环保等,这类公司估值极低、风险释放时间较长,性价比非常高;低绝对价格、低转股溢价率、低隐含波动率的低估值转债。