公募基金行业“锋利的矛”越来越多。仔细分析发现,这些“锋利的矛”多属于中小基金公司。“锋利的矛”频出的背后既是中小基金寻求市场关注的“欣然为之”,也是迫于竞争压力的“不得已而为之”。

“欣然为之”在于,在结构性行情的配合下,极致风格的产品能够凭借短期亮眼的业绩在众多产品中脱颖而出,可以借助互联网渠道快速壮大规模。但这在某种程度上也凸显出中小基金公司当前面临的发展困境:公募基金行业马太效应愈发显著。一方面,中小基金公司存在人才流失的问题,难有明星基金经理助阵。另一方面,和头部基金公司相比,中小基金公司在银行渠道方面处于弱势地位,只能通过“极致”行为来博取关注。

“矛”越来越多、越来越锋利

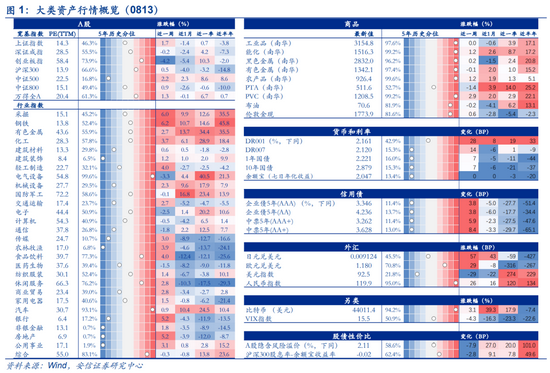

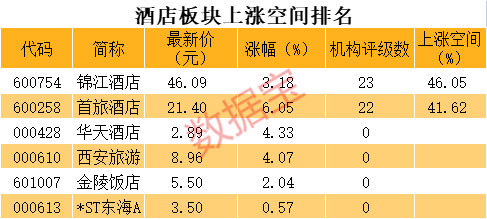

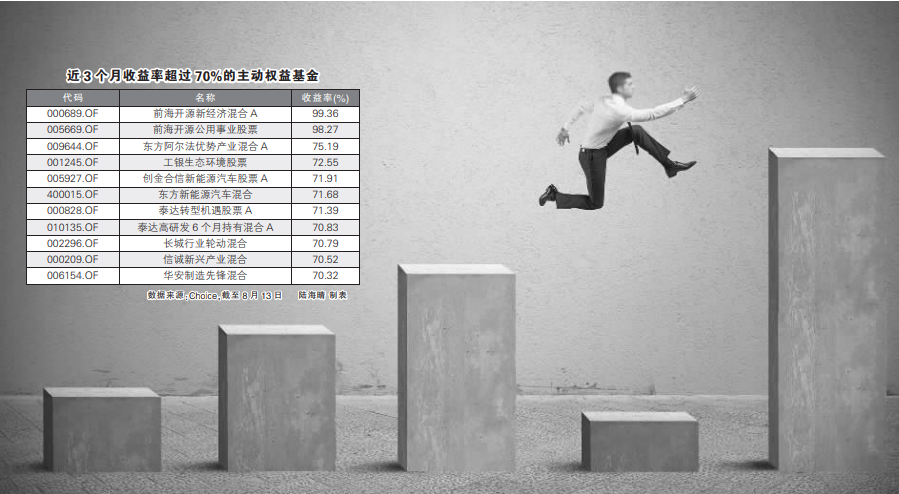

仅用了3个月的时间,已有主动权益基金实现收益翻倍。Choice数据显示,截至8月13日,近3个月,有89只基金(包括普通股票型基金、偏股混合型基金、平衡混合型基金、灵活配置型基金)收益率超过50%,其中有11只基金收益率在70%以上。具体来看,崔宸龙管理的前海开源新经济混合A以99.36%的收益率一马当先,唐雷管理的东方阿尔法优势产业混合A收益率也达到75.19%。

这些短期业绩颇为亮眼的基金有两大特征:一是重点押注单个行业。以前海开源新经济混合为例,截至二季度,基金前十大重仓股包括天合光能、星源材质、鹏辉能源、宁德时代、比亚迪、亿纬锂能等多只新能源产业链个股。类似的还有长城行业轮动混合,截至8月13日,近3个月基金收益率超过了70%。从其二季度前十大重仓股来看,也几乎是清一色的新能源个股,包括天合光能、恩捷股份、阳光电源、天赐材料、隆基股份、亿纬锂能等。

二是排名靠前的基金多属于中小基金公司。例如,截至8月13日,前海开源基金旗下的前海开源新经济混合A、前海开源公用事业股票近3个月收益率在98%以上,泰达宏利基金旗下的泰达转型机遇股票A、泰达高研发6个月持有混合A近3个月收益率也超过70%,中信保诚基金旗下的信诚新兴产业混合近3个月收益率也达到70.52%。

亮眼的业绩吸引了大量资金申购。以前海开源公用事业股票为例,该基金出现在招商银行发布的近30天基金销量飙升榜单上。数据显示,近30天里,前海开源公用事业股票销量增长了3.8亿元。从天天基金近一周购买人数最多的基金来看,有超过13万人申购了前海开源公用事业股票。

7月14日,前海开源公用事业股票发布了限制大额申购的公告。根据公告,从7月14日起,基金管理人将对基金的大额申购、定期定额投资及转换转入业务进行限制,单日每个基金账户累计申购(含定期定额投资和转换转入)基金份额的最高金额为10万元(含)。

同样限制大额申购的还有长城行业轮动混合基金。8月3日,长城行业轮动混合基金发布公告称,自8月5日起,单日每个基金账户的申购、转换转入和定期定额投资累计金额应不超过10万元。

以“矛”破局

“矛”们越来越多,也越来越锋利。以蔡嵩松管理的诺安成长混合为例,此前因为重仓半导体板块而一战成名。从今年情况来看,已有更锋利的“矛”出现。

例如,6月17日半导体板块强势上涨,从当日基金净值来看,诺安成长基金净值涨幅为8.31%,而长城久嘉创新成长基金净值上涨了9.19%,一举取代诺安成长成为当日“最锋利的矛”。

长城久嘉创新成长基金经理尤国梁在支付宝上发文称:“国梁在努力,在半导体科技赛道中,国梁也希望能拥有名字。”

无独有偶。7月29日,半导体、新能源、军工等科技板块大幅领涨,李晓西管理的华泰柏瑞消费成长单日基金净值涨幅高达10.87%,让不少网友直呼“刷新了认知”。

值得注意的是,为了打造“锋利的矛”,部分基金公司甚至出现同一基金经理管理的基金业绩相差巨大的情况。以方正富邦基金为例,2020年10月29日,李长桥、吴昊接手管理了方正富邦科技创新。截至8月13日,两人管理的方正富邦科技创新A任职回报率为77.98%,今年以来的收益率也超过了40%,在同类基金中排名居前。出乎意料的是,截至8月13日,李长桥、吴昊共同管理的另一只基金方正富邦创新动力混合A今年以来亏损超过20%。

从基金持仓可以看出业绩差距巨大的原因。方正富邦科技创新重点押注新能源板块,截至二季度,重仓杉杉股份、比亚迪、赣锋锂业、宁德时代、亿纬锂能、天赐材料等多只新能源个股。从方正富邦创新动力二季度前十大重仓股来看,持仓则较均衡些,包括赣锋锂业、华菱钢铁、东方财富、亿纬锂能、金山办公、兴业银行、泰格医药、贵州茅台、格力电器、智飞生物等。

缘何“锋利的矛”频频出现在中小基金公司?上海证券基金评价研究中心赵威表示,在马太效应愈演愈烈的基金行业中,中小基金公司生存环境较为艰难。以较为极致的风格谋求投资者的快速认知是一种特定境遇下的特殊竞争策略。

沪上某基金公司营销总监表示,诺安成长的规模大增让不少中小基金公司看到了突围的希望。“由于产品风格较为极致,蔡嵩松迅速爆红,跻身百亿级基金经理行列,扛起了诺安基金主动权益基金管理规模的半壁江山。截至二季度,蔡嵩松的基金管理规模达到353.28亿元,而诺安基金的主动权益基金管理规模不足600亿元。”

风格极致背后的隐忧

风格极致会给中小基金公司带来规模的快速增长,这其中会否存在一些问题?“风格特征鲜明是一回事,能不能给投资者留下正面印象则是另一回事。对于基金公司而言,核心还是要回归资产管理能力这个本源。如果极致风格的竞争策略无法有效地控制投资风险,基金公司想重拾投资者信任将是一件困难且漫长的事情,可能进一步压缩中小基金公司的生存空间。”赵威表示。

盈米基金研究院研究总监邹卓宇认为,如果风格极致的来源是押注式布局某单一行业或者赛道,那么产品规模增长不可能有很强的可持续性,一旦市场风格切换,产品规模可能会迅速缩水。“这种产品还可能给投资者带来非常不好的投资体验,导致基金经理甚至基金公司失去投资者的信任。当然,如果基金经理特别擅长某一赛道,而该基金产品定位就是希望获取行业长期的贝塔收益和基金经理选股的阿尔法收益,那么风格极致一些并无大碍。”

在业内人士看来,产品风格的极致某种程度上也反映了中小基金公司生存之难。“中小基金公司往往很难留住明星基金经理,在银行等渠道的话语权又比较弱。对他们来说,打造风格极致的产品更容易被市场看到,可以借助互联网渠道实现规模的快速增长。”多家中小基金公司面临人才流失的问题。以红土创新基金为例,近期有多位基金经理离职。8月3日,红土创新新科技股票基金经理朱然因个人原因离职。8月10日,红土创新中证500 增强基金经理储荞也因个人原因离职。今年5月,原宝盈基金明星基金经理李进离职,从后续动向来看,李进跳槽去了头部基金公司景顺长城基金。

在激烈的行业竞争中,中小基金公司究竟该如何突围?在赵威看来,以差异化的服务或者产品作为突破口,是任何一个行业弱势群体必然采取的竞争模式之一,但不宜操之过急,夯实自身投资管理能力永远是最重要的事情。

邹卓宇表示,中小基金公司可以前瞻布局某些特色产品线来寻求突围,如FOF、REITS等被动型产品。“在某一细分产品类别中打响公司的品牌,占据有利位置并借此逐步扩大管理规模。另外,应优化公司管理和激励机制,毕竟人才是资产管理行业的核心。”