来源:XYSTRATEGY

投资要点

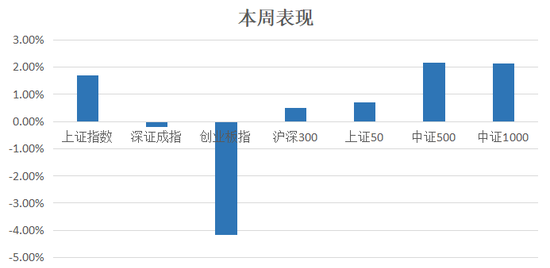

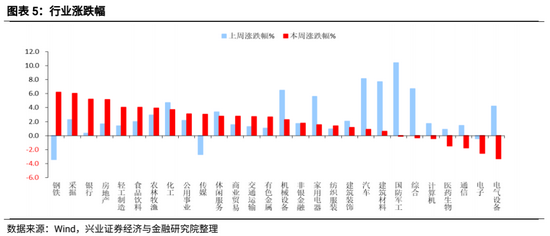

回顾:2021年4月以来,我们看多市场,布局“百周年”行情,板块配置上强调“收获周期,布局成长”。近3个月以来,创业板指、科创板等新兴成长方向表现较好。市场大势与板块配置的前瞻性判断得到较好验证。7月中旬开始,我们前瞻提示“科创进入颠簸布局期”,之后市场如期震荡、分化。

展望:8月份A股市场处于震荡颠簸期。前期涨幅过大、预期过高、交易过度拥挤的赛道股已经如期补跌,金融地产等低估值低成长传统产业板块(简称“低传产”)出现补涨或修复,但是,基于中期基本面判断,系统性的风格切换很难出现,科创成长方兴未艾。建议趁颠簸期,继续掘金市场关注度不足的科创“小巨人”。

——近期金融等“低传产”反弹,更多是落后补涨和情绪修复、属于交易性机会,不建议投资者基于系统性风格切换而进行战略性布局,只适合科创长牛颠簸期暂避风雨,围绕其业绩-估值性价比以及产业资本行为来交易“便宜”。本轮“低传产”反弹的原因主要有三:1、新能源、半导体等强势板块出现补跌调整,资金向前期表现落后的板块扩散溢出。2、对政策面的负面预期逐渐“消化”,悲观预期开始修复。3、以保利高管增持为代表的产业资本行为也带动了板块热情。但从策略视角来看,金融地产等“低传产”板块短期反弹更多是基于资金博弈驱动的,立足长期基本面和资金面,很难支撑起一波指数行情、或是系统性的风格切换。

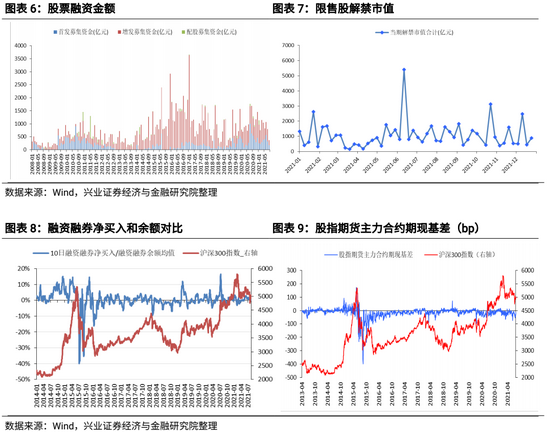

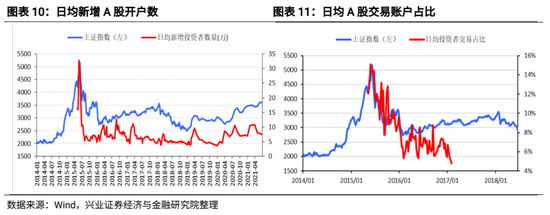

——短期市场整体仍处于震荡、整固期。1)如我们此前提示,随着新能源、半导体等交易拥挤度达到历史高位,这些强势股存在自发性的补跌压力,引发赚钱效应下降、赚钱难度提升;2)微观流动性层面,中国电信542亿IPO、盐湖股份暴涨回归等,或对流通盘形成虹吸;3)8月以来地方债发行加快,也对市场流动性形成消耗,国债利率有所反弹。因此,短期内市场操作性价比下降、缺乏大幅向上的动力,仍处于震荡、整固期。

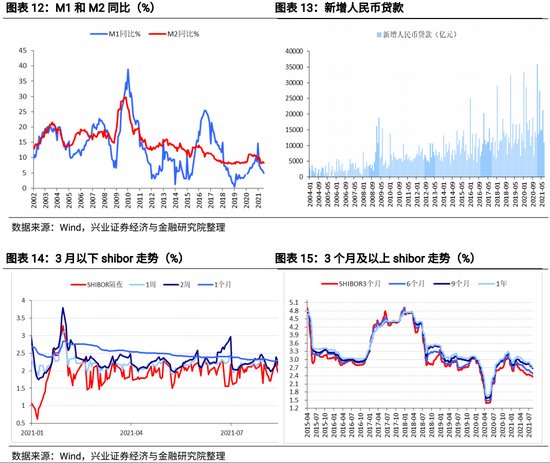

——下半年,维持“宏观有惊无险、A股先抑后扬”的判断。1)美国覆水难收,就算8月围绕TAPER的政策收紧预期以及发债力度加大而带着美债利率走高,但无风险利率保持低位是常态,不会对A股形成明显冲击。2)国内外疫情再度席卷,国内经济修复动力转弱。但内外部压力下,近期政治局会议基调也已边际转松。3)资金面上,基金发行回暖、每月维持1500-2000亿规模的常态化发行,也为股市流动性提供支撑。

——中长期,科创长牛刚刚开启、方兴未艾。未来一两年的科创板将类似13-14年创业板,将引领市场、走出独树一帜的结构性牛市。再次强调战略性看好科创牛市的三大逻辑:1)科创板“硬科技”的板块内核,最能顺应当前中美博弈、迫切提升科技竞争力、摆脱“卡脖子”困境的时代大背景;2)资金面环境整体由增量入场转为存量博弈、由“躺赢”走向“内卷”下,科创作为增速最快、而研究覆盖尚有缺乏的板块,将是战胜“内卷”的最优选择;3)机构仍然低配,科创板将持续迎来公募、外资等各类机构的定向浇灌。因此,科创板作为中长期产业主线、未来核心资产的摇篮,建议趁着当前市场颠簸期,继续精选、掘金。

投资策略:建议以长打短、大智若愚,趁短期行情震荡而优化持仓组合,逢低耐心布局优质成长股。不建议在悲观恐慌情绪下降低仓位。配置层面:成长依然是推荐的核心主线,但是更关注性价比,更关注赔率更好的方向与个股。包括:1)长期性价比高的“小而美”科创小巨人;2)中报超预期的绩优股中,寻找能够穿越周期属性、具有新的成长阿尔法个股,淘金有色、化工、交运、建材等领域某些周期价值股面纱下的新兴成长内核;3)那些基本面不太亮丽领域,提前布局下半年有转机的资产,稳增长“新基建”方向,包括,小家电、汽车、机械,也包括消费细分行业的“龙一”。立足长期而拥抱未来的核心资产,在注册制时代,可以聚焦以下方向来淘金科创小巨人:1)高端制造(半导体产业链、军工产业链等);2)新能源链条(新能源材料、锂电设备、新能源车产业链、智能驾驶等);3)AIoT(计算机、通信、电子);4)生命科学(生物医药、医疗器械、医疗服务、种子等)。

风险提示:关注全球资本回流美国超预期,中美博弈超预期等。

目录

报告正文

颠簸之后机会扩散,科创长牛方兴未艾

回顾:2021年4月以来,我们看多市场,布局“百周年”行情,板块配置上强调“收获周期,布局成长”。近3个月以来,创业板指、科创板等新兴成长方向表现较好。市场大势与板块配置的前瞻性判断得到较好验证。7月中旬开始,我们前瞻提示“科创进入颠簸布局期”,之后市场如期震荡、分化。

展望:8月份A股市场处于震荡颠簸期。前期涨幅过大、预期过高、交易过度拥挤的赛道股已经如期补跌,金融地产等低估值低成长传统产业板块(简称“低传产”)出现补涨或修复,但是,基于中期基本面判断,系统性的风格切换很难出现,科创成长方兴未艾。建议趁着颠簸期,继续掘金那些市场关注度不足的科创“小巨人”。

近期金融等“低传产”反弹,更多是落后补涨和情绪修复、属于交易性机会,不建议投资者基于系统性风格切换而进行战略性布局,只适合科创长牛颠簸期暂避风雨,围绕其业绩-估值性价比以及产业资本行为来交易“便宜”。本轮“低传产”反弹的原因主要有三:1、新能源、半导体等强势板块出现补跌调整,资金向前期表现落后的板块扩散溢出;2、对政策面的负面预期逐渐“消化”,悲观预期开始修复;3、以保利高管增持为代表的产业资本行为也带动了板块热情。但从策略视角来看,金融地产等“低传产”板块短期反弹更多是基于资金博弈驱动的,立足长期基本面和资金面,很难支撑起一波指数行情、或是系统性的风格切换。

短期市场整体仍处于震荡、整固期。1)如我们此前提示,随着新能源、半导体等交易拥挤度达到历史高位,这些强势股存在自发性的补跌压力,引发赚钱效应下降、赚钱难度提升;2)微观流动性层面,中国电信542亿IPO、盐湖股份暴涨回归等,或对流通盘形成虹吸;3)8月以来地方债发行加快,也对市场流动性形成消耗,国债利率有所反弹。因此,短期内市场操作性价比下降、缺乏大幅向上的动力,仍处于震荡、整固期。

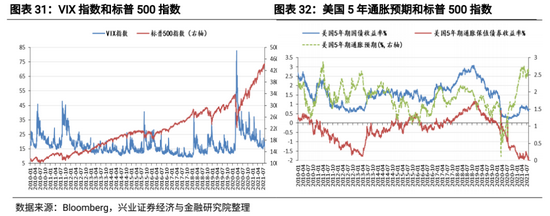

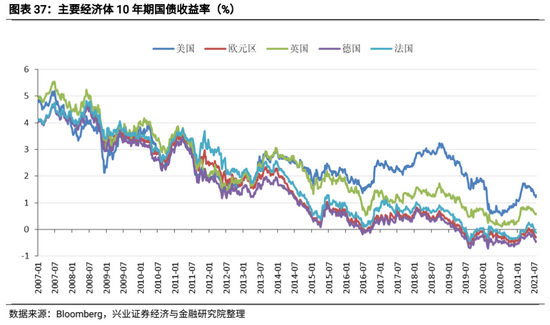

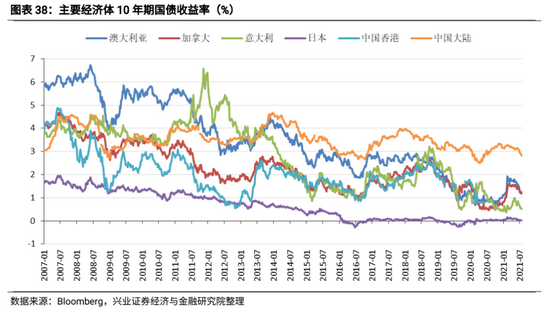

下半年,维持“宏观有惊无险、A股先抑后扬”的判断。1)美国覆水难收,就算8月围绕TAPER的政策收紧预期以及发债力度加大而带着美债利率走高,但无风险利率保持低位是常态,不会对A股形成明显冲击。2)国内外疫情再度席卷,国内经济修复动力转弱。但内外部压力下,近期政治局会议基调也已边际转松。3)资金面上,基金发行回暖、每月维持1500-2000亿规模的常态化发行,也为股市流动性提供支撑。

中长期,科创长牛刚刚开启、方兴未艾。未来一两年的科创板将类似13-14年创业板,将引领市场、走出独树一帜的结构性牛市。再次强调战略性看好科创牛市的三大逻辑:1)科创板“硬科技”的板块内核,最能顺应当前中美博弈、迫切提升科技竞争力、摆脱“卡脖子”困境的时代大背景;2)资金面环境整体由增量入场转为存量博弈、由“躺赢”走向“内卷”下,科创作为增速最快、而研究覆盖尚有缺乏的板块,将是战胜“内卷”的最优选择;3)机构仍然低配,科创板将持续迎来公募、外资等各类机构的定向浇灌。因此,科创板作为中长期产业主线、未来核心资产的摇篮,建议趁着当前市场颠簸期,继续精选、掘金。

投资策略,建议以长打短、大智若愚,趁短期行情震荡而优化持仓组合,逢低耐心布局优质成长股。不建议在悲观恐慌情绪下降低仓位。配置层面:成长依然是推荐的核心主线,但是更关注性价比,更关注赔率更好的方向与个股。包括:1)长期性价比高的“小而美”科创小巨人;2)中报超预期的绩优股中,寻找能够穿越周期属性、具有新的成长阿尔法个股,淘金有色、化工、交运、建材等领域某些周期价值股面纱下的新兴成长内核;3)那些基本面不太亮丽领域,提前布局下半年有转机的资产,稳增长“新基建”方向,包括,小家电、汽车、机械,也包括消费细分行业的“龙一”。

立足长期而拥抱未来的核心资产,在注册制时代,可以聚焦以下方向来淘金科创小巨人:1)高端制造(半导体产业链、军工产业链等);2)新能源链条(新能源材料、锂电设备、新能源车产业链、智能驾驶等);3)AIoT(计算机、通信、电子);4)生命科学(生物医药、医疗器械、医疗服务、种子等)

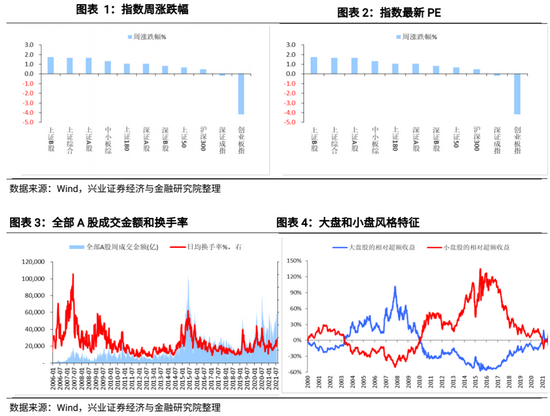

本周A股市场回顾

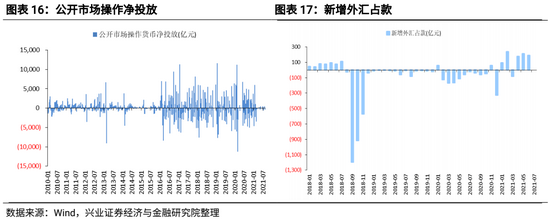

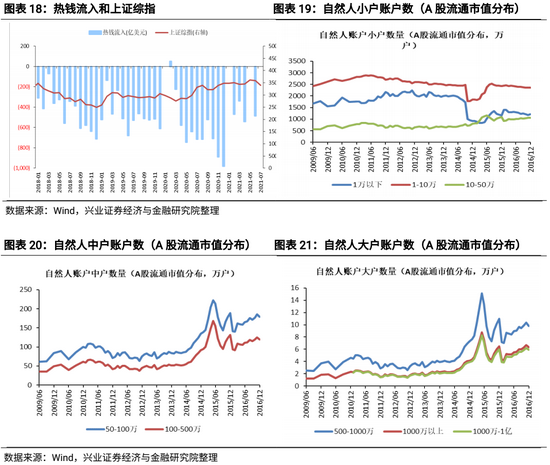

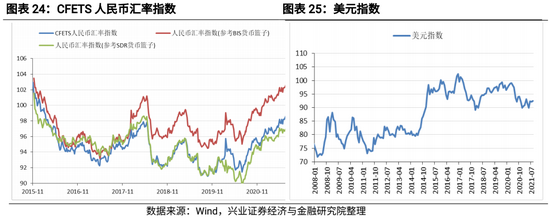

A股资金面跟踪

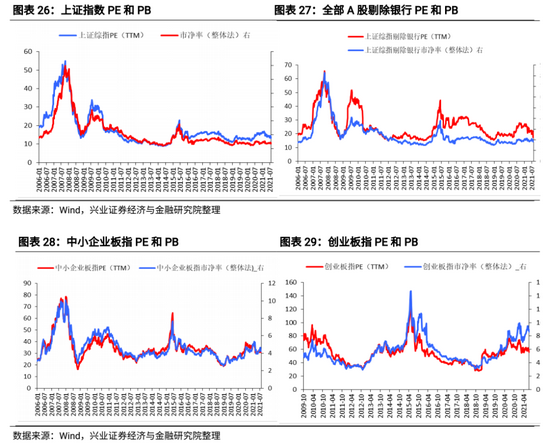

A股盈利与估值

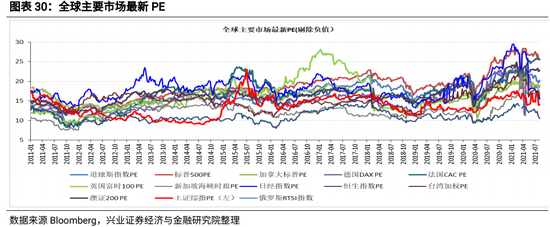

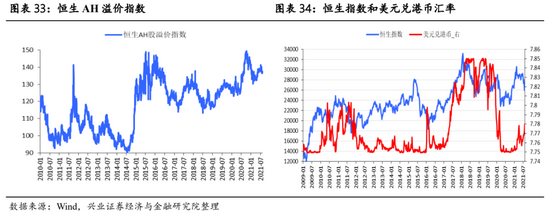

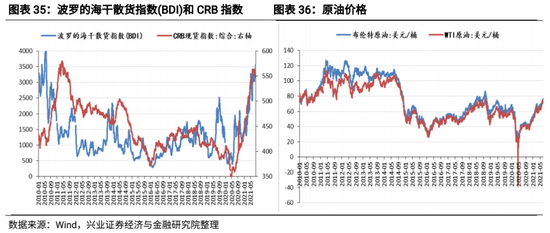

海外市场跟踪

风险提示

关注全球资本回流美国超预期,中美博弈超预期等。

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>