出品:新浪财经上市公司研究院

作者:钟文

近日,生产端靠外协加工、研发投入远逊同行、销售端依赖亚马逊的致欧科技披露了招股书。

招股书显示,致欧科技的主营业务是自有品牌家居产品的研发、设计和销售,产品主要包括家具系列、家居系列、庭院系列、宠物系列等品类。致欧科技产品虽是自有品牌,但生产制造环节全部委托给外协厂商进行,公司在生产端完全依赖上游。研发端,致欧科技的研发费用率常年维持在0.5%以下,远低于同行平均水平。销售端,公司8成以上的收入依赖亚马逊平台。

报告期内,致欧科技的营收和净利润皆实现了快速增长,尤其是净利润连年翻倍暴增。但公司巨额的盈利并没有与之相匹配的经营现金流入,甚至出现严重背离,公司盈利的含金量及财务真实性有待考证。

研发费用率垫底

此次IPO,致欧科技拟公开发行股票不超过4015万股,拟投入募集资金14.86亿元,分别用于研发设计中心建设项目、仓储物流体系扩建项目、郑州总部运营管理中心建设项目、补充流动资金,拟投入募资金额分别为3.18亿元、5.17亿元、3.51亿元和3亿元。

简言之,公司拿募资盖研发中心大楼、扩建仓储物流中心、盖总部大楼及补流。可见,公司没有自建加工厂的意图。

其中,研发设计中心建设项目拟在广东省东莞市购置场地,购买研发设计相关软硬件设备,招聘一批研发设计人才团队。该项目用来买地盖楼(含建设投资、基本预备费、铺底流动资金)的资金为1.37亿元,占该项目总投资的52.65%。其中,人员投入及其他支出为1.51亿元,占该项目总投资的47.35%。

颇具讽刺意味的是,致欧科技过去三个会计年度的研发费用合计0.27亿元,并且公司历史上的研发投入在同行中处于垫底位置,说明公司并不太重视研发。如今公司却要募资3.18亿元用于研发项目,与之前的研发表现形成强烈反差。

2018-2020年,公司研发费用分别别为416.32万元、1042.95万元和1276.93万元,占总营业收入的0.26%、0.45%、0.32%。同行上市公司遨森电商、安克创新、易佰网络同期研发费用率均值分别为2.68%、2.79%、2.77%,远高于致欧科技同期水平。公司称,研发费用率低于同行主要是公司产品属性、产品结构及研发模式所致。

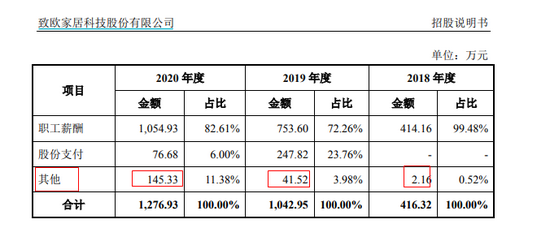

更有意思的是,致欧科技研发费用多被用于员工薪酬和股份支付,只有很少用于研发项目。2018-2020年,公司投入到研发项目的费用分别为2.16万元、41.52万元和145.33万元。这更加说明了,公司业绩并不靠研发驱动。

来源:招股书

来源:招股书然而,致欧科技在招股书中称:“公司经营规模快速增长,公司取得上述优异成绩离不开核心技术的不断创新和进步。未来,核心技术的应用也将继续支撑公司主营业务的持续健康发展。”

颇值一提的是,致欧科技于2019年12月被河南省政府部门评定为技术先进型服务企业。被评为技术先进型服务企业后,致欧科技减按 15%的税率计缴企业所得税。2019年和2020年,公司因技术先进型服务企业而享受的企业所得税优惠金额分别为1620.52万元、4991.76万元,占当期利润总额的比例分别为11.33%、10.71%。

致欧科技每年真正投入到研发项目中的研发费屈指可数,研发费用率在同行中垫底,其技术的先进性有待商榷。

同时,公司名称(致欧家居科技股份有限公司)带有的“科技”二字,与公司所处行业(零售业)略显不符,与公司业务模式相关性也不高。

与研发费用形成鲜明对比的是,致欧科技的销售费用率居高不下。2018-2020年,公司销售费用总额分别为7.35亿元、10亿元元和14.92亿元(2020年含运输费),销售费用率分别为46.11%、42.98%和37.57%。这足以说明,公司业绩更多是依靠营销驱动。

外协加工比例为100%

招股书显示,致欧科技的自有品牌包括SONGMICS、VASAGLE、FEANDREA。如果没有这三大自有品牌,致欧科技更像是一家贸易公司。因为公司自身不负责产品加工,生产完全依赖外协厂商,产品全部销往国外。

致欧科技称,报告期内公司将经营资源集中于高附加值的研发设计端及运营销售端,占据“微笑曲线”的两端。但全部依靠外协加工厂商的生产模式存在诸多隐忧:没有自建厂是否会影响公司业务的独立性和完整性,产品质量如何保证、技术是否会泄密、是否存在关联采购等。

2018-2020年,致欧科技对前五大供应商的采购金额分别为1.49亿元、2.45亿元和4.84亿元,分别占当年采购总额的24.45%、25.46%、24.3%,维持在25%左右,对单一外协加工供应商不存在重大依赖。

供应商分散对致欧科技有较大利好,如果公司将大部分产品委托给一家或几家较大的外协加工厂,致欧科技的业务独立性会遭到质疑。但供应商分散也存在弊端:当公司四分之三的采购(2020年的金额约为15亿元)来自规模较小的加工厂或作坊时,公司产品规格、产品质量可能会参差不齐,同时增加技术泄密、利益输送、财务造假等风险。

过去,曾有美联钢结构建筑系统(上海)股份有限公司及北京朝歌数码科技股份有限公司IPO被否。美联股份被发审委问询到:(1)发行人报告期内外协加工比重持续上升的原因,与同行业公司情况是否一致;(2)发行人外协主构单价低于自产主构单位成本的原因,发行人在承接外地订单方面相比外协厂商具有优势的原因;报告期各期发行人相同产品外协采购单价、自产生产成本情况以及报告期各期前十大外协加工单位加工费的费率情况,外协加工金额的比重与外协加工产量的比重不一致的原因及其合理性,相关比重差异是否真实合理,是否存在低估成本费用的情况;(3)发行人与主要外协厂商之间是否存在关联关系和特殊利益安排,外协加工的定价机制和定价公允性;(4)发行人营业收入与机器设备的比值大幅高于同行业公司平均水平的原因。

朝歌数码被问询到:(2)说明发行人采用委托加工模式而不自建工厂生产的原因及合理性,委托加工模式对发行人业务、资产的独立性和完整性是否构成实质性不利影响;(3)结合同行业上市公司采购相同原材料的定价情况,说明发行人对主要供应商采购定价的依据及公允性、发行人是否对主要供应商存在依赖,该等情形是否可能对发行人未来持续盈利能力构成重大不利影响。

净利润与经营净现金流背离

2018-2020年,致欧科技的营业收入分别为15.95亿元、23.26亿元、39.71亿元,同比分别增长45.83%(2019年)和70.75%(2020年);分别实现归母净利润0.41亿元、1.08亿元和3.8亿元,同比分别增长165.74%(2019年)和252.1%(2020年),年复合增长率为205.89%。不难发现,公司营收净利润皆大幅增长,尤其是净利润翻倍增长。

但公司翻倍增长的业绩并没有与之相对应的现金流。2018-2020年,致欧科技经营活动产生的现金流净额分别为-0.33亿元、0.89亿元和-2.07亿元,与同期净利润不相匹配,2018年和2020年甚至严重背离。

公司称,经营活动产生的现金流量净额与净利润之间差异较大的原因主要是存货的增加项目、应收账款等经营性应收项目的增加。

2018-2020年,致欧科技存货账面价值分别为1.75亿元、2.53亿元和8.59亿元,占资产总额的比例分别为41.58%、38.68%和47.83%,维持在总资产的4成左右。公司称,存货规模随业务规模扩大而逐年增加。同期,公司应收账款账面价值分别为0.29亿元、0.65亿元和1.14亿元,占流动资产的比例分别为7.31%、10.42%和7.15%。

净利润与经营净现金流背离一方面说明公司盈利含金量不高,净利润没有转化为真金白银。另一方面,财务人士也将两项指标的背离作为财务舞弊的预警信号。

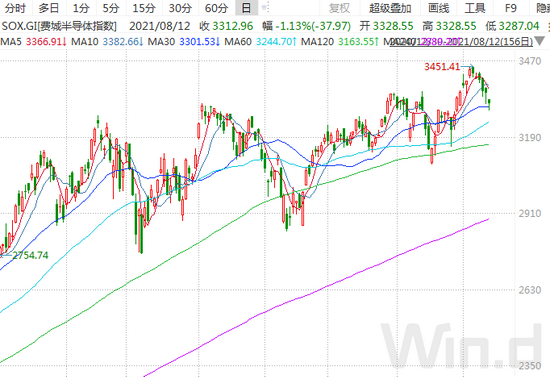

wind显示,公司报告期内每股自由现金流连续为负值,2018-2020年的金额分别为-5.25元、-3.24元、-0.95元。通常情况下,企业的自由现金流量越大,它的价值也就越大。那么,致欧科技是否值得投资者拥有?

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>