全文4000字,阅读约需7分钟

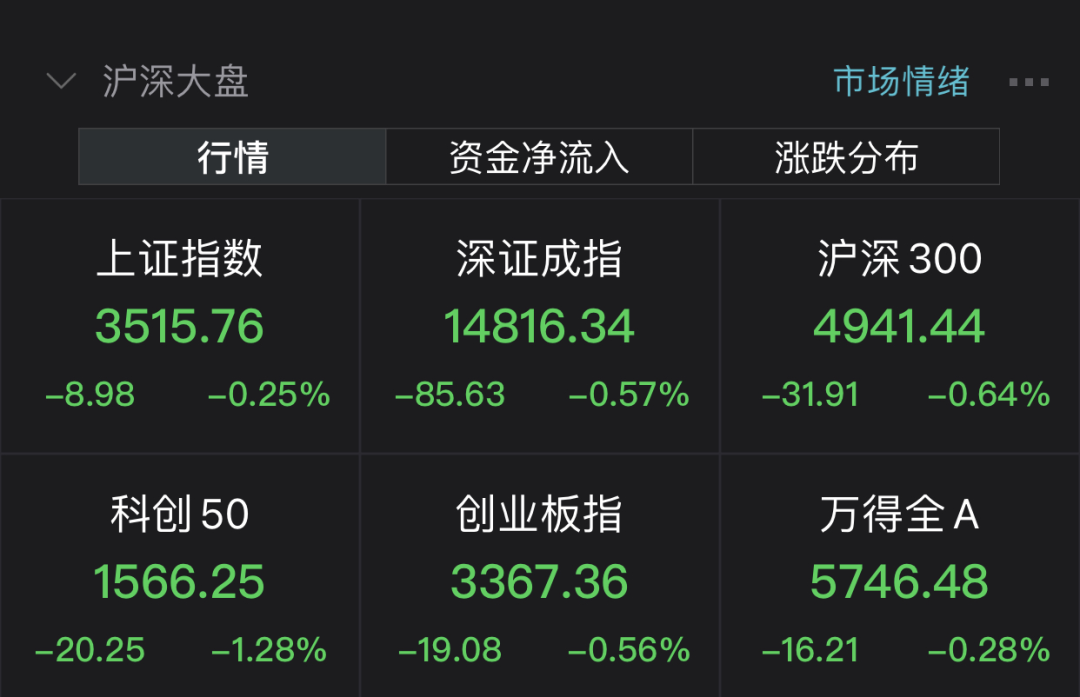

近来,市场处于震荡颠簸期。是“暴风雨”来临的前戏,还是“冲锋”前的休整?在这样的市场环境下,投资者应该拥抱怎样的资产配置方式?在2021年嘉实财富88财富节云峰会上,嘉实财富总经理陶荣辉这样说:

MR.TAO SAY

投资者应该如何理解波动与风险?

投资者尤其是高净值投资者应该如何理解波动与风险?嘉实财富的主张是:波动和回撤不一定代表着风险,它更多影响的是投资者的投资体验和投资舒适度。

什么才是我们心中真正的风险?对个人投资者来说,第一层风险是本金出现了不可修复的损失,比如你把本金借给别人,但对方没有还你的钱,于是你的本金拿不回来了。在利率下行的大背景下,一些金融产品的违约率事实上也在有所提升,比如之前的P2P、部分信托和高风险债券等。我们建议投资者尽快规避容易给自己带来不可修复损失的高风险债券投资。历史数据显示,针对优质上市公司的权益投资,却几乎很少出现“滑铁卢”。拉长时间周期来看,做优质上市公司的“股东”,大概率能收获不错的回报。

第二层风险是投资者没能把资金投向未来更有可能会赢的方向。二十年前流行的说法是:人无房不富。错过二十年前买房机会的人应该会感到很可惜,因为买房是那个时候相对更好的投资机会。如果二十年前你选择把大笔资金放到银行里,你会发现现金增值的速度远远没有房价涨的速度快。但这几年,随着“房住不炒”等政策的大力推行,房地产已经不再是能给投资者带来更好回报的投资标的了。况且若想实现中华民族伟大复兴的强国梦,需要的是科技硬实力的提升,以权益投资市场为代表的资本市场,能够以金融的形式助力产业腾飞,催生更多的科技创新。展望未来,我们坚定看好权益投资大时代的到来,未来资本市场将成为居民财富管理的主战场。基于此,嘉实财富给予投资者的建议是:尽早拥抱权益投资大时代,增配权益类资产。

从居民资产配置的角度来看,中国投资者在权益类资产上的配置比例相对较低。中国人民银行于2019年10月发布的针对30个省市、3万个城镇家庭的资产负债情况调查显示,我国城镇居民家庭资产以实物资产为主,户均253万元,占家庭总资产的八成,主要是房地产。户均金融资产为64.9万元,仅占家庭总资产的20.4%。从金融资产的产品类别看,我国城镇居民金融资产主要以储蓄类为主。现金及活期存款占16.7%,银行定期存款占22.4%,银行理财、资管产品和信托合计26.6%。权益类金融产品占比相对较低,股票占比6.4%,基金占比3.5%。这一持有权益类资产的比例远低于美国等其他发达国家。

第三层风险是投资者现金流的缺失。最近我们发现一些企业出现了流动性风险,出现流动性风险背后的原因并不是资不抵债,而是企业的现金流出了问题。这样的情况也值得个人投资者警惕。一旦现金流陷入枯竭,投资就会进入到比较难受的阶段。因此投资者要学会做好生息的规划,嘉实财富也在生息方面深度耕耘多年,致力于成为甄选生息资产领域的专家。财富管理的意义就是在资产管理人和投资者之间搭一座桥,为投资者匹配更适合于自己的基金产品。

站在投资者角度,

更好的资产配置是什么样的?

资产配置,是指根据投资需求将投资资金在不同资产类别之间进行分配。诺贝尔经济学奖获得者、“现代投资组合之父”马科维茨曾说过一句话:“资产配置是投资市场唯一的免费午餐”。资产配置之所以重要,就是因为我们可以通过均衡配置努力降低投资组合的风险。

如果我们对资产配置进行更细致的拆解,我会认为:站在个人投资者的角度,我们应该理性看待资产配置的价值,因为资产配置一方面分散了风险,降低了回撤的概率,但另外一方面其实也摊薄了收益,最终投资者收获的回报可能处于较为中庸的水平。所以在我们看来,资产配置更多只是一种工具,它能在短期内解决投资舒适度的问题,但很难解决投资者如何获得更好长期回报的问题。

获得更好长期回报的问题要如何解决?答案就是找到对的方向。这里我想举个例子:1805年,三个美国人各用1美元来投资,第一个人选择购买黄金;第二个人选择购买债券;第三个人选择购买股票。假设他们长期持有这1美元的资产,到二百年后价值几何?截至2006年,1美元的黄金扣除通胀影响后价值1.95美元,1美元的债券价值大约1083美元,而1美元的股票价值可以达到约755200美元。这个例子说明了:选对投资的方向有多重要。

嘉实财富研究与投资者回报中心于2011年成立,至今已逾十年。为什么叫投资者回报中心而不叫策略研究中心呢?因为我们更看重投资者的回报,聚焦于研究如何给客户赚钱。财富管理机构是有别于资产管理机构,资产管理机构的重心在于投资,目标是让产品收益最大化。而财富管理机构的重心在于努力让客户的财富保值、增值,努力让客户的投资收益匹配产品的收益。面对波动时,资产管理和财富管理的视角也会是截然不同的:站在资产管理者的角度上来说,产品净值下跌后更希望能够平抑波动、减小回撤,做更好的全天候选手;但站在我们财富管理机构的角度上来说,当我们长期看好的资产出现价格的下跌,就将是一个好的买入机会。比起关注短期资产配置,我们更希望自己的服务能够贯穿客户自己乃至下一代、下几代的整个生命周期。

关于投资,有这样一句名言:不要把鸡蛋放在同一个篮子里。这句话其实是站在资产管理人的角度来说的。如果你往每一个篮子里都放入一个鸡蛋,也就意味着你得有好几个篮子,而且每个篮子里的鸡蛋都有破碎的可能。在我们无法确定未来一段时间内哪类资产可能表现更好的情况下,把鸡蛋放到不同的篮子里,就不如找到一个“金篮子”,让它为我们长期孵化“金蛋”。嘉实财富的使命就是为投资者找到“金篮子”,找到那个未来更有希望赢的投资方向。

资产泡“水”,投资者如何应对?

对于后疫情时代所呈现出的几个特征,我们做了如下四点总结:

第一, 很多国家步入经济低增长时代;

第二,全球利率普遍下行;

第三,人口老龄化愈演愈烈;

第四,全球发展出现两极化趋势。

新冠疫情一波三折,新的Delta病毒的出现,使得全球疫情防控又遇到新的挑战。在这样的大背景下,全球各国的经济发展都将面临一定的下行压力。不过对于中国来说,新冠疫情也许是个机遇,因为我们比较好地控制住了疫情,在经济复苏的过程中取得了先机。在被疫情笼罩的2020年,美国GDP增速为-3.5%,创1946年以来新低,而中国GDP增速为2.3%,是世界上少有的GDP增速录得正增长的国家。更重要的是,中国的老百姓对于国家、党和政府的信心是非常足的。有一句话叫做:信心比黄金更重要。嘉实财富对国家未来的经济发展充满信心,相信未来三十年资本市场的环境会持续向好,这也是我们长期看好国内权益投资市场的底气所在。

如果我们分析美股市场就会发现,美国政府的货币大放水对股市产生了较大影响。2020年,美联储一度在半年时间内印钞3万亿美元,资产负债表也随之超过7万亿美元。到2020年底,美国的M2增速一度增至接近30%的水平,这意味着货币的增量有30%那么多。所以尽管2020年美国经济表现不佳,企业停工停产也较为严重,但美股市场上的大量股票依然有所上涨,这样的上涨其实和货币的放水效应有很大关系——当资产泡在水里,价格就容易发生膨胀。

与此同时,全球各国的利率也在不断下行。美国在上世纪80年代时存款利率最高曾达到15%左右,而现在的存款利率连1%都不到。日本在经济泡沫破碎之前,存款利率也曾高达8%,但现在已经进入了“负利率”时代。一边是日益走低的利率,一边是泡“水”的权益类资产,因此对高净值人群来说,如果不进行财富管理,手中的钱就会慢慢贬值,变得越来越“不值钱”。

长期来看,拿钱生息不如拿资产生息,也不如把钱投给优秀的企业家和企业,依靠他们硬核的现金流创造能力去生息。因此,来自权益市场的波动生息,来自硬核实物资产的生息,将是非常值得关注的方向。做优秀企业的股东,长期地持有优秀管理人的权益类产品,是我们心中更好的长期生息方式。

中国公募基金走过了20年,2003年以来公募基金(中证股票基金指数数据)的年化回报在15.6%,但20年来挣到年化15%以上的基民则少之又少。根据中国基金业协会发布的《基金个人投资者投资情况调查问卷(2017年度)》发现,自投资基金以来有盈利的投资者占比为36.5%,仍亏损的投资者达到了32.8%,持平的占比30.8%。可以说,产品回报与投资者回报之间确实存在着一定的鸿沟,破局的关键就是建立一个以客户利益为优先的财富管理端。市场上基金产品众多,嘉实财富希望通过构建科学的基金评价体系,来帮助投资者遴选出真正优秀的管理人。