热点栏目

热点栏目 来源:北京商报

北京商报讯(记者孟凡霞宋亦桐)在刚发布重组计划不久,安信信托就收到了上交所下发的问询函,要求该公司对重大资产出售预案中的几大问题进行解释说明。8月11日,安信信托发布公告回应称,若后续非公开发行失败不会对本次重大资产出售推进产生实质影响。在此之前,新华信托、华融信托也纷纷通过相关渠道公开招募投资者参与重组。

风险出清、谋求重组成为了今年信托行业的“标签”,7月23日晚间,安信信托发布包括《非公开发行股票预案》在内的多项公告,揭开了重组方案的面纱。根据公告,安信信托将向上海砥安投资管理有限公司实施非公开发行,募资90亿元并用于充实该公司资本金。

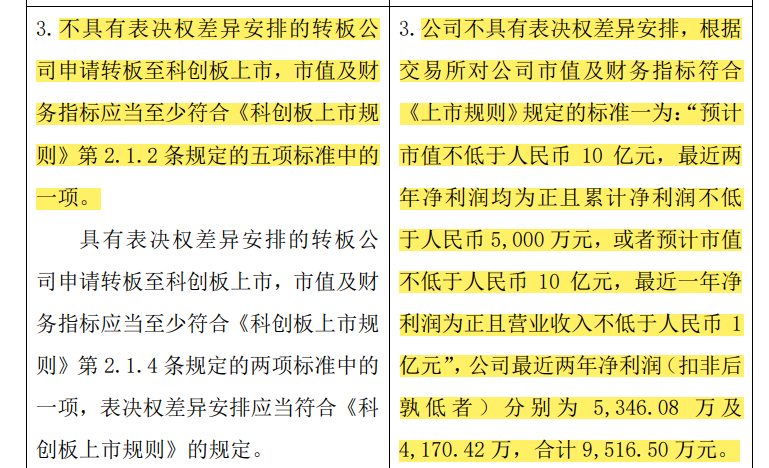

在披露重组方案没多久,8月5日,安信信托就收到上交所下发的问询函,上交所提及,安信信托预案披露以包括中信银行(国际)有限公司3.4%股权在内的9项资产及8亿元用于偿还待和解债务。根据安信信托同日披露非公开发行股票预案及债务和解公告,明确8亿元来自后续非公开发行股票募集到的资金。

上交所指出,安信信托存在2020年年报被会计师出具保留意见,以及因控股股东及实际控制人涉嫌违法违规和经营不当行为导致上市公司发生经营风险等事项。上交所请安信信托补充披露,本次重大资产出售与非公开发行股票的关系,是否互为前提条件?若后续非公开发行失败是否对本次交易推进产生实质影响?

8月11日,安信信托对上交所的问询函做出回应,安信信托表示,本次重大资产出售不以非公开发行股票的实施或具备实施条件为前置条件,非公开发行股票亦不以本次重大资产出售的完成为前提,故本次重大资产出售与非公开发行股票不互为前提条件,任何一项交易无法付诸实施,不会影响另一项交易的实施。因此,若后续非公开发行失败不会对本次重大资产出售推进产生实质影响。

“信托公司各自业务构成、股东构成、历史沿袭情况都有很大不同,处理重组事项的方式也是千差万别,都是一事一议,周期通常也相对较久。”金乐函数分析师廖鹤凯在接受北京商报记者采访时分析称,安信信托此次回复上交所问询函的相关内容,详细清晰,预计不会对该公司重组造成不良影响。

除了安信信托外,新华信托、华融信托也在近日纷纷发布公告公开招募重组方。新华信托提到,意向战略投资者应当与新华信托存在良好的业务协同,能提供潜在的战略资源,能对新华信托回归信托本源,积极转型发展提供有效支持。华融信托则将以“债转股+股权转让”方式重组,华融信托2019年年报显示,中国华融持有华融信托76.79%的股份,为华融信托第一大股东。

在廖鹤凯看来,华融信托的重组需要母公司中国华融的统一统筹,监管统一部署,剥离资产,解决不良资产问题,“债转股+股权转让”方式完成新老股东过渡,预计需要与债权人、新股东多轮谈判,订立多方认可的重启模式或退出机制,重组才好更快推进。

曾几何时,一张信托牌照让不少投资者趋之若鹜,但如今却备受冷遇。北京商报记者注意到,在此之前山西信托、新时代信托、华信信托、四川信托等信托公司也曾表示希望引进战略投资者提升抵御风险能力。但从进度来看,上述公司的重组进展并不顺利,截至目前在公开渠道也未查询到相关进展信息。

廖鹤凯进一步分析称,造成上述信托公司重组迟迟未推进的制约因素迥异,华信信托是着重引入战投解决资金问题,但在内部情况尚不明朗的情况下符合监管要求的战投观望情势明显。新华信托和新时代信托都是“明天系”的历史遗留问题,需要更高层面的决策部署,已非现有股东可以左右。

“四川信托和安信信托类似,不过行业地位弱于安信信托,也并非上市公司,地方监管已经大力推进,囿于内部资产清理迟迟无法达成共识,只能先把现有清晰的项目清理完成,等待内部对资产清理情况达成一致再完成重组过程。”廖鹤凯说道。

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>